FP1級過去問題 2022年1月学科試験 問39

問39

土地および建物に係る固定資産税に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、ほかに必要な要件等はすべて満たしているものとする。

- 固定資産税の納税義務者は、賦課期日であるその年1月1日現在における土地や家屋の所有者であるが、年の途中でその土地や家屋の売買があった場合、売買契約の締結時に売主と買主の間で、その年度分の固定資産税額の相当分を日割り按分して負担する等の取り決めを行うことができる。

- 「住宅用地に対する固定資産税の課税標準の特例」は、自己の居住用住宅の敷地である宅地に適用されるため、賃貸マンション等の自己の居住用住宅以外の住宅の敷地である宅地については適用されない。

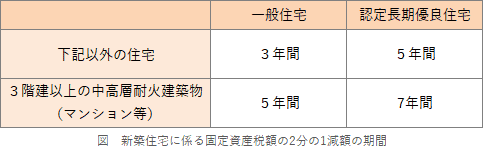

- 3階建ての認定長期優良住宅(中高層耐火建築物)を新築して、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に対して新たに固定資産税が課されることとなった年度から7年度分の固定資産税額に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。

- 2025年中に新築され、売買契約が締結された居住用超高層建築物(高さ60m超、複数の階に住戸があるタワーマンション)の固定資産税額は、各住戸の専有部分の床面積、天井高、附帯設備の程度がいずれも同じと仮定すれば、高層階の住戸ほど高額になる。

広告

広告

正解 2

問題難易度

肢113.8%

肢253.1%

肢324.2%

肢48.9%

肢253.1%

肢324.2%

肢48.9%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 適切。固定資産税の納税義務者は、毎年1月1日(賦課期日)現在における土地や家屋の所有者です。実務では年度途中で売買があった場合、売買契約の締結時に売主と買主の間でその年度分の固定資産税額を日割り計算してそれぞれが負担する額を取り決め、買主から売主に差額を交付する等の精算方法がとられています。

- [不適切]。「住宅用地に対する固定資産税の課税標準の特例」は、住居部分のある家屋の敷地であれば適用を受けることができます。したがって、自己の居住用住宅の敷地のほか、アパートやマンション等の他人が居住する住宅の敷地にも適用されます。「住宅用地に対する固定資産税の課税標準の特例」は、自己の居住の用に供する家屋の敷地である宅地に適用することができるものであり、賃貸アパートや賃貸マンションの敷地である宅地には適用することができない。(2024.9-39-2)「住宅用地に対する固定資産税の課税標準の特例」は、自己の居住用住宅の敷地である宅地に適用することができるものであり、賃貸アパート等の敷地である宅地には適用することはできない。(2023.5-39-2)「住宅用地に対する固定資産税の課税標準の特例」は、自己の居住用住宅の敷地である宅地にのみ適用されるため、賃貸アパート等の敷地である宅地については適用されない。(2014.9-39-2)

- 適切。所定の要件を満たす新築住宅の固定資産税額は、居住部分の床面積のうち120㎡までの税額が、本来の税額の2分の1に軽減されます。軽減される期間は、一般住宅が3年間、認定長期優良住宅が5年間です。また、3階建て以上の中高層耐火住宅の場合、減額期間は一般住宅で5年間、認定長期優良住宅で7年間となります。本肢は「3階建て中高層耐火建築物・認定長期優良住宅」なので、減額期間は7年間です。

2階建ての認定長期優良住宅を新築して「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に係る固定資産税は、原則として、当該住宅に対して新たに固定資産税が課されることとなった年度から5年度分の固定資産税額に限り、床面積120㎡までの部分に対する税額の2分の1相当額が減額される。(2024.9-39-4)2025年中に2階建ての認定長期優良住宅を新築して居住の用に供し、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、2026年度から5年度分に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。(2019.5-38-3)

2階建ての認定長期優良住宅を新築して「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に係る固定資産税は、原則として、当該住宅に対して新たに固定資産税が課されることとなった年度から5年度分の固定資産税額に限り、床面積120㎡までの部分に対する税額の2分の1相当額が減額される。(2024.9-39-4)2025年中に2階建ての認定長期優良住宅を新築して居住の用に供し、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、2026年度から5年度分に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。(2019.5-38-3) - 適切。区分所有建物については、一棟の建物の固定資産税の総額を専有部分の床面積で按分した部分について各区分所有者が納付義務を負うのが原則です。しかし、居住用超高層建築物(高さ60m超のタワーマンション)では、同じ床面積であっても高層階に行くほど販売価格が高いため、単に床面積で按分するだけでは不公平感があります。このため、2017年4月1日以降に売買契約が締結された居住用超高層建築物では、居住用の専有部分に限り、低層階では安く高層階では高くなるよう階層別専有床面積補正率を乗じた床面積を使って固定資産税額を按分をすることになっています。

広告

広告