- HOME

- 不動産

- 不動産の譲渡に係る税金

- No.31

不動産の譲渡に係る税金(全42問中31問目)

No.31

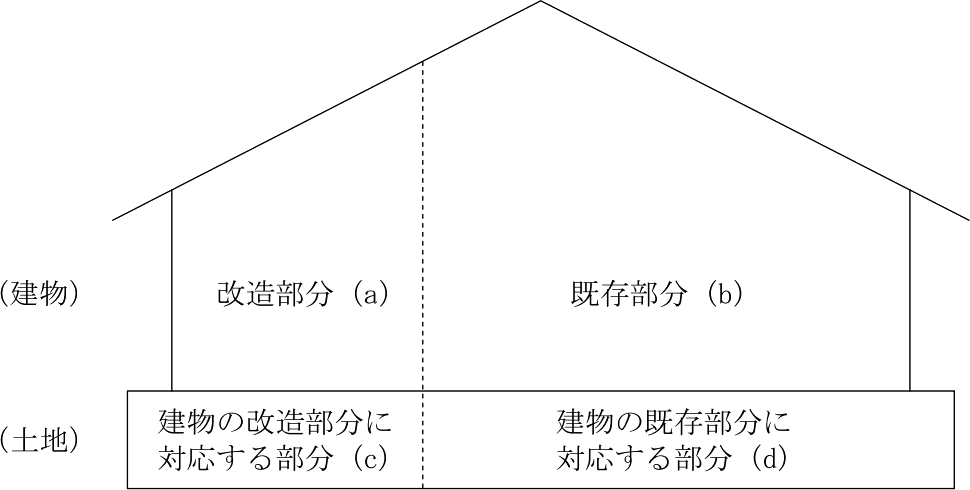

Aさんは、2008年に戸建住宅(建物とその敷地である土地)を購入して居住を開始し、2008年に当該建物の一部を取り壊して改造を行い、当該改造部分を含めて現在まで引き続き自己の居住の用に供している。Aさんが2024年中に当該住宅を売却した場合の「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(以下、「軽減税率の特例」という)に関する次の記述のうち、最も適切なものはどれか。なお、建物については、改造部分と既存部分とは内部で行き来ができる構造になっており、改造により床面積は増加していない。また、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

2016年9月試験 問40

- 建物と土地のすべての部分(a、b、c、d)が軽減税率の特例の適用の対象となる。

- 建物と土地のすべての部分(a、b、c、d)が軽減税率の特例の適用の対象とならない。

- 建物の既存部分(b)とそれに対応する土地部分(d)だけが軽減税率の特例の適用の対象となる。

- 建物の既存部分(b)と土地のすべての部分(c、d)だけが軽減税率の特例の適用の対象となる。

広告

正解 1

問題難易度

肢166.1%

肢24.4%

肢314.5%

肢415.0%

肢24.4%

肢314.5%

肢415.0%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」において、取得後に改良、改造等を行った土地建物等について所有期間を判定する場合には、その改良、改造等の時期にかかわらず、当該土地建物等の取得(建築)をした日が「その取得をした日」となります。よって、既存部分とその敷地(a、b)はもとより、改造部分とその敷地(c、d)に係る譲渡所得についても本特例の適用を受けられます。したがって適切な記述は[1]です。

広告