FP1級過去問題 2014年1月学科試験 問46

問46

相続税の税額控除等に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

- 配偶者に対する相続税額の軽減の適用を受けるためには、相続税の申告期限までに相続財産のすべてが分割されていなければならない。

- 法定相続人である未成年者が相続の放棄をした場合、仮にその未成年者が遺贈により財産を取得しているときであっても、未成年者控除の適用を受けることはできない。

- 障害者控除額が法定相続人である障害者の相続税額を超える場合、その超える部分の金額は、その者の扶養義務者で同一の被相続人から相続により財産を取得した者の相続税額から控除することができる。

- 相続税額から控除する税額控除等には控除の順序があり、まず、相続時精算課税の適用を受けた財産に係る贈与税額から控除する。

広告

広告

正解 3

問題難易度

肢16.5%

肢211.2%

肢372.3%

肢410.0%

肢211.2%

肢372.3%

肢410.0%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 不適切。「配偶者に対する相続税額の軽減」や「小規模宅地等の評価減の特例」の適用を受けるには、原則として、相続税の申告期限までに遺産分割が済んでいることが必要です。ただし、「申告期限後3年以内の分割見込書」を相続税の申告書に添付し、実際に相続税の申告期限から3年以内に分割された場合には、遡って特例の適用を受けることができます。

- 不適切。未成年者控除は、下記の適用要件すべてを満たす人の相続税額から「(18-年齢)※×10万円」を控除できるものです(※1年未満は1年に切上げ)。

- 日本国内に住所がある

- 相続財産を取得したときに18歳未満である

- 民法上の相続人である(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人であること)

被相続人の配偶者は、相続の放棄をした場合であっても、遺贈により取得した財産があるときは、「配偶者に対する相続税額の軽減」の適用を受けることができる。(2025.5-48-1) - [適切]。障害者の税額控除は、相続や遺贈で財産を取得した人が85歳未満の障害者であるときに、その人の相続税額から「(85-年齢)×10万円」を控除できる規定です(特別障害者の場合は1年につき20万円)。(85-年齢)の部分に、1年未満の期間があるときは切り上げて1年となります。

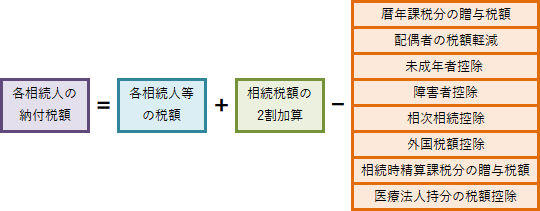

障害者控除額が、その障害者本人の相続税額より大きいため控除額の全額が引き切れない場合は、その引き切れない部分の金額をその障害者の扶養義務者の相続税額から差し引くことができます。障害者控除額が障害者である相続人の相続税額から控除しきれない場合、その控除しきれない部分の金額は、その者の扶養義務者で、同一の被相続人から相続または遺贈により財産を取得した者の相続税額から控除することができる。(2020.9-48-3)未成年者控除額が未成年者である相続人の相続税額から控除しきれない場合、その控除しきれない部分の金額は、その者の扶養義務者で、同一の被相続人から相続または遺贈により財産を取得した者の相続税額から控除することができる。(2019.9-45-3) - 不適切。相続税額の控除に順番があるのは適切ですが、相続時精算課税の適用を受けた財産に係る贈与税額は最後に控除します。最初ではありません。

広告

広告