FP1級過去問題 2014年1月学科試験 問47

問47

相続税法上の相続財産等に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、相続人は日本国籍と国内住所を有する個人であり、相続財産はすべて日本国内にあるものとする。

- 契約者(=保険料負担者)および被保険者が被相続人である生命保険契約において、被相続人の子で相続の放棄をした者が受け取った死亡保険金は、保険金の非課税金額の規定の適用を受けることができない。

- 契約者(=保険料負担者)および被保険者が被相続人である生命保険契約において、被相続人の子が死亡保険金のほかに、払戻しによる前納保険料を受け取った場合、当該前納保険料は相続税の課税対象となる。

- 被相続人の死亡により相続人に支給される退職手当金は、死亡後3年以内にその支給が確定した場合であっても、実際の支給が死亡後3年を経過すれば、相続税の課税対象とはならず、一時所得として所得税の課税対象となる。

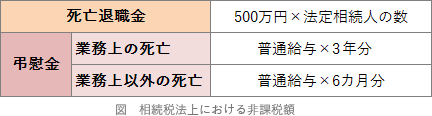

- 被相続人の死亡により相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、被相続人の死亡当時における普通給与の3年分に相当する金額は、相続税の課税対象とならない。

広告

広告

正解 3

問題難易度

肢114.6%

肢211.8%

肢361.2%

肢412.4%

肢211.8%

肢361.2%

肢412.4%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 適切。死亡保険金の非課税金額の規定は、相続人が死亡保険金を取得した場合に適用されます。このため、相続を放棄した者には本規定の適用はありません。相続を放棄した者が受け取った死亡保険金は、本規定の適用上なかったものとされます(相基通12-8)。契約者(=保険料負担者)および被保険者を被相続人、死亡保険金受取人を被相続人の子とする終身保険契約において、子が相続の放棄をした場合であっても、当該死亡保険金については、死亡保険金の非課税金額の規定の適用を受けることができる。(2021.9-48-1)契約者(=保険料負担者)および被保険者を被相続人とする生命保険契約の死亡保険金受取人となっている相続人が相続の放棄をした場合、その者が受け取る死亡保険金については、死亡保険金の非課税金額の規定は適用されない。(2016.9-46-3)契約者(=保険料負担者)および被保険者が被相続人である生命保険契約において、相続の放棄をした者が受け取った死亡保険金は、相続税の課税対象となる。(2015.10-46-1)

- 適切。前納保険料が残っている間に死亡した場合には死亡保険金とともに返還されます。この前納保険料はみなし相続財産とされるので相続税の課税対象になり、死亡保険金の非課税金額の規定の適用を受けることができます。その他、配当金、割戻金、未経過保険料についても本規定の適用対象となります(相基通3-8)

- [不適切]。被相続人に支給されるべきであった退職手当金のうち、被相続人の死亡後3年以内に支給が確定したものについては、相続財産とみなされて相続税の課税対象となります。支給日が死亡後3年経過した後であっても、支給確定日が3年以内であれば相続税の課税対象となります(相基通3-30)。なお、死亡から3年を超えた後に支給が確定したものについては、遺族の一時所得として所得税の課税対象となります(所基通34-2)。被相続人が死亡し、被相続人に支給されるべきであった退職金の支給額が被相続人の死亡後3年以内に確定した場合、実際に支給された時期が被相続人の死亡から3年経過した後であっても、その退職金は相続税の課税対象となる。(2025.5-47-3)被相続人が死亡し、被相続人に支給されるべきであった退職金の支給額が被相続人の死亡後3年以内に確定したが、3年経過した後に退職金が支給された場合、その退職金は相続税の課税対象とならない。(2024.1-44-1)被相続人の死亡により相続人に支給される退職手当金は、死亡後3年以内にその支給額が確定した場合であっても、実際の支給が死亡後3年を経過した場合、当該退職手当金は相続税の課税対象とはならず、当該相続人の一時所得の収入金額に該当する。(2022.5-46-3)被相続人の死亡により相続人に支給される退職手当金は、死亡後3年以内にその支給額が確定した場合、実際の支給が死亡後3年を経過した後であっても、当該退職手当金は相続税の課税対象となる。(2021.9-48-3)

- 適切。勤務先から受ける弔慰金等は、死亡退職金とは別に相続税の非課税財産となり、業務上の死亡であれば普通給与3年分、それ以外の死亡であれば普通給与6カ月分まで相続税の課税対象外となります(相基通3-20)。

被相続人の死亡によりその雇用主等から相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額までは相続税の課税対象とならない。(2025.5-47-4)被相続人の死亡により相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額までは相続税の課税対象とならない。(2021.9-48-4)被相続人の死亡により相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、実質上退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額まで相続税の課税対象とならない。(2015.10-46-4)

被相続人の死亡によりその雇用主等から相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額までは相続税の課税対象とならない。(2025.5-47-4)被相続人の死亡により相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額までは相続税の課税対象とならない。(2021.9-48-4)被相続人の死亡により相続人に支給される弔慰金は、被相続人の死亡が業務上の死亡である場合、実質上退職手当金等に該当すると認められるものを除き、被相続人の死亡当時における普通給与の3年分に相当する金額まで相続税の課税対象とならない。(2015.10-46-4)

広告

広告