FP1級過去問題 2015年1月学科試験 問42(改題)

問42

贈与税額の計算に関する次の記述のうち、最も不適切なものはどれか。

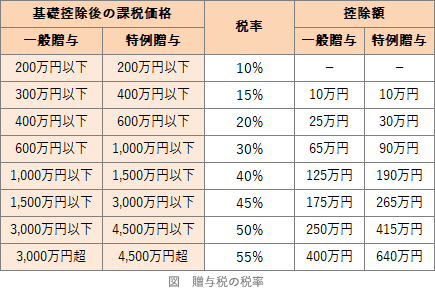

- 2015年(平成27年)1月1日以後の贈与について、贈与税の最高税率は50%から55%に引き上げられ、税率構造は10%~55%の8段階となっている。

- 2015年(平成27年)1月1日以後の贈与について、直系尊属から贈与を受けた場合の特例税率が適用されるのは、65歳以上の直系尊属から贈与者の直系卑属である18歳以上の推定相続人への贈与に限られている。

- 夫から居住用不動産(相続税評価額2,100万円)の贈与を受け、妻が当該贈与について贈与税の配偶者控除の適用を受けた場合、課税価格は算出されず、贈与税は課されない。

- 夫から妻に対して、居住用不動産(相続税評価額2,200万円)の贈与が行われ、妻が贈与税の配偶者控除の適用を受けた年の翌年に夫が死亡した場合、相続により財産を取得した妻の相続税の課税価格に200万円が加算される。

広告

広告

正解 2

問題難易度

肢15.0%

肢253.7%

肢310.1%

肢431.2%

肢253.7%

肢310.1%

肢431.2%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

- 適切。贈与税の暦年課税の税率は、課税価格に応じて10%から55%までの8段階になっています。

- [不適切]。特例税率が適用されるのは、直系尊属(祖父母や父母など)から、贈与を受けた年の1月1日において18歳以上の直系卑属である子・孫などへの贈与です。直系尊属の年齢は要件とされていません。

- 適切。妻は夫からの贈与について相続時精算課税の適用を受けることはできないので必然的に暦年課税となります。本問では他に贈与があったかなかったかの注記がないので不親切ではありますが、夫婦間の贈与で贈与税が課税されるケースは少ないので110万円の基礎控除をまるまる使えると考えることができます。

贈与税の配偶者控除は暦年課税の基礎控除と併用可能なので、最高2,110万円まで控除できます。よって、2,100万円の贈与の場合、課税価格は0円になります。夫から妻に対して、店舗併用住宅(相続税評価額6,000万円、店舗部分60%、居住用部分40%)の3分の1の持分の贈与が行われ、妻が贈与税の配偶者控除の適用を受けた場合、課税価格は算出されず、贈与税は課されない。(2022.5-43-3)妻が夫から相続税評価額が3,000万円である店舗併用住宅(店舗用部分60%、居住用部分40%)の2分の1の持分の贈与を受け、贈与税の配偶者控除の適用を受けた場合、贈与税額は790万円に所定の税率を乗じた金額となる。(2020.9-42-4)配偶者から相続税評価額が4,500万円である店舗併用住宅(店舗部分60%、居住用部分40%)の3分の1の持分の贈与を受け、同年中に他の贈与を受けていない場合に、本控除の適用を受けたときは、贈与税額は算出されない。(2019.5-42-4)妻が夫から、相続税評価額が6,600万円である店舗併用住宅(店舗部分50%、居住用部分50%)の3分の1の持分と現金110万円の贈与を受け、贈与税の配偶者控除の適用を受けた場合、贈与税の税率を乗じる金額は、1,100万円となる。(2017.9-42-4) - 適切。贈与税の配偶者控除の適用で控除された部分の金額は、相続税の課税価格に加算する必要がありません。これに対し、相続開始前7年以内に暦年贈与課税の対象となった部分は、基礎控除額を含めて相続税の課税価格に算入しなければなりません。したがって本肢の場合、受贈した居住用不動産の価額2,200万円から贈与税の配偶者控除額を除く「2,200万円-2,000万円=200万円」が相続税の課税価格に加算されます。夫から妻に対して、居住用不動産(相続税評価額2,500万円)の贈与が行われ、妻が贈与税の配偶者控除の適用を受けた年の翌年に夫が死亡した場合、夫の相続により財産を取得した妻の相続税の課税価格に390万円が加算される。(2025.5-43-2)夫から妻に対して、居住用不動産(相続税評価額2,500万円)の贈与が行われ、妻が贈与税の配偶者控除の適用を受けた年の翌年に夫が死亡した場合、夫の相続により財産を取得した妻の相続税の課税価格に390万円が加算される。(2022.5-43-4)夫から妻に対して、2024年6月に居住用不動産(相続税評価額2,200万円)の贈与が行われ、妻が贈与税の配偶者控除の適用を受けた後、2025年11月に贈与者である夫が死亡した場合、当該控除の適用を受けた居住用不動産について、200万円が相続税の課税価格に加算される。(2014.1-42-2)

広告

広告