FP1級過去問題 2016年1月学科試験 問49

問49

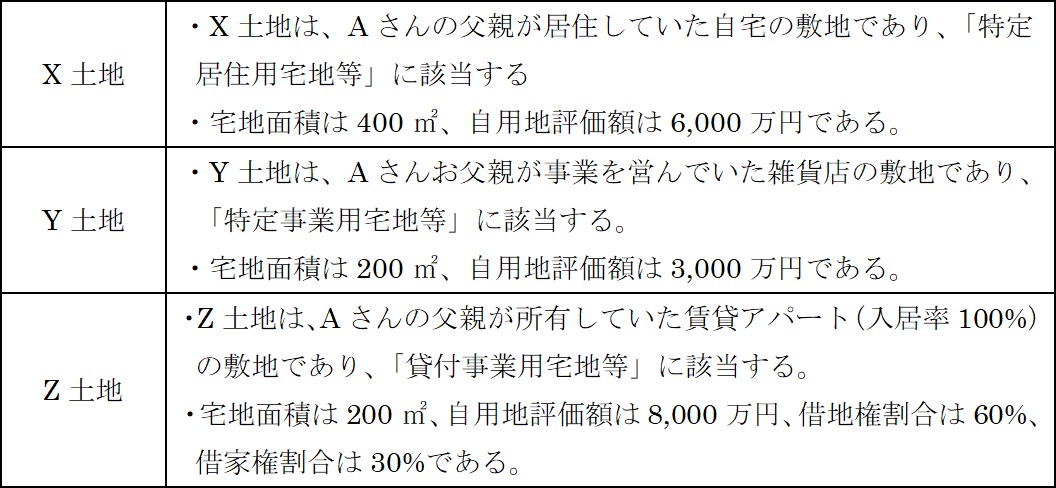

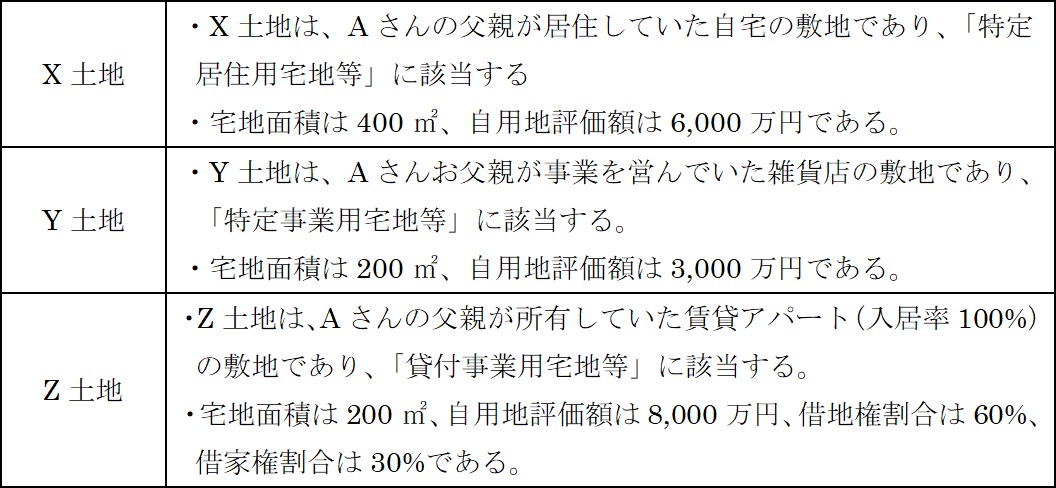

Aさんは、Aさんの父親が2025年8月に死亡したことにより、下記のX土地、Y土地、Z土地を相続により取得した。「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた場合、当該宅地の相続税の課税価格に算入すべき価額の計算にあたって減額される最大の金額として、次のうち最も適切なものはどれか。

- 3,960万円

- 4,000万円

- 6,360万円

- 7,200万円

広告

広告

正解 3

問題難易度

肢111.2%

肢28.0%

肢363.8%

肢417.0%

肢28.0%

肢363.8%

肢417.0%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

居住用のX土地と事業用のY土地は、資料に記載の評価額をそのままを使用することができますが、賃貸アパートの敷地であるZ土地は、貸家建付地に該当するため貸家建付地としての評価額を求めておく必要があります。自用地価額×(1-借地権割合×借家権割合×賃貸割合)

8,000万円×(1-60%×30%×100%)

8,000万円×82%=6,560万円

特定居住用宅地等と特定事業用宅地等を併用する場合、適用面積の調整はせず330㎡+400㎡の合計730㎡まで適用を受けられますが、貸付事業用宅地とその他の宅地を併用する場合には以下の式で定められる面積が適用限度面積となります。

- 区分ごとに敷地面積1㎡当たりの相続税評価額を求める

- 貸付事業用の1㎡評価額が、居住用の2.64倍かつ事業用の3.2倍以上であれば貸付事業用地の優先適用が有利、そうでなければ居住用と事業用の完全併用が有利

- X土地(居住用)

- 6,000万円÷400㎡=15万円

- Y土地(事業用)

- 3,000万円÷200㎡=15万円

- Z土地(貸付事業用)

- 8,000万円÷200㎡=40万円

特定事業用と居住用の面積を併用式に当てはめると、貸付事業用宅地等の適用面積Sは、

200㎡×200㎡400㎡+330㎡×200㎡330㎡+S≦200㎡

100㎡+200㎡+S≦200㎡

S≦-100㎡

式の答えはマイナスになるため貸付事業用宅地の適用余地はありません(実は計算するまでもなく、居住用または事業用のどちらかを限度面積まで適用した場合、貸付事業用宅地との併用はできません)。以上より、特定居住用宅地等は330㎡、特定事業用宅地等は200㎡が減額の対象となります。

特定居住用宅地等は、330㎡までの部分について80%が減額されます。X土地は400㎡なので、そのうち330㎡の部分が80%減額の対象となります。

減額分 6,000万円×330㎡400㎡×80%=3,960万円

特定事業用宅地等は、400㎡までの部分について80%が減額されます。Y土地は200㎡(≦400㎡)なので単純に評価額が80%減額されます。

減額分 3,000万円×80%=2,400万円

したがって、2つの合計額である「3,960万円+2,400万円=6,360万円」が、特例によって減額される金額となります。

【参考】

- 貸付事業用宅地等は、1㎡当たり50%減額されるので、1㎡当たりの減額割合は0.5

- 併用式中の特定(同族会社)事業用宅地等は、1㎡当たり200㎡/400㎡の面積として評価されその80%が減額されるので、1㎡当たりの減額割合は(400㎡/200㎡)×0.8=1.6

- 併用式中の特定居住用宅地等は、1㎡当たり200㎡/330㎡の面積として評価されその80%が減額されるので、1㎡当たりの減額割合は0.8の(330㎡/200㎡)倍で1.32

- 貸付事業用が有利となるためには、事業用で「1.6÷0.5=3.2倍」かつ居住用で「1.32÷0.5=2.64倍」以上が必要

広告

広告