FP1級過去問題 2016年9月学科試験 問30

問30

所得税の青色申告に関する次の記述のうち、最も適切なものはどれか。

- 事業所得のみを有する青色申告者が、「所得税の棚卸資産の評価方法の届出書」を提出しなかった場合、棚卸資産の評価方法は、法定の評価方法である低価法が適用される。

- 不動産所得のみを有する青色申告者が小規模事業者の要件に該当する場合、所定の手続により、不動産所得の金額の計算上、総収入金額および必要経費に算入すべき金額を現金主義によって計上することができる。

- 青色申告者が不動産所得、事業所得または山林所得を生ずべき業務のうち2以上の業務を営む場合、損益計算書および貸借対照表はそれぞれの業務に係るものの区分ごとに各別に作成することとされている。

- 青色申告者が死亡し、その業務を承継した相続人が被相続人の青色事業専従者であった場合、当該相続人は、「所得税の青色申告承認申請書」を提出しなくても、青色申告者として承継後の期間に係る所得計算を行うことができる。

広告

広告

正解 2

問題難易度

肢19.5%

肢261.1%

肢317.4%

肢412.0%

肢261.1%

肢317.4%

肢412.0%

分野

科目:D.タックスプランニング細目:7.所得税の申告と納付

解説

- 不適切。所轄税務署長に「所得税の棚卸資産の評価方法の届出書」を提出しなかった場合、原則的評価方法である最終仕入原価法が適用されます。低価法は青色申告者のみが選択できるというだけで、届出なく自動的に選択されるわけではありません(所得税法令102条)。事業所得を生ずべき業務を営む青色申告者が、「棚卸資産の評価方法の届出書」を納税地の所轄税務署長に提出しなかった場合、売上原価に計上する棚卸資産の期末評価額の評価方法は、総平均法による原価法となる。(2021.1-28-2)

- [適切]。青色申告者であり、前々年分の不動産所得の金額及び事業所得の金額の合計額が300万円以下である小規模事業者は、「現金主義による所得計算の特例を受けることの届出書」を適用を受ける年の3月15日(1月16日以後に業務開始した場合は業務開始日から2カ月以内)までに所轄税務署長に提出することで、総収入金額及び必要経費に算入すべき金額を現金主義により計算することが認められています。

- 不適切。青色申告者が複数の事業をしている場合の決算書は、損益計算書はそれぞれの業務に係るものの区分ごとに各別に作成し、貸借対照表は全ての業務に係るものを合併して作成しなければなりません。青色申告者が不動産所得を生ずべき業務と事業所得を生ずべき業務のいずれも営む場合、貸借対照表はそれぞれの業務に係るものの区分ごとに各別に作成し、損益計算書は2つの業務に係るものを合併して作成することとされている。(2021.1-28-3)青色申告者が不動産所得を生ずべき業務と事業所得を生ずべき業務のいずれも営む場合、損益計算書はそれぞれの業務に係るものの区分ごとに各別に作成し、貸借対照表は2つの業務に係るものを合併して作成することとされている。(2018.9-29-2)

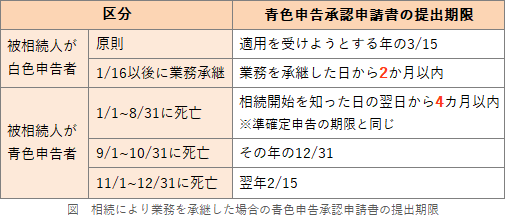

- 不適切。相続により個人事業を承継した者が、承継後の業務について青色申告の適用を受けようとする場合には、以下の期限までに「所得税の青色申告承認申請書」を提出しなければなりません。被相続人が青色申告者であったとしても、承継者は改めて承認申請書を提出する義務があります。

広告

広告