FP1級過去問題 2017年9月学科試験 問45

問45

相続税の納税義務者と課税財産に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、相続人はいずれも個人であり、被相続人から日本国内にある財産(以下、「国内財産」という)および日本国外にある財産(以下、「国外財産」という)を相続により取得したものとする。また、相続時精算課税の適用を受けていないものとし、複数の国籍を有する者はいないものとする。

- 日本国籍を有する被相続人が相続開始時に日本国内に住所を有し、日本国籍を有する相続人が相続による財産取得時の12年前から日本国外に住所を有する場合、相続人が取得した財産のうち国外財産は相続税の課税対象とならない。

- 日本国籍を有する被相続人が相続開始時の12年前から日本国外に住所を有し、日本国籍を有する相続人が相続による財産取得時の6年前から日本国外に住所を有する場合、相続人が取得した国内財産および国外財産はいずれも相続税の課税対象となる。

- 日本国籍を有する被相続人が相続開始時の18年前から日本国外に住所を有し、日本国籍を有する相続人が相続による財産取得時の15年前から日本国外に住所を有する場合、相続人が取得した国内財産および国外財産はいずれも相続税の課税対象とならない。

- 日本国籍を有する被相続人が相続開始時の8年前から日本国外に住所を有し、外国国籍を有する相続人が相続による財産取得時の20年前から日本国外に住所を有する場合、相続人が取得した財産のうち国外財産は相続税の課税対象とならない。

広告

広告

正解 2

問題難易度

肢17.5%

肢251.1%

肢320.6%

肢420.8%

肢251.1%

肢320.6%

肢420.8%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

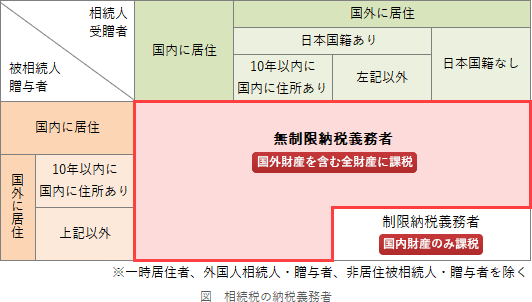

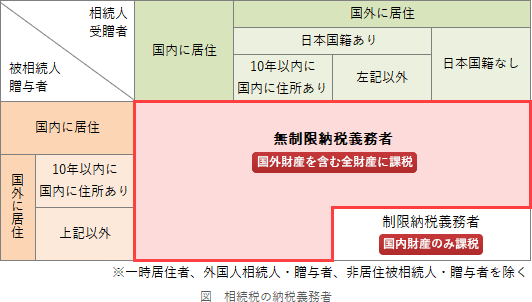

相続税の納税義務者は、以下のように無制限納税義務者と制限納税義務者に区分されています(便宜上かなり簡略化した図です)。国内財産は漏れなく課税対象となり、国外財産は以下の要件を満たすときに課税されません。

- 被相続人・贈与者は10年を超えて国内に住所がない

- 相続人・受贈者が日本国籍ありの場合は過去10年を超えて国内に住所がない、日本国籍なしの場合は相続・遺贈開始時点で国内に住所がない

- 不適切。被相続人が国内に住所を有する場合(一時的住所を除く)は、例外なく国外財産を含む全財産が相続税の課税対象となります。

- [適切]。被相続人は10年を超えて日本に住所を持っていませんが、相続人は日本国籍を有し、10年以内に国内に住所があるので国外財産を含む全財産が相続税の課税対象となります。

- 不適切。被相続人・相続人のいずれも相続開始前10年以内に国内に住所がないので、国内財産のみが相続税の課税対象となります。

- 不適切。被相続人が10年以内に国内の住所を有しているので、相続人の立場に関係なく、国外財産を含む全財産が相続税の課税対象となります。

広告

広告