FP1級過去問題 2018年1月学科試験 問47(改題)

問47

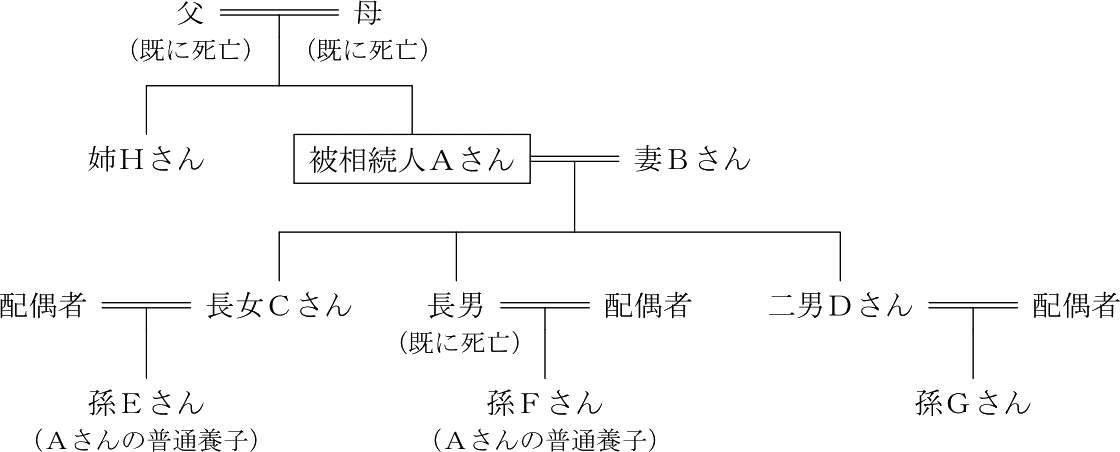

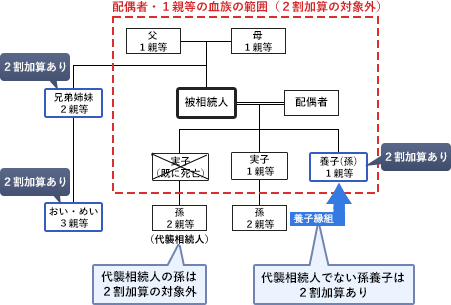

2025年10月に死亡したAさんの下記の親族関係図に基づき、Aさんの相続に関する次の記述のうち、最も適切なものはどれか。なお、Aさんの父母および長男はAさんの相続開始前に既に死亡しており、孫Eさんおよび孫FさんはいずれもAさんの普通養子(特別養子縁組以外の縁組による養子)である。また、妻Bさん、長女Cさん、二男Dさん、孫Eさん、孫Fさん、孫Gさん、姉HさんはいずれもAさんから相続または遺贈により財産を取得し、相続税額が算出されるものとする。

- 孫Fさんの法定相続分は、8分の1である。

- 相続税額の計算における遺産に係る基礎控除額は、6,000万円である。

- 相続税額の計算上、相続税額の2割加算の対象となる者は、孫Eさん、孫Fさん、孫Gさん、姉Hさんの4人である。

- 孫Gさんは、Aさんの相続が開始した日において18歳未満であれば、相続税額の計算上、未成年者控除の適用を受けることができる。

広告

広告

正解 2

問題難易度

肢112.4%

肢271.2%

肢36.5%

肢49.9%

肢271.2%

肢36.5%

肢49.9%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

まず法定相続人の組合せを考えます。

第1順位に当たる子がいるので配偶者である妻Bさんとともに法定相続人となります。Aさんの子は、長女Cさん、孫Eさん、長男を代襲相続する孫Fさん、二男Dさんの4人なので、法定相続人は妻Bさんを含めて5人となります。ここで注意しなければならないのは、孫Fさんが普通養子の立場および子を代襲する立場として「二重相続資格者」になるということです。

第1順位に当たる子がいるので配偶者である妻Bさんとともに法定相続人となります。Aさんの子は、長女Cさん、孫Eさん、長男を代襲相続する孫Fさん、二男Dさんの4人なので、法定相続人は妻Bさんを含めて5人となります。ここで注意しなければならないのは、孫Fさんが普通養子の立場および子を代襲する立場として「二重相続資格者」になるということです。

- 不適切。法定相続人が配偶者と子の場合の法定相続分は、配偶者1/2、子1/2です。相続人の中に二重資格者がいる場合、相続分は2人分を合わせたものとなるので孫Fさんの法定相続分は「1/2×1/5×2人=1/5」となります。

- 妻Bさん … 1/2

- 長女Cさん、孫Eさん、二男Dさん … 1/2×1/5=1/10

- 孫Fさん(2人分) … 1/2×1/5×2=1/5

- [適切]。遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。相続税法上の法定相続人の数は「二重相続資格者」がいても2人分とカウントせず、そのまま1人と数えます。また、法定相続人の数に算入できる養子の数は、実子がいる場合は1人まで、実子がいない場合は2人までに制限されます。

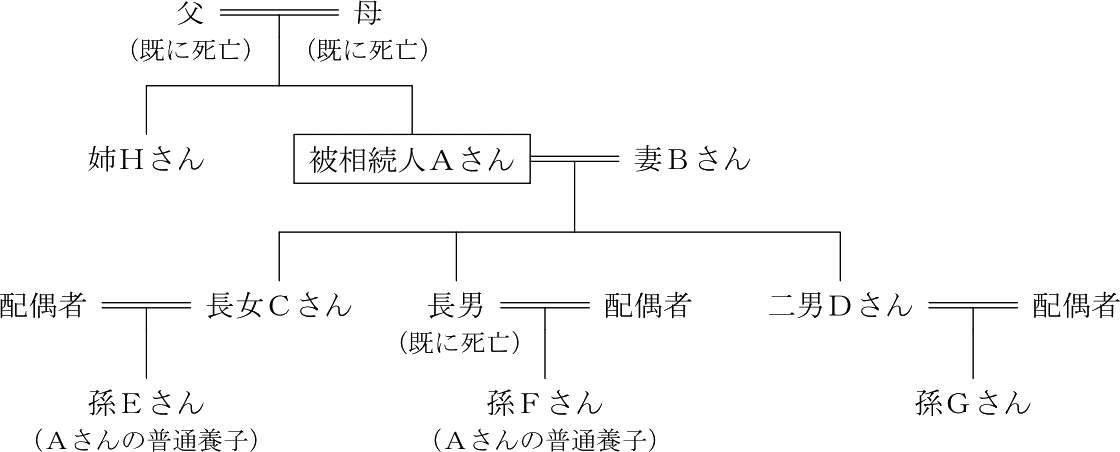

以上を踏まえると、養子以外の相続人が妻Bさん、長女Cさん、長男を代襲相続する孫Fさん、二男Dさんの4人、これに普通養子である孫Eさんを加えた5人が相続税法上の法定相続人の数となります。よって、遺産に係る基礎控除額は「3,000万円+600万円×5=6,000万円」です。 - 不適切。2割加算の対象となるのは、被相続人の配偶者・父母・子以外の人です。具体的には、孫、兄弟姉妹、祖父母等が2割加算の対象となります。注意するべき点は、孫養子は2割加算の対象ですが、子を代襲相続する孫等は2割加算の対象外になるという点です。設例では、兄弟姉妹に当たる姉Hさん、孫養子であり代襲相続をしない孫Eさんおよび孫Gさんが2割加算の対象となります。孫Fさんは代襲相続者ですので2割加算の対象外です。

- 不適切。未成年者控除は、下記の適用要件すべてを満たす人の相続税額から「(18-年齢)※×10万円」を控除できるものです(※1年未満は1年に切上げ)。

- 日本国内に住所がある

- 相続財産を取得したときに18歳未満である

- 民法上の相続人であること(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人であること)

広告

広告