FP1級過去問題 2018年9月学科試験 問21

問21

オプションのプレミアムに関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、記載されているもの以外の条件はすべて同一であるものとする。

- 1米ドル当たり110円を権利行使価格とする米ドルのコール・オプションでは、為替相場が1米ドル=120円から1米ドル=115円になると、プレミアムは高くなる。

- 日経平均株価が22,000円のとき、権利行使価格を22,500円とする日経平均株価のプット・オプションと、権利行使価格を23,000円とする日経平均株価のプット・オプションを比較すると、権利行使価格を23,000円とするプット・オプションのほうがプレミアムは高い。

- 1トロイオンス当たり1,300米ドルを権利行使価格とする金のコール・オプションで、行使日(満期日)が6カ月先のものと1年先のものを比較すると、行使日が6カ月先のもののほうがプレミアムは高い。

- 権利行使価格を額面100円当たり150円とする長期国債先物のプット・オプションでは、ボラティリティが10%から5%に低下すると、プレミアムは高くなる。

広告

広告

正解 2

問題難易度

肢113.3%

肢273.8%

肢36.7%

肢46.2%

肢273.8%

肢36.7%

肢46.2%

分野

科目:C.金融資産運用細目:8.金融派生商品

解説

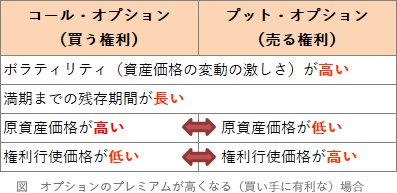

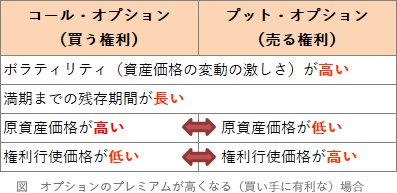

オプションのプレミアムは、オプションの買い手にとって有利な場合に高くなり、不利な場合に低くなります。オプションの買い手にとって有利な条件をまとめると次のようになります。 基本的に、高い・長いなどのように値が大きくなるとプレミアムも高くなり、「コール×権利行使」「プット×原資産」に組合せだけは例外的に低くほど高くなると覚えましょう。

基本的に、高い・長いなどのように値が大きくなるとプレミアムも高くなり、「コール×権利行使」「プット×原資産」に組合せだけは例外的に低くほど高くなると覚えましょう。

- 不適切。コール・オプションは買う権利です。為替相場が1米ドル=120円から1米ドル=115円の円高になると、1米ドル当たり110円で購入できるメリットは小さくなるので、コール・オプションのプレミアムは低くなります。図中の原資産価格が高い→コールは高くなるの逆に該当します。1米ドル当たり100円を権利行使価格とする米ドルのコール・オプションでは、為替相場が1米ドル=90円から1米ドル=110円になると、プレミアムは高くなる。(2014.1-23-1)

- [適切]。プット・オプションは売る権利です。より高い株価で売却できる権利のプット・オプションの方が価値は高くなるので、権利行使価格を23,000円とするプット・オプションのほうがプレミアムは高くなります。図中の権利行使価格が高い→プットは高くなるに該当します。日経平均株価が11,000円のとき、権利行使価格を10,500円とする日経平均株価のプット・オプションと、権利行使価格を11,500円とする日経平均株価のプット・オプションとでは、権利行使価格を10,500円とするプット・オプションのほうがプレミアムは高い。(2014.1-23-3)

- 不適切。価格が大きく変動するかもしれないという期待があるので、他の条件が同じならば、満期日までの残存期間が長ければ長いほど時間的価値は高くなります。よって、6カ月先のものと1年先のものを比較すると、1年先の方がプレミアムは高くなります。図中の満期までの残存期間が長い→コール/プットともに高くなるに該当します。1トロイオンス当たり1,200米ドルを権利行使価格とする金のコール・オプションで、行使日(満期日)が3カ月先のものと1年先のものとでは、行使日が1年先のもののほうがプレミアムは高い。(2014.1-23-2)

- 不適切。価格が大きく変動するかもしれないという期待があるので、他の条件が同じならば、ボラティリティ(価格変動率)が大きいほどプレミアムは高くなります。よって、ボラティリティが10%から5%に低下すると、プレミアムは低くなります。図中の満期までのボラティリティが高い→コール/プットともに高くなるの逆に該当します。権利行使価格を額面100円当たり140円とする長期国債先物のプット・オプションでは、ボラティリティが5%から10%に上昇すると、プレミアムは高くなる。(2014.1-23-4)

広告

広告