FP1級過去問題 2018年9月学科試験 問46(改題)

問46

相続税の物納に関する次の記述のうち、最も不適切なものはどれか。

- 物納財産として申請することができる財産は、相続または遺贈により取得した財産とされ、相続開始前7年以内に被相続人から暦年課税による贈与により取得した財産は、相続税の課税価格の計算の基礎となった財産であっても、物納に充てることができない。

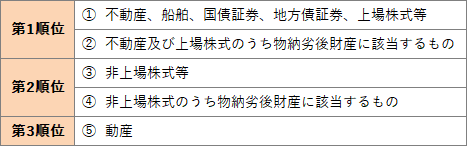

- 物納に充てることができる財産には、その種類による申請順位があり、不動産や上場株式は第1順位、非上場株式は第2順位、動産は第3順位とされている。

- 物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。

- 相続税の延納の許可を受けた者が、その後の資力の変化等により物納に変更する場合において、相続税額の計算上、「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けている財産は、物納に充てることができない。

広告

広告

正解 1

問題難易度

肢155.1%

肢213.3%

肢39.3%

肢422.3%

肢213.3%

肢39.3%

肢422.3%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- [不適切]。物納できる財産は、課税価格計算の基礎となった相続財産であればよく、相続や遺贈により取得したものに限られません。生前贈与加算の対象となった贈与財産は相続税の課税価格に含まれるため、物納財産として認められます(相続税法41条2項)。

- 適切。物納に充てることができる財産の順位は、第1順位は不動産、船舶、国債証券、地方債証券、上場株式等、第2順位は非上場株式等、第3順位は動産です(相続税法41条5項)。

物納に充てることができる財産は、相続税の課税価格の計算の基礎となった財産であるが、その種類による申請順位があり、不動産は第1順位、国債や地方債、上場株式は第2順位、動産は第3順位とされている。(2021.5-47-2)物納に充てることができる財産には、その種類による申請順位があり、不動産や国債・地方債は第1順位、上場株式は第2順位、動産は第3順位とされている。(2019.9-46-3)物納に充てることができる財産の種類には申請順位があり、第1順位は金銭に換価しやすい国債、地方債、上場株式等の金融商品となる。(2015.1-47-3)

物納に充てることができる財産は、相続税の課税価格の計算の基礎となった財産であるが、その種類による申請順位があり、不動産は第1順位、国債や地方債、上場株式は第2順位、動産は第3順位とされている。(2021.5-47-2)物納に充てることができる財産には、その種類による申請順位があり、不動産や国債・地方債は第1順位、上場株式は第2順位、動産は第3順位とされている。(2019.9-46-3)物納に充てることができる財産の種類には申請順位があり、第1順位は金銭に換価しやすい国債、地方債、上場株式等の金融商品となる。(2015.1-47-3) - 適切。物納財産の選定に当たっては申請税額を超過しない財産を選ぶことが原則ですが、物納を許可された財産の価額が納付すべき相続税額を上回っている場合は、納付すべき相続税額と物納財産の価額の差額が金銭で還付されます(相続税法43項3項)。物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2021.5-47-3)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2017.9-48-4)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2015.9-48-4)

- 適切。「小規模宅地等の評価減の特例」の特例の適用を受けた相続財産を物納する場合の収納価額は、特例適用後の価額で物納できるというのが原則です。ただし、延納から物納へ変更(特定物納制度)の場合には、管理処分不適格財産と同様に「小規模宅地等の評価減の特例」の適用を受けた財産を物納に充てることはできません(措置法69条の4第9項)。

広告

広告