FP1級 2018年9月 応用編 問62

Aさんは、昨年、父親が死亡して甲土地および乙土地を相続により単独で取得した。甲土地は、父親が1人で居住していた家屋の敷地であるが、Aさんは既に自宅を所有しているため、相続した家屋は空き家となっており、今後も移り住む予定はない。乙土地は青空駐車場である。

Aさんは、相続した家屋について、老朽化が進んでおり借手も見込めないため、家屋を取り壊し、その敷地である甲土地と隣地の乙土地を一体とした土地上に賃貸アパートを建築するか、あるいは甲土地を売却することを検討している。

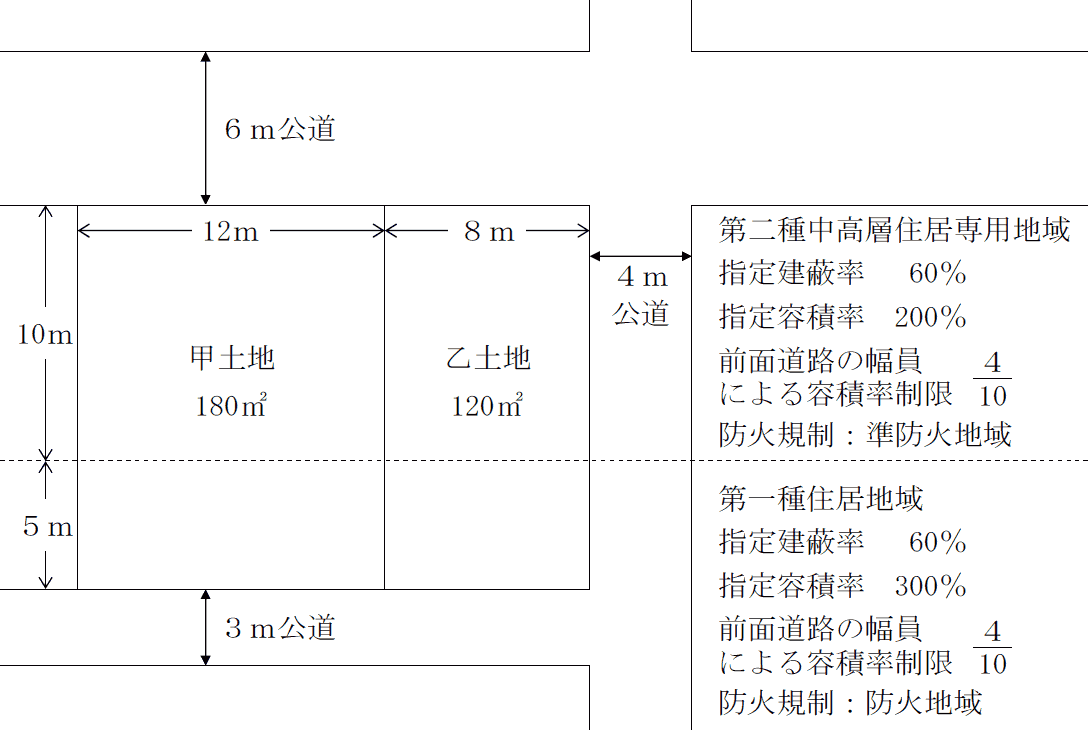

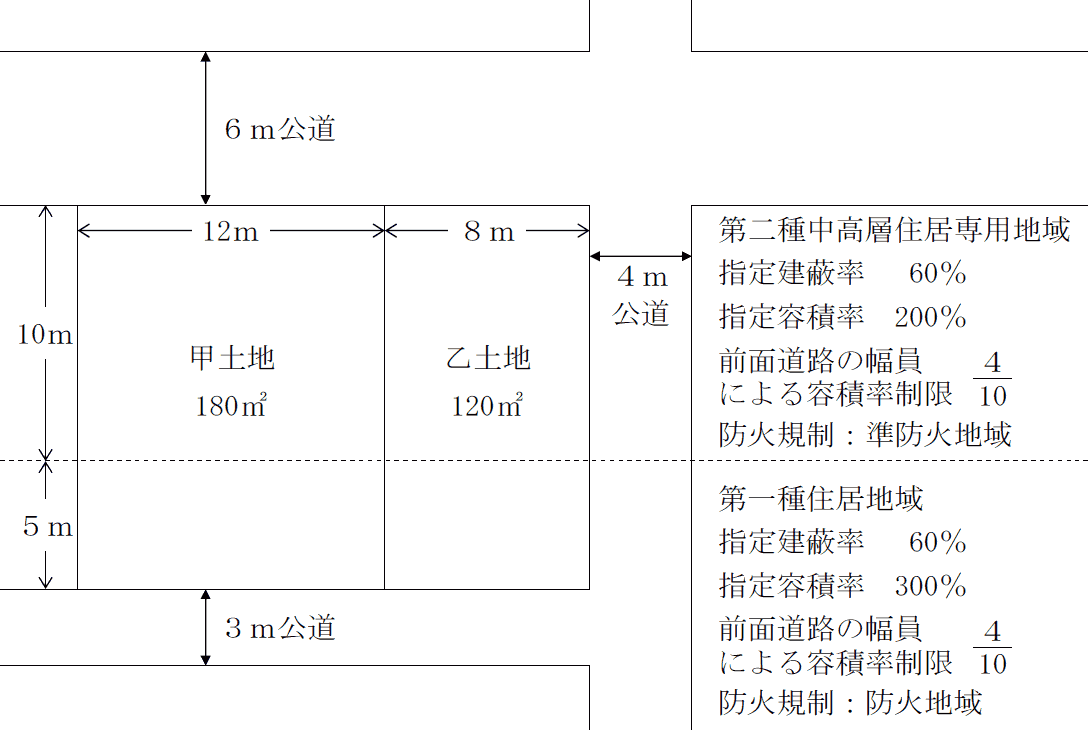

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

Aさんは、相続した家屋について、老朽化が進んでおり借手も見込めないため、家屋を取り壊し、その敷地である甲土地と隣地の乙土地を一体とした土地上に賃貸アパートを建築するか、あるいは甲土地を売却することを検討している。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

- 甲土地は180㎡の長方形の土地であり、第二種中高層住居専用地域に属する部分は120㎡、第一種住居地域に属する部分は60㎡である。

- 乙土地は120㎡の長方形の土地であり、第二種中高層住居専用地域に属する部分は80㎡、第一種住居地域に属する部分は40㎡である。

- 幅員3mの公道は、建築基準法第42条第2項により特定行政庁の指定を受けた道路である。3m公道の道路中心線は、当該道路の中心部分にある。また、3m公道の甲土地および乙土地の反対側は宅地であり、がけ地や川等ではない。

- 乙土地は、建蔽率の緩和について特定行政庁が指定する角地である。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問62

Aさんが、相続した家屋を取り壊し、以下の〈条件〉でその敷地である甲土地を譲渡して、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」の適用を受けた場合、次の①~③に答えなさい。〔計算過程〕を示し、〈答〉は100円未満を切り捨てて円単位とすること。なお、本問の譲渡所得以外の所得や所得控除等は考慮しないものとする。

- 課税長期譲渡所得金額はいくらか。

- 課税長期譲渡所得金額に係る所得税および復興特別所得税の合計額はいくらか。

- 課税長期譲渡所得金額に係る住民税額はいくらか。

〈譲渡資産(甲土地)に関する資料〉

- 譲渡資産の譲渡価額

- 4,000万円

- 譲渡資産の所有期間

- 50年

- 譲渡資産の取得費

- 不明

- 譲渡費用

- 300万円(家屋の取壊し費用、仲介手数料等)

| ①円 |

| ②円 |

| ③円 |

広告

広告

正解

| ① 5,000,000(円) 40,000,000円-(40,000,000円×5%+3,000,000円)-30,000,000円=5,000,000円 |

| ② 765,700(円) 5,000,000円×15%=750,000円 750,000円×2.1%=15,750円 750,000円+15,750円=765,700円(100円未満切り捨て) |

| ③ 250,000(円) 5,000,000円×5%=250,000円

|

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

空き家に係る特別控除は、被相続人が住んでいた家屋(1981年(昭和56年)5月31日以前築に限る)とその敷地を相続し、耐震改修をして家屋と土地をセットで売るか、家屋を取り壊して土地を売った場合に、譲渡所得から最高3,000万円を控除できる特例です。なお、2024年1月1日以降に行う譲渡で、被相続人居住用家屋および被相続人居住用家屋を相続または遺贈で取得した相続人が3人以上の場合は、控除限度額が2,000万円になります。

譲渡所得は「収入金額-(取得費+譲渡費用)」で求めるので、各要素を整理します。

4,000万円-(200万円+300万円)=3,500万円

Aさんは単独で取得したとあり、空き家特例により上記の金額から3,000万円が控除されるので、

3,500万円-3,000万円=500万円

よって、正解は5,000,000(円)となります。

〔②について〕

所有期間5年を超える土地建物の譲渡所得は長期譲渡所得に該当し、所得税15%、復興特別所得税0.315%(所得税額に対して2.1%)、住民税5%の税率で課税されます。

所得税 5,000,000円×15%=750,000円

復興特別所得税 750,000円×2.1%=15,750円

小計 750,000円+15,750円=765,750円

(100円未満切捨て)765,700円

よって、正解は765,700(円)です。

〔③について〕

住民税の額は5%を乗じて、

5,000,000円×5%=250,000円

よって、正解は250,000(円)です。

空き家に係る特別控除は、被相続人が住んでいた家屋(1981年(昭和56年)5月31日以前築に限る)とその敷地を相続し、耐震改修をして家屋と土地をセットで売るか、家屋を取り壊して土地を売った場合に、譲渡所得から最高3,000万円を控除できる特例です。なお、2024年1月1日以降に行う譲渡で、被相続人居住用家屋および被相続人居住用家屋を相続または遺贈で取得した相続人が3人以上の場合は、控除限度額が2,000万円になります。

譲渡所得は「収入金額-(取得費+譲渡費用)」で求めるので、各要素を整理します。

- 収入金額 譲渡価額の4,000万円

- 取得費(不明なので概算取得費)4,000万円×5%=200万円

- 譲渡費用 300万円

4,000万円-(200万円+300万円)=3,500万円

Aさんは単独で取得したとあり、空き家特例により上記の金額から3,000万円が控除されるので、

3,500万円-3,000万円=500万円

よって、正解は5,000,000(円)となります。

〔②について〕

所有期間5年を超える土地建物の譲渡所得は長期譲渡所得に該当し、所得税15%、復興特別所得税0.315%(所得税額に対して2.1%)、住民税5%の税率で課税されます。

所得税 5,000,000円×15%=750,000円

復興特別所得税 750,000円×2.1%=15,750円

小計 750,000円+15,750円=765,750円

(100円未満切捨て)765,700円

よって、正解は765,700(円)です。

〔③について〕

住民税の額は5%を乗じて、

5,000,000円×5%=250,000円

よって、正解は250,000(円)です。

広告

広告