FP1級 2018年9月 応用編 問63

Aさん(70歳)は、一昨年ごろから自身の健康面に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで、子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞くことで不安を感じ、保有する財産の分割内容について遺言しておくことにした。また、Aさんは、結婚する子どもや大学に進学する孫のために、贈与税の非課税措置を利用して資金援助を行った。

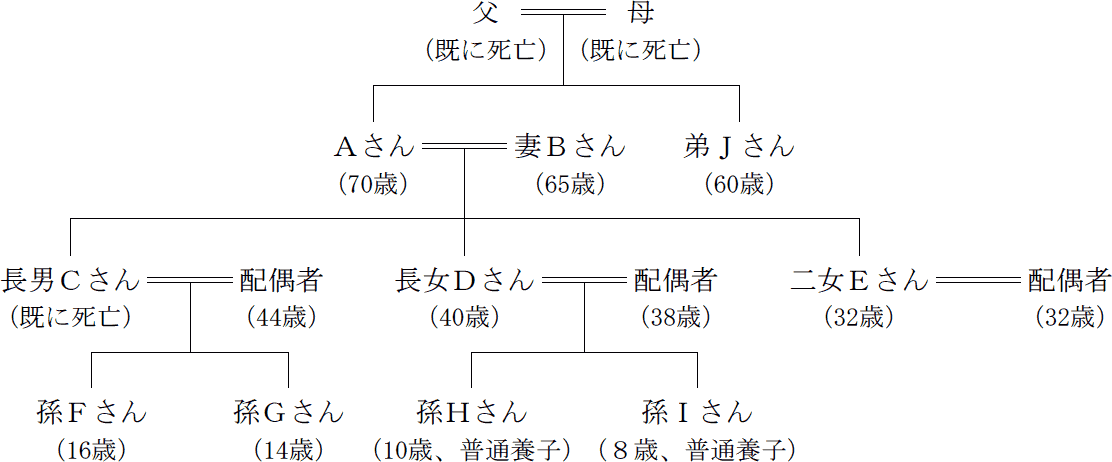

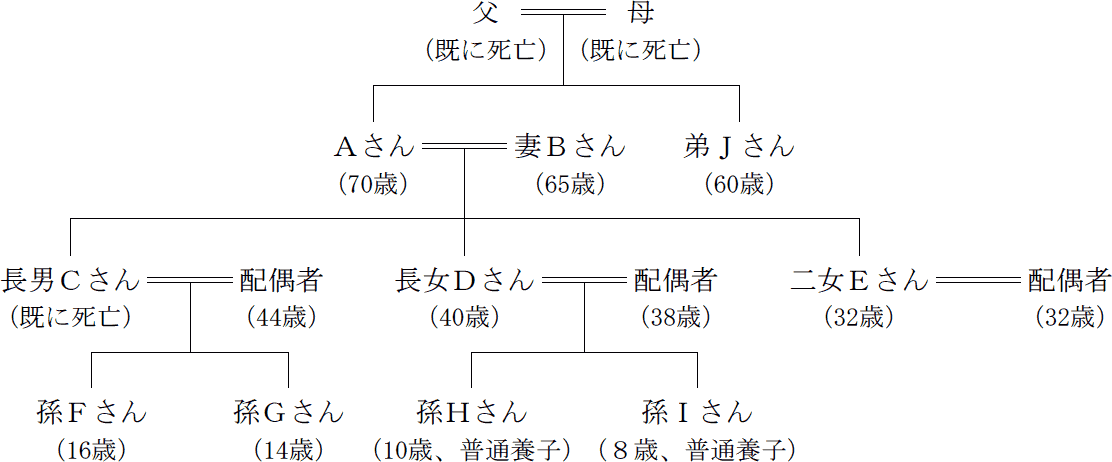

Aさんの親族関係図や保有する財産の分割内容等に関する資料は、以下のとおりである。なお、長男Cさんは、5年前に病気により他界している。また、長女Dさんは身体に障害があり、Aさんは、孫Hさんおよび孫Iさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

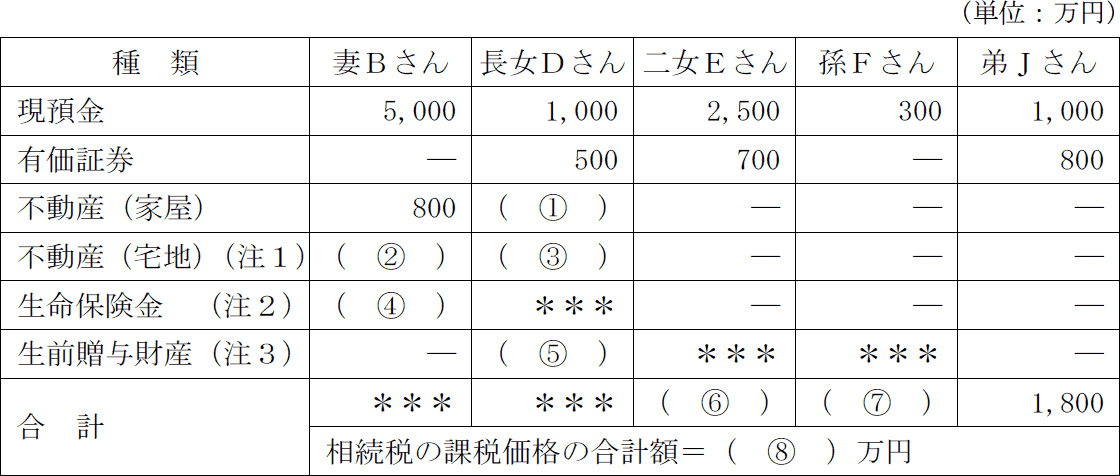

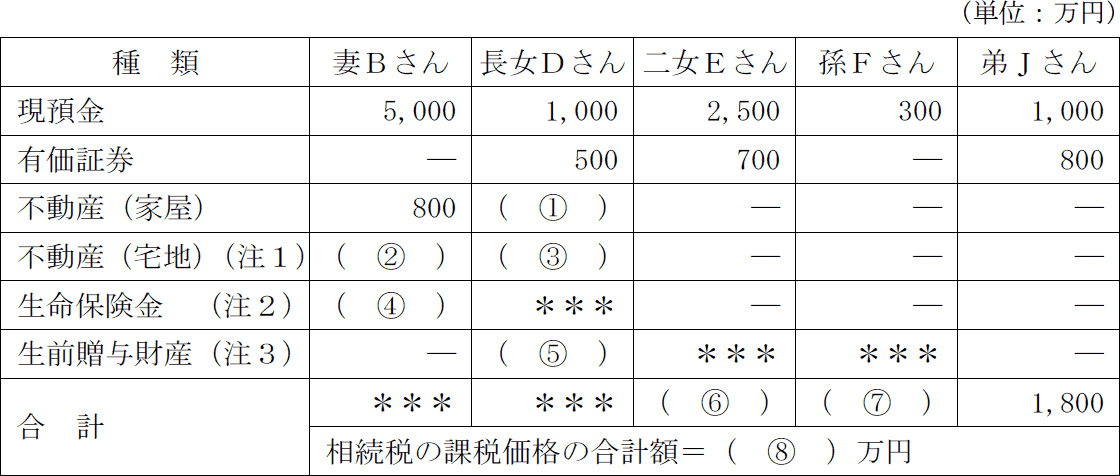

〈Aさんの親族関係図〉 〈Aさんが保有する財産の分割内容〉

〈Aさんが保有する財産の分割内容〉

〈Aさんが加入している生命保険の契約内容〉

〈Aさんが行った贈与の内容〉

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで、子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞くことで不安を感じ、保有する財産の分割内容について遺言しておくことにした。また、Aさんは、結婚する子どもや大学に進学する孫のために、贈与税の非課税措置を利用して資金援助を行った。

Aさんの親族関係図や保有する財産の分割内容等に関する資料は、以下のとおりである。なお、長男Cさんは、5年前に病気により他界している。また、長女Dさんは身体に障害があり、Aさんは、孫Hさんおよび孫Iさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉

- 妻Bさん

現預金 :5,000万円(相続税評価額)

自宅

建物:固定資産税評価額800万円

敷地:宅地面積264㎡、自用地価額6,200万円 - 長女Dさん

現預金 :1,000万円(相続税評価額)

有価証券:500万円(相続税評価額)

賃貸アパート

建物:固定資産税評価額2,000万円、借家権割合30%、賃貸割合100%

敷地:宅地面積400㎡、自用地価額8,000万円

借地権割合60%、借家権割合30%、賃貸割合100% - 二女Eさん

現預金 :2,500万円(相続税評価額)

有価証券:700万円(相続税評価額) - 孫Fさん

現預金 :300万円(相続税評価額) - 弟Jさん

現預金 :1,000万円(相続税評価額)

有価証券:800万円(相続税評価額)

〈Aさんが加入している生命保険の契約内容〉

- 終身保険

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 6,000万円

- 終身保険

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 長女Dさん

- 死亡保険金額

- 4,000万円

〈Aさんが行った贈与の内容〉

- 長女Dさんは、2023年4月にAさんから有価証券の贈与を受け、初めて相続時精算課税の適用を受けた。贈与を受けた有価証券の贈与時の価額(相続税評価額)は500万円、現時点(2025年9月9日)の価額(相続税評価額)は600万円である。

- 孫Fさんは、2023年6月にAさんから現金800万円の贈与を受け、「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税の特例」の適用を受けた。現時点(2025年9月9日)において、教育資金管理契約に係る非課税拠出額から教育資金支出額を控除した残額が600万円ある。

- 二女Eさんは、2023年10月にAさんから現金600万円の贈与を受け、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税の特例」の適用を受けた。現時点(2025年9月9日)において、結婚・子育て資金管理契約に係る非課税拠出額から結婚・子育て資金支出額を控除した残額が400万円ある。

- Aさんとその親族の年齢は、いずれも現時点(2025年9月9日)のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問63

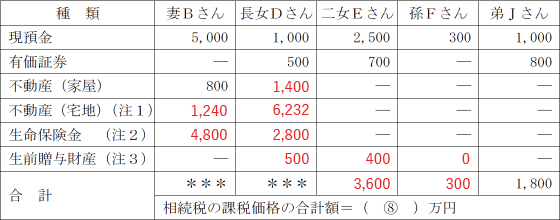

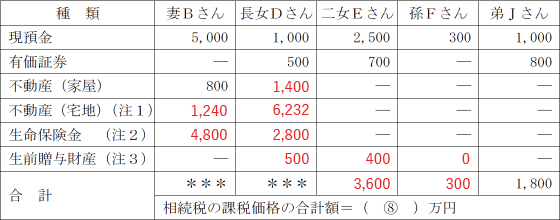

仮に、Aさんが現時点(2025年9月9日)において死亡し、《設例》の〈Aさんが保有する財産の分割内容〉に基づき、相続人等が相続または遺贈により財産を取得する場合、各相続人等に係る相続税の課税価格および相続税の課税価格の合計額を求めた下記の表の空欄①~⑧に入る適切な数値を、解答用紙に記入しなさい。

なお、「小規模宅地等についての相続税の課税価格の計算の特例」を妻Bさんが取得する自宅の敷地と長女Dさんが取得する賃貸アパートの敷地に適用し、自宅の敷地を優先して適用することとする。また、表中の「***」は、問題の性質上、伏せてある。

なお、「小規模宅地等についての相続税の課税価格の計算の特例」を妻Bさんが取得する自宅の敷地と長女Dさんが取得する賃貸アパートの敷地に適用し、自宅の敷地を優先して適用することとする。また、表中の「***」は、問題の性質上、伏せてある。

- 「小規模宅地等についての相続税の課税価格の計算の特例」適用後の金額とする。

- 「死亡保険金の非課税金額の規定」による非課税金額控除後の金額とする。

- 相続時精算課税等の適用を受けた財産を含む。

| ①万円 |

| ②万円 |

| ③万円 |

| ④万円 |

| ⑤万円 |

| ⑥万円 |

| ⑦万円 |

| ⑧万円 |

広告

広告

正解

| ① 1,400(万円) |

| ② 1,240(万円) |

| ③ 6,232(万円) |

| ④ 4,200(万円) |

| ⑤ 500(万円) |

| ⑥ 3,600(万円) |

| ⑦ 300(万円) |

| ⑧ 29,372(万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

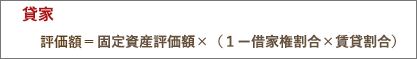

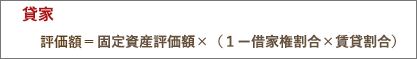

長女Dが相続する賃貸アパートが対象となります。貸家は、自用家屋価額よりも「借家権割合×賃貸割合」だけ減額されて評価されます。賃貸アパートは2,000万円、借家権割合は30%、賃貸割合は100%ですから、賃貸アパートの相続税評価額は、

2,000万円×(1-30%×100%)

=2,000万円×70%=1,400万円

よって、正解は1,400(万円)となります。 〔②について〕

〔②について〕

妻Bが相続する自宅の敷地が対象となります。被相続人の自宅の敷地は、小規模宅地等の評価減の特例の適用を受けることにより特定居住用宅地等として330㎡までの部分が80%減額されます。自宅敷地は330㎡以下なので全部が80%減額されます。

減額分 6,200万円×80%=4,960万円

課税価格 6,200万円-4,960万円=1,240万円

よって、正解は1,240(万円)となります。

〔③について〕

長女Dが相続する賃貸アポートの敷地が対象となります。賃貸物件が建っている敷地は、貸家建付地に該当するとともに、貸付事業用宅地等として200㎡までの部分が50%減額されます。

貸家建付地は、自用地価額よりも「借地権割合×借家権割合×賃貸割合」だけ減額されて評価されるため、貸家建付地としての評価額は、

8,000万円×(1-60%×30%×100%)

=8,000万円×82%=6,560万円

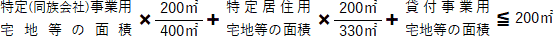

特定居住用宅地等の適用を受ける自宅敷地が330㎡未満なので、貸付事業用宅地等を併用する余地があります。貸付事業用宅地等の適用面積は次の限度面積の式に従って計算します。 自宅の敷地面積264㎡を式に当てはめると、貸付事業用宅地等の適用面積Sは、

自宅の敷地面積264㎡を式に当てはめると、貸付事業用宅地等の適用面積Sは、

264㎡×200㎡330㎡+S≦200㎡

160㎡+S≦200㎡

S≦40㎡

小規模宅地等の評価減の特例の適用を受けることにより、賃貸アパートの敷地400㎡のうち40㎡の部分が50%減額されるので、

減額分 6,560万円×40㎡400㎡×50%=328万円

課税価格 6,560万円-328万円=6,232万円

よって、正解は6,232(万円)となります。

〔④について〕

妻Bが受け取る死亡保険金が対象となります。親族関係図より、相続税法上の法定相続人は、妻B・長女D・二女E・孫F・孫G・養子1人の計6人なので、死亡保険金の非課税限度額は「500万円×6人=3,000万円」です。この3,000万円の非課税額は、妻Bと長女Dが受け取った死亡保険金額により按分するので、妻B・長女Dの課税価格に算入すべき額は、

〔⑤について〕

長女Dが2年前に被相続人から受けた贈与が該当します。生前贈与加算では、基礎控除部分も含めて贈与を受けたときの価額を相続税の課税価格に算入するので、贈与時の価額500万円が当てはまります。

よって、正解は500(万円)となります。

〔⑥について〕

二女Eは、結婚・子育て資金の一括贈与の特例を受けています。この特例では贈与者の死亡時に管理残額がある場合、その管理残額を相続により取得したものとみなして相続税の課税価格に算入します。このため、生前贈与財産***には管理残額400万円が入ります。したがって、二女Eの課税価格は、

2,500万円+700万円+400万円=3,600万円

よって、正解は3,600(万円)となります。

〔⑦について〕

孫Fは、教育資金の一括贈与の特例を受けています。この特例でも贈与者の死亡時に管理残額がある場合、次に挙げる場合を除き、その管理残額を相続により取得したものとみなして相続税の課税価格に算入します。

よって、正解は300(万円)となります。

〔⑧について〕

ここまでの計算結果で表を埋めると以下のようになります。 相続税の課税価格の合計額は、相続・遺贈により財産を取得した人の課税価格を合計した額です。

相続税の課税価格の合計額は、相続・遺贈により財産を取得した人の課税価格を合計した額です。

11,240+12,432+3,600+300+1,800=29,372万円

よって、正解は29,372(万円)となります。

長女Dが相続する賃貸アパートが対象となります。貸家は、自用家屋価額よりも「借家権割合×賃貸割合」だけ減額されて評価されます。賃貸アパートは2,000万円、借家権割合は30%、賃貸割合は100%ですから、賃貸アパートの相続税評価額は、

2,000万円×(1-30%×100%)

=2,000万円×70%=1,400万円

よって、正解は1,400(万円)となります。

妻Bが相続する自宅の敷地が対象となります。被相続人の自宅の敷地は、小規模宅地等の評価減の特例の適用を受けることにより特定居住用宅地等として330㎡までの部分が80%減額されます。自宅敷地は330㎡以下なので全部が80%減額されます。

減額分 6,200万円×80%=4,960万円

課税価格 6,200万円-4,960万円=1,240万円

よって、正解は1,240(万円)となります。

〔③について〕

長女Dが相続する賃貸アポートの敷地が対象となります。賃貸物件が建っている敷地は、貸家建付地に該当するとともに、貸付事業用宅地等として200㎡までの部分が50%減額されます。

貸家建付地は、自用地価額よりも「借地権割合×借家権割合×賃貸割合」だけ減額されて評価されるため、貸家建付地としての評価額は、

8,000万円×(1-60%×30%×100%)

=8,000万円×82%=6,560万円

特定居住用宅地等の適用を受ける自宅敷地が330㎡未満なので、貸付事業用宅地等を併用する余地があります。貸付事業用宅地等の適用面積は次の限度面積の式に従って計算します。

264㎡×200㎡330㎡+S≦200㎡

160㎡+S≦200㎡

S≦40㎡

小規模宅地等の評価減の特例の適用を受けることにより、賃貸アパートの敷地400㎡のうち40㎡の部分が50%減額されるので、

減額分 6,560万円×40㎡400㎡×50%=328万円

課税価格 6,560万円-328万円=6,232万円

よって、正解は6,232(万円)となります。

〔④について〕

妻Bが受け取る死亡保険金が対象となります。親族関係図より、相続税法上の法定相続人は、妻B・長女D・二女E・孫F・孫G・養子1人の計6人なので、死亡保険金の非課税限度額は「500万円×6人=3,000万円」です。この3,000万円の非課税額は、妻Bと長女Dが受け取った死亡保険金額により按分するので、妻B・長女Dの課税価格に算入すべき額は、

- 妻B

非課税額 3,000万円×6,000万円6,000万円+4,000万円=1,800万円

課税価格 6,000万円-1,800万円=4,200万円 - 長女D

非課税額 3,000万円×4,000万円6,000万円+4,000万円=1,200万円

課税価格 4,000万円-1,200万円=2,800万円

〔⑤について〕

長女Dが2年前に被相続人から受けた贈与が該当します。生前贈与加算では、基礎控除部分も含めて贈与を受けたときの価額を相続税の課税価格に算入するので、贈与時の価額500万円が当てはまります。

よって、正解は500(万円)となります。

〔⑥について〕

二女Eは、結婚・子育て資金の一括贈与の特例を受けています。この特例では贈与者の死亡時に管理残額がある場合、その管理残額を相続により取得したものとみなして相続税の課税価格に算入します。このため、生前贈与財産***には管理残額400万円が入ります。したがって、二女Eの課税価格は、

2,500万円+700万円+400万円=3,600万円

よって、正解は3,600(万円)となります。

〔⑦について〕

孫Fは、教育資金の一括贈与の特例を受けています。この特例でも贈与者の死亡時に管理残額がある場合、次に挙げる場合を除き、その管理残額を相続により取得したものとみなして相続税の課税価格に算入します。

- 受贈者が23歳未満である場合

- 受贈者が学校等に在学中の場合

- 受贈者が教育訓練給付金の支給対象となる教育訓練を受講している場合

よって、正解は300(万円)となります。

〔⑧について〕

ここまでの計算結果で表を埋めると以下のようになります。

- 妻B 5,000+800+1,240+4,200=11,240万円

- 長女D 1,000+500+1,400+6,232+2,800+500=12,432万円

- 二女E 2,500+700+400=3,600万円

- 孫F 300万円

- 弟J 1,800万円

11,240+12,432+3,600+300+1,800=29,372万円

よって、正解は29,372(万円)となります。

広告

広告