FP1級過去問題 2019年1月学科試験 問28

問28

居住者に係る所得税の所得控除に関する次の記述のうち、最も不適切なものはどれか。

- 「特定一般用医薬品等購入費を支払った場合の医療費控除の特例」による控除額は、納税者がその年中に支払った特定一般用医薬品等購入費(保険金等により補てんされる部分の金額を除く)の合計額であり、8万8,000円が上限となる。

- 納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。

- 納税者の控除対象扶養親族が一定の障害者に該当する場合、納税者は、当該控除対象扶養親族に係る扶養控除と障害者控除の適用を受けることができる。

- 年の中途で死亡した納税者の準確定申告において配偶者控除の対象となった者は、所定の要件を満たせば、その後その年中において他の納税者の控除対象配偶者や控除対象扶養親族となることができる。

広告

広告

正解 1

問題難易度

肢155.2%

肢214.5%

肢315.6%

肢414.7%

肢214.5%

肢315.6%

肢414.7%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- [不適切]。セルフメディケーション税制による控除額は、納税者がその年中に支払った購入費から12,000円を控除した額(上限88,000円)となっています。本肢は12,000円の控除について言及されていないので誤りです。本特例による控除額は、その年中に支払った特定一般用医薬品等購入費(保険金等により補てんされる部分の金額を除く)の合計額から1万2,000円を差し引いた金額であり、8万8,000円が上限となる。(2017.9-29-3)

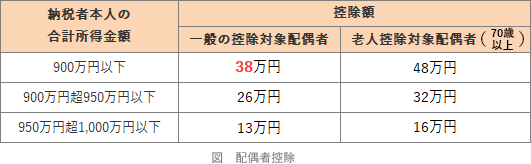

- 適切。2018年(平成30年)より、配偶者控除に所得制限が設定され、納税者の合計所得金額が1,000万円を超える場合には適用外となりました。配偶者特別控除はもともと1,000万円超の場合に適用外だったので、納税者の合計所得金額が1,000万円を超えている場合は、どちらの適用も受けられません。

合計所得金額が1,000万円を超える納税者は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除の適用を受けることができない。(2025.5-27-3)納税者の合計所得金額が1,000万円を超えている場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2022.5-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2021.5-28-a)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2018.9-27-4)納税者本人の合計所得金額が900万円を超える場合は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2015.1-29-4)

合計所得金額が1,000万円を超える納税者は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除の適用を受けることができない。(2025.5-27-3)納税者の合計所得金額が1,000万円を超えている場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2022.5-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2021.5-28-a)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2018.9-27-4)納税者本人の合計所得金額が900万円を超える場合は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2015.1-29-4) - 適切。納税者の控除対象扶養親族が一定の障害者に該当し、障害者控除の適用を受ける場合であっても、その控除対象扶養親族について扶養控除、配偶者控除の適用を受けることができます。

- 適切。年の中途で死亡した納税者の準確定申告において、配偶者控除や配偶者特別控除、また扶養親族の対象となった者であっても、所定の要件を満たせば、その後その年中において他の納税者の控除対象者として控除することができます。年の中途で死亡した納税者の準確定申告において配偶者控除の対象となった者は、その後その年中において他の納税者の控除対象配偶者や控除対象扶養親族となることはできない。(2015.9-26-4)

広告

広告