FP1級過去問題 2019年1月学科試験 問32

問32

法人税における貸倒損失の取扱いに関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

- 取引先A社に対して貸付金200万円を有しているが、A社の債務超過の状態が相当期間継続し、事業好転の見通しもなく、その貸付金の弁済を受けることができないと認められるため、内容証明郵便により貸付金の全額を免除する旨をA社に通知した。この場合、債務免除をした金額の全額が貸倒損失として認められる。

- 遠方にある取引先B社に対して売掛金5万円を有しているが、再三支払の督促をしても弁済がなされず、また取立てに要する旅費等が10万円程度かかると見込まれ、同一地域に他の債務者はいない。この場合、売掛金5万円の全額が貸倒損失として認められる。

- 継続的な取引を行っていた取引先C社に対して貸付金400万円を有しているが、C社の資産状況、支払能力等が悪化したためにC社との取引を停止し、貸付金の回収ができないまま取引を停止してから1年以上が経過した。この場合、貸付金400万円から備忘価額を控除した残額が貸倒損失として認められる。

- 取引先D社に対して貸付金600万円を有しているが、D社の資産状況、支払能力等からその全額が回収できないことが明らかとなった。この貸付金に係る担保物がある場合、貸付金600万円から担保物の処分可能見込額を控除した残額が貸倒損失として認められる。

広告

広告

正解 1

問題難易度

肢158.2%

肢210.6%

肢318.5%

肢412.7%

肢210.6%

肢318.5%

肢412.7%

分野

科目:D.タックスプランニング細目:10.法人税

解説

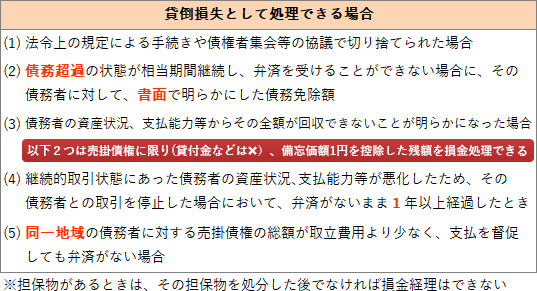

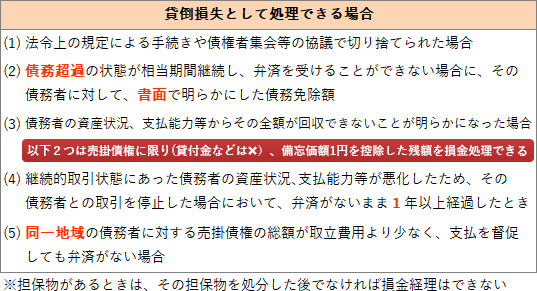

法人税の計算において貸倒損失を計上できるのは、下記に該当する場合に限られています(法基通9-6)。

- [適切]。債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができないと認められた場合には、債務者に対して書面で債務免除の旨を通知した金額が貸倒損失として認められます。取引先D社に対して有している貸付金300万円について、D社の債務超過の状態が相当期間継続し、当該貸付金の弁済を受けることができないと認められる場合において、D社に対して書面により当該貸付金の全額について債務免除することを明らかにしたときは、300万円を貸倒れとして損金の額に算入することができる。(2025.9-32-4)取引先B社に対して貸付金200万円を有しているが、B社の債務超過の状態が相当期間継続し、事業好転の見通しもなく、その貸付金の弁済を受けることができないと認められるため、口頭により貸付金の全額を免除する旨をB社に申し出た。この場合、債務免除をした金額の全額が貸倒損失として認められる。(2021.5-32-2)取引先への貸付金について、取引先の債務超過の状態が相当期間継続し、事業好転の見通しもなく、その貸付金の弁済を受けることができないと認められるため、内容証明郵便により貸付金の全額を免除する旨を通知した場合、債務免除をした金額の全額が貸倒損失として認められる。(2016.9-32-a)取引先A社に対して貸付金100万円を有しているが、A社の債務超過の状態が相当期間継続し、事業好転の見通しもなく、その貸付金の弁済を受けることができないと認められるため、内容証明郵便により貸付金の全額を免除する旨をA社に通知した。この場合、債務免除をした金額の全額が貸倒損失として認められる。(2015.10-30-1)取引先X社に対して、貸付金300万円を有しているが、X社は債務超過の状態が数年間継続しており、事業好転の見通しもないため、その回収が困難であると認められる。そのため、この貸付金の全額を免除する旨をX社に書面により通知した場合、通知額の300万円全額が貸倒損失として認められる。(2015.1-31-1)

- 不適切。売掛債権を貸倒損失にする場合、備忘価額の控除が必要です。同一地域に所在する債務者に有する売掛債権の総額が取立てのために要する費用より少ないときは、備忘価額1円を控除した金額を貸倒損失にできます。本肢ではB社と同一地域に他の債務者はいないので条件に合致しますが、売掛金5万円の全額を貸倒損失とすることはできず、備忘価額1円を控除した49,999円が損金の限度となります。遠方に所在する取引先Y社とZ社(この2社の所在地は同一市内である)について、再三の支払の督促にもかかわらず、事業年度末現在で弁済がなされていない売掛金が、Y社は5万8,000円、Z社は4万円ある場合、その取立てに要する旅費等が10万円かかると見込まれるときは、当該売掛金残高から備忘価額を控除した97,998円が貸倒損失として認められる。(2023.9-32-4)遠方のX市内に所在する取引先D社と取引先E社の売掛債権について、D社は5万円、E社は2万円の残高があるが、支払を督促しても弁済がなされず、取立てのために要する旅費等が10万円程度かかると見込まれる。この場合、取引先ごとの売掛債権の額から備忘価額を控除した残額を貸倒損失として損金経理することができる。(2022.1-30-4)遠方にある取引先A社に対して売掛金5万円を有しているが、再三支払の督促をしても弁済がなされず、また取立てに要する旅費等が10万円程度かかると見込まれ、同一地域に他の債務者はいない。この場合、売掛金5万円から備忘価額を控除した残額が貸倒損失として認められる。(2021.5-32-1)遠方にある取引先D社に対して売掛金5万円を有しているが、再三支払の督促をしても弁済がなされず、また取立てに要する旅費等が10万円程度かかると見込まれ、同一地域に他の債務者はいない。この場合、売掛金5万円の全額が貸倒損失として認められる。(2015.10-30-4)遠方に所在する取引先Z社とW社(この2社の所在地は同一市内である)の売掛金について、Z社は4万8千円、W社は4万円の残高があるが、再三の支払の督促にもかかわらず、事業年度末現在で弁済がなされていない。遠方により取立費用は10万円程度かかると見込まれるため、売掛金残高の合計8万8千円が貸倒損失として認められる。(2015.1-31-3)

- 不適切。取引停止後のケースでは貸付金は対象外です。継続的な取引を行っていた者の資力悪化に伴いと取引を停止した後、1年以上弁済がない場合において、貸倒損失とすることができるのは売掛債権に限られます。貸付金は、相手方の資力からみて全額が回収不能となった場合に限り、貸倒損失の対象となります。単発の不動産取引のみを行った取引先D社に対して当該取引に係る売掛金800万円を有しているが、D社の資産状況、支払能力等が悪化し、売掛金の回収ができないまま1年以上が経過した。この場合、売掛金800万円から備忘価額を控除した残額が貸倒損失として認められる。(2021.5-32-4)継続的な取引を行っていた取引先C社に対して貸付金200万円を有しているが、C社の資産状況、支払能力等が悪化したためにC社との取引を停止し、貸付金の回収ができないまま取引を停止してから1年以上が経過した。この場合、貸付金200万円から備忘価額を控除した残額が貸倒損失として認められる。(2015.10-30-3)

- 不適切。見込額を控除することはできません。債務者の資力からみて金銭債権の全額が回収できないことが明らかになった場合において、その金銭債権に担保物があるときは、実際に担保物を処分した後に、処分額を控除した後の残額を貸倒れとして損金処理することができます。取引先への貸付金について、取引先の資産状況、支払能力等からその全額が回収できないことが明らかとなった場合に、当該貸付金に係る担保物があるときには、当該貸付金から担保物の処分可能見込額を控除した残額が貸倒損失として認められる。(2016.9-32-b)取引先B社に対して手形債権600万円を有しているが、B社の資産状況、支払能力等からその全額が回収できないことが明らかとなった。B社の所有不動産に対して抵当権200万円が設定されているため、手形債権600万円から抵当権200万円を控除した残額が貸倒損失として認められる。(2015.10-30-2)

広告

広告