FP1級 2019年9月 応用編 問60

甲土地の借地権者であるAさんは、甲土地にある自宅で妻と2人で暮らしている。Aさんは、自宅の建替えを検討していたところ、先日、甲土地の貸主(地主)であるBさんから、甲土地を乙土地と丙土地に分割して、乙土地部分をAさんが取得し、丙土地部分をBさんが取得するように借地権と所有権(底地)を交換したいとの提案を受けた。

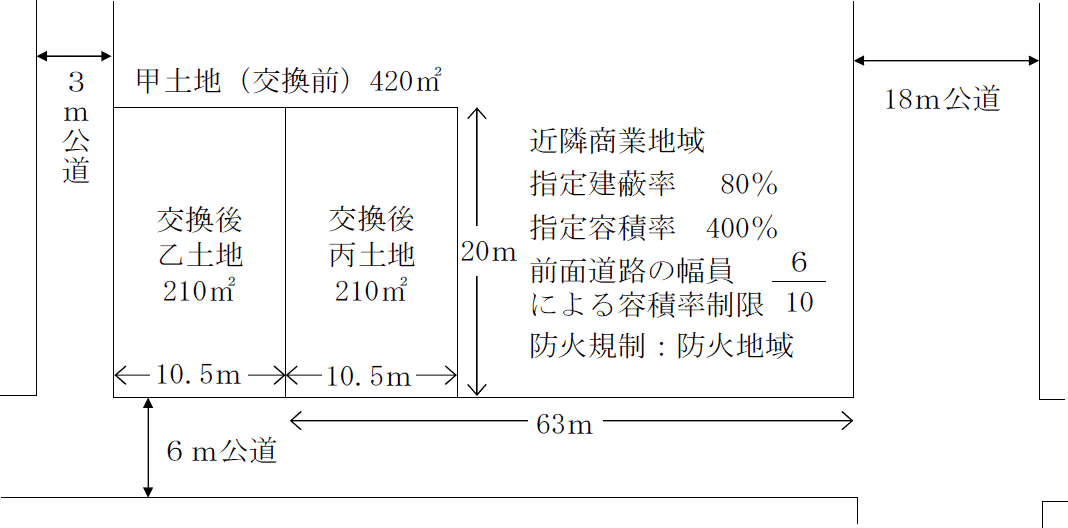

甲土地および交換後の乙土地、丙土地の概要は、以下のとおりである。

〈甲土地の概要〉

甲土地および交換後の乙土地、丙土地の概要は、以下のとおりである。

〈甲土地の概要〉

- 甲土地は420㎡の長方形の土地であり、交換後の乙土地および丙土地はいずれも210㎡の長方形の土地である。

- 幅員18mの公道は、建築基準法第52条第9項の特定道路であり、特定道路から交換後の乙土地までの延長距離は63mである。

- 幅員3mの公道は、建築基準法第42条第2項により特定行政庁の指定を受けた道路である。3m公道の道路中心線は、当該道路の中心部分にある。また、3m公道の甲土地の反対側は宅地であり、がけ地や川等ではない。

- 甲土地および交換後の乙土地は、建蔽率の緩和に関する角地の指定は受けていない。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問60

不動産の取得に係る税金および「固定資産の交換の場合の譲渡所得の特例」(所得税法第58条)に関する以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈不動産取得税、登録免許税〉

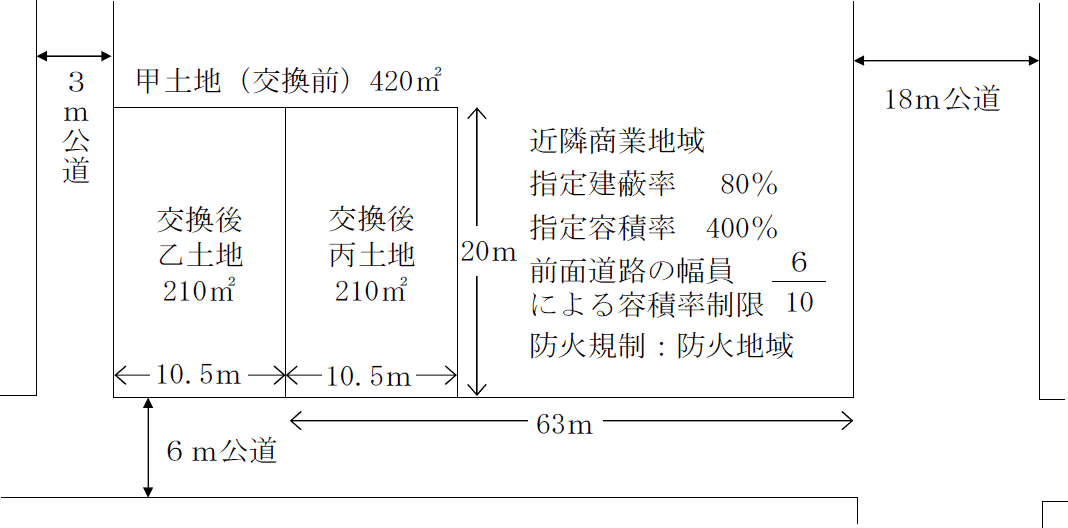

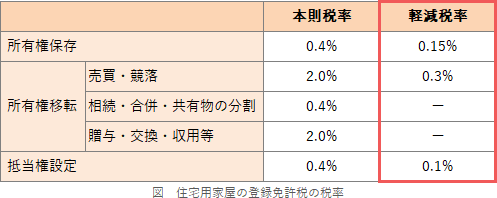

土地の所有権を交換により取得した場合、取得者に対して不動産取得税が課される。また、所有権の移転登記をする場合、登録免許税が課される。

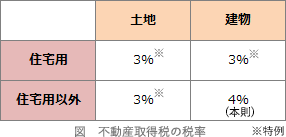

不動産取得税については、土地を売買により取得した場合と同様に、「住宅の取得及び土地の取得に対する不動産取得税の税率の特例」によって標準税率は(①)%である。

一方、登録免許税については、土地を売買により取得した場合と異なり、軽減税率は適用されず、土地を交換により取得した場合の所有権の移転登記に対する税率は(②)%である。 - 〈固定資産の交換の場合の譲渡所得の特例〉

「固定資産の交換の場合の譲渡所得の特例」(以下、「本特例」という)の適用を受けるためには、交換譲渡資産および交換取得資産がいずれも(③)年以上所有されていたものであり、両資産は(④)と用途が同一でなければならない。また、交換譲渡資産の時価と交換取得資産の時価との差額が、原則として、これらの時価のうちいずれか高いほうの価額の(⑤)%以内でなければならない。

なお、一の資産につき、その一部分については交換とし、他の部分については売買とした場合は、本特例の適用にあたって、当該他の部分を含めて交換があったものとし、売買代金は(⑥)として取り扱う。

| ①% |

| ②% |

| ③年 |

| ④ |

| ⑤% |

| ⑥ |

広告

広告

正解

| ① 3(%) |

| ② 2(%) |

| ③ 1(年) |

| ④ 種類 |

| ⑤ 20(%) |

| ⑥ 交換差金等 |

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

〔①について〕

土地や家屋を購入したり交換により取得した場合は、不動産取得税が課されます。標準課税は4%ですが、不動産取得税の税率の特例により、土地と居住用家屋については標準課税は3%に軽減されています。

よって、正解は3(%)となります。 〔②について〕

〔②について〕

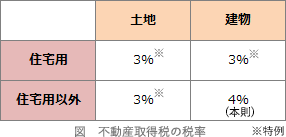

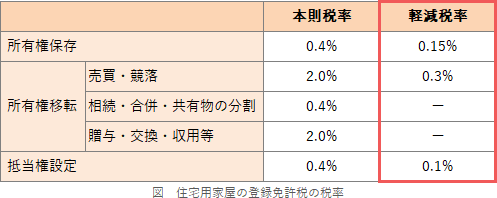

土地の売買による所有権の移転登記の税率は、相続税・法人の合併・共有物の分割など形式的な移転である場合は0.4%、それ以外は2%です。売買については軽減税率の適用がありますが、交換では原則どおり2%です。

よって、正解は2(%)となります。 〔③、④、⑤について〕

〔③、④、⑤について〕

固定資産の交換の場合の譲渡所得の特例は、土地や建物など同じ種類の固定資産を交換したときに、その譲渡がなかったものとみなす特例です。本特例の適用を受けるためには、次の要件を満たす必要があります。

〔⑥について〕

1つの固定資産について、一部を交換とし、他の部分を売買としているときは、本特例の適用については、他の部分を含めて交換があったものとし、売買代金は交換差金等として扱います(所基通58-6)。交換差金等は譲渡所得として所得税の課税対象となります。交換差金等となっているのは、金銭以外に、土地と建物を一体として交換したときの土地と土地、建物と建物の差額も含まれるからです。

よって、正解は交換差金等となります。

土地や家屋を購入したり交換により取得した場合は、不動産取得税が課されます。標準課税は4%ですが、不動産取得税の税率の特例により、土地と居住用家屋については標準課税は3%に軽減されています。

よって、正解は3(%)となります。

土地の売買による所有権の移転登記の税率は、相続税・法人の合併・共有物の分割など形式的な移転である場合は0.4%、それ以外は2%です。売買については軽減税率の適用がありますが、交換では原則どおり2%です。

よって、正解は2(%)となります。

固定資産の交換の場合の譲渡所得の特例は、土地や建物など同じ種類の固定資産を交換したときに、その譲渡がなかったものとみなす特例です。本特例の適用を受けるためには、次の要件を満たす必要があります。

- 同じ種類の資産の交換であること(借地権は土地とみなす)

- 交換対象資産が販売のために所有している固定資産(棚卸資産)でないこと

- 譲渡する資産は、1年以上所有していたものであること

- 取得する資産は、相手が1年以上所有していたものであり、交換のために取得したものでないこと

- 取得する資産を交換前と同じ用途で使用すること

→取得資産を交換直後に譲渡するとNG - 交換する資産同士の時価の差額が、高い方の価額の20%以内であること

〔⑥について〕

1つの固定資産について、一部を交換とし、他の部分を売買としているときは、本特例の適用については、他の部分を含めて交換があったものとし、売買代金は交換差金等として扱います(所基通58-6)。交換差金等は譲渡所得として所得税の課税対象となります。交換差金等となっているのは、金銭以外に、土地と建物を一体として交換したときの土地と土地、建物と建物の差額も含まれるからです。

よって、正解は交換差金等となります。

広告

広告