FP1級 2020年1月 応用編 問62

会社員のAさんは、昨年母が死亡し、母および妻子とともに暮らしていた自宅(建物)およびその敷地である甲土地と、青空駐車場として使用している乙土地を相続により取得した。これらの土地は郊外に所在し、最寄駅までも遠く、交通の便があまり良くないことから、Aさんは今年中に他所に移り住むつもりでいる。

Aさんは、自宅(建物)および甲土地を売却する方向で検討していたが、先日、大手不動産会社から、甲土地と乙土地とを一体とした土地の上に「サービス付き高齢者向け住宅」を建設して賃貸事業を始めてはどうかとの提案を受けた。その提案によれば、同社が全室をまとめて借り上げるため、長期にわたって安定した収入が確保でき、空室や家賃滞納等の運営に関する手間もかからないとのことである。

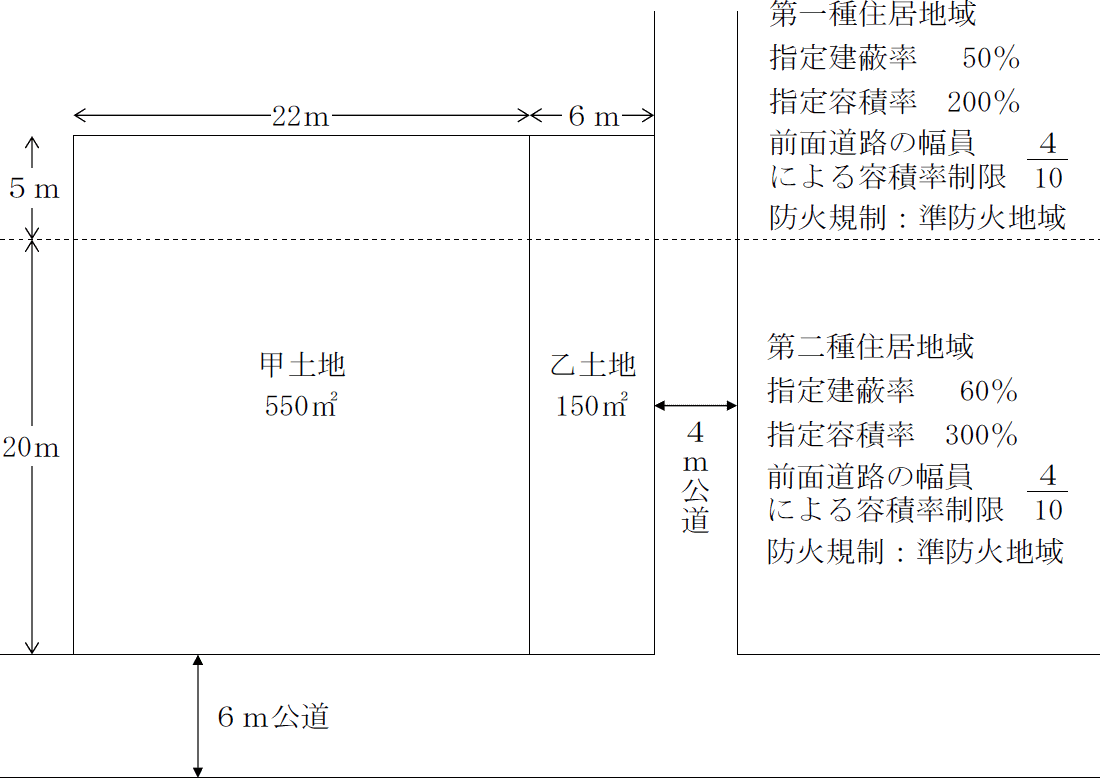

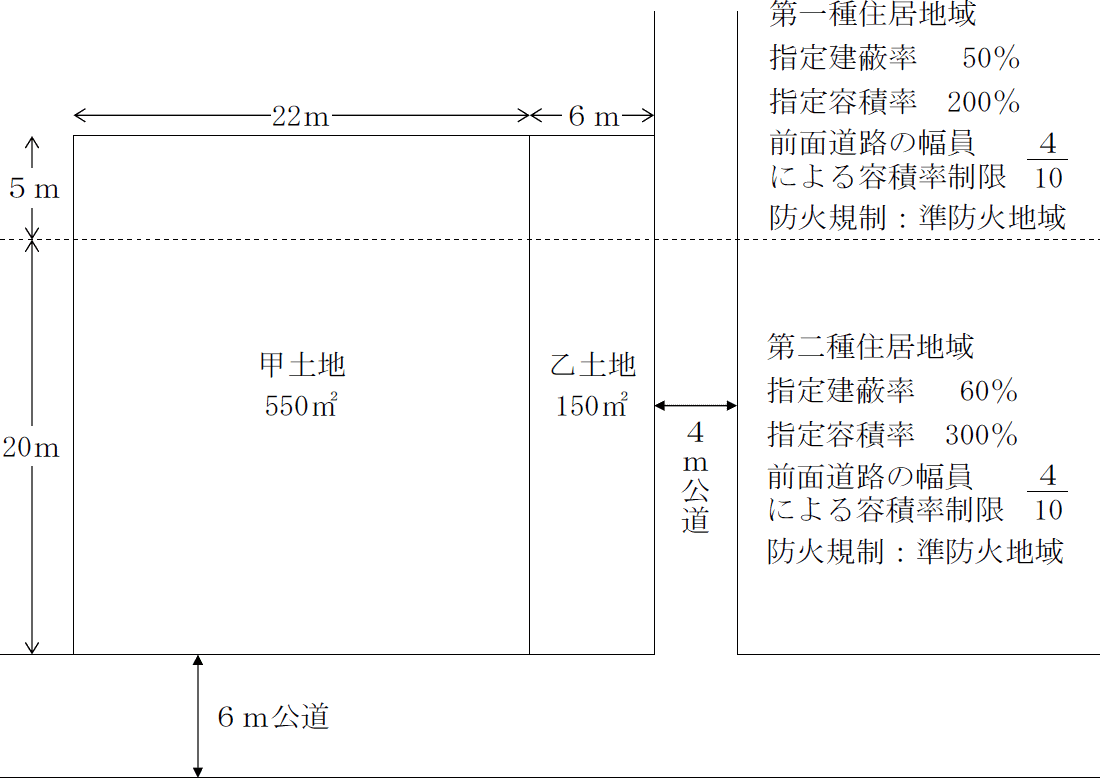

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

Aさんは、自宅(建物)および甲土地を売却する方向で検討していたが、先日、大手不動産会社から、甲土地と乙土地とを一体とした土地の上に「サービス付き高齢者向け住宅」を建設して賃貸事業を始めてはどうかとの提案を受けた。その提案によれば、同社が全室をまとめて借り上げるため、長期にわたって安定した収入が確保でき、空室や家賃滞納等の運営に関する手間もかからないとのことである。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

- 甲土地は550㎡の長方形の土地であり、第一種住居地域に属する部分は110㎡、第二種住居地域に属する部分は440㎡である。

- 乙土地は150㎡の長方形の土地であり、第一種住居地域に属する部分は30㎡、第二種住居地域に属する部分は120㎡である。

- 乙土地は、建蔽率の緩和について特定行政庁が指定する角地である。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問62

Aさんが、下記の〈条件〉で自宅(建物)および甲土地を譲渡し、「相続財産に係る譲渡所得の課税の特例(相続税の取得費加算の特例)」「居住用財産を譲渡した場合の3,000万円の特別控除」「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」の適用を受けた場合、次の①~③に答えなさい。〔計算過程〕を示し、〈答〉は100円未満を切り捨てて円単位とすること。

なお、譲渡所得の金額の計算上、取得費については概算取得費を用いることとし、本問の譲渡所得以外の所得や所得控除等は考慮しないものとする。

なお、譲渡所得の金額の計算上、取得費については概算取得費を用いることとし、本問の譲渡所得以外の所得や所得控除等は考慮しないものとする。

- 課税長期譲渡所得金額はいくらか。

- 課税長期譲渡所得金額に係る所得税および復興特別所得税の合計額はいくらか。

- 課税長期譲渡所得金額に係る住民税額はいくらか。

〈譲渡資産に係る資料〉

- 譲渡資産の譲渡価額

自宅(建物):200万円、甲土地:8,000万円 - 譲渡資産の所有期間

自宅(建物)、甲土地いずれも40年 - 譲渡資産の取得費

自宅(建物)、甲土地いずれも不明 - 譲渡費用

250万円(仲介手数料等)

- 相続人

Aさん(ほかに相続人はいない) - 自宅(建物)の相続税評価額

400万円 - 土地の相続税評価額

甲土地:4,000万円、乙土地:2,200万円(左記以外に相続した土地はない)

※「小規模宅地等についての相続税の課税価格の計算の特例」適用後の金額。 - Aさんの相続税の課税価格

8,600万円(債務控除200万円を控除した後の金額) - Aさんが納付した相続税額

800万円(贈与税額控除、相次相続控除の適用は受けていない) - 自宅(建物)および甲土地に係る相続登記関係費用

35万円(登録免許税、司法書士手数料等)

| ①円 |

| ②円 |

| ③円 |

広告

広告

正解

| ① 41,400,000(円) (2,000,000円+80,000,000円)×5%=4,100,000円 8,000,000円×4,000,000円+40,000,000円86,000,000円+2,000,000円=4,000,000円 (2,000,000円+80,000,000円)-(4,100,000円+4,000,000円+2,500,000円)-30,000,000円 =41,400,000円 |

| ② 4,226,900(円) 41,400,000円×10%=4,140,000円 4,140,000円×2.1%=86,940円 4,140,000円+86,940円=4,226,900円(100円未満切捨て) |

| ③ 1,656,000(円) 41,400,000円×4%=1,656,000円

|

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

3つの特例の併用となりますが、次の手順で計算していきます。

まず加算する取得費を求めます。

相続税の取得費加算の特例は、相続税の申告期限後3年以内に相続財産を譲渡した場合に、譲渡人が納付した相続税額のうち譲渡資産に対応する部分の額を譲渡所得の計算上の取得費に加算できる特例です。

取得費として加算できるのは、Aさんが納付した相続税額800万円のうち甲土地と自宅建物に対応する部分です。対応する部分の割合は、相続税の課税価格に算入された金額をベースにして求めるので、分母としては債務控除前の金額、土地は「小規模宅地等の評価減の特例」適用後の金額を使います。

取得費加算額=相続税額×譲渡資産の課税価格譲渡人の相続税の課税価格+債務控除額

相続した甲土地と自宅建物に対応する部分の額は、

800万円×4,000万円+400万円8,600万円+200万円

=800万円×4,400万円8,800万円=400万円

次に特例適用前の譲渡所得の金額を求めます。譲渡所得の計算に必要な収入金額、取得費、譲渡費用を整理します。

8,200万円-(810万円+250万円)=7,140万円

3,000万円特別控除により上記の金額から3,000万円が控除されるので、

7,140万円-3,000万円=4,140万円

よって、正解は41,400,000(円)となります。

〔②について〕

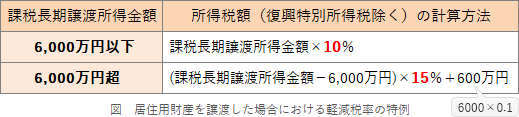

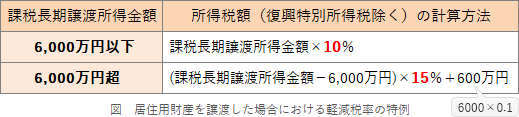

軽減税率の特例は、課税譲渡所得金額のうち6,000万円以下の部分の税率が下表のように軽減される特例です。 本問では全ての部分に軽減税率が適用されるので、所得税10%、復興特別所得税0.21%(所得税額に対して2.1%)、住民税4%を譲渡所得の金額に乗じます。

本問では全ての部分に軽減税率が適用されるので、所得税10%、復興特別所得税0.21%(所得税額に対して2.1%)、住民税4%を譲渡所得の金額に乗じます。

所得税 41,400,000円×10%=4,140,000円

復興特別所得税 4,140,000円×2.1%=86,940円

小計 4,140,000円+86,940円=4,226,940円

(100円未満切り捨て)4,226,900円

よって、正解は4,226,900(円)となります。

〔③について〕

住民税額は譲渡所得金額に4%を乗じて、

41,400,000円×4%=1,656,000円

よって、正解は1,656,000(円)となります。

- 取得費加算の特例で加算される取得費を求める

- 取得費加算を加味して譲渡所得の金額を計算する

- 譲渡所得の金額に3,000特別控除を適用する

- 残った金額に軽減税率の特例を使って税額を求める

まず加算する取得費を求めます。

相続税の取得費加算の特例は、相続税の申告期限後3年以内に相続財産を譲渡した場合に、譲渡人が納付した相続税額のうち譲渡資産に対応する部分の額を譲渡所得の計算上の取得費に加算できる特例です。

取得費として加算できるのは、Aさんが納付した相続税額800万円のうち甲土地と自宅建物に対応する部分です。対応する部分の割合は、相続税の課税価格に算入された金額をベースにして求めるので、分母としては債務控除前の金額、土地は「小規模宅地等の評価減の特例」適用後の金額を使います。

取得費加算額=相続税額×譲渡資産の課税価格譲渡人の相続税の課税価格+債務控除額

相続した甲土地と自宅建物に対応する部分の額は、

800万円×4,000万円+400万円8,600万円+200万円

=800万円×4,400万円8,800万円=400万円

次に特例適用前の譲渡所得の金額を求めます。譲渡所得の計算に必要な収入金額、取得費、譲渡費用を整理します。

- 収入金額 8,000万円+200万円=8,200万円

- 取得費

不明なので概算取得費 8,200万円×5%=410万円

取得費加算の特例の額 400万円

合計 410万円+400万円=810万円

※概算取得費を用いるため相続登記関連費用35万円は合算できません。ダミーの項目なので注意しましょう。 - 譲渡費用 250万円

8,200万円-(810万円+250万円)=7,140万円

3,000万円特別控除により上記の金額から3,000万円が控除されるので、

7,140万円-3,000万円=4,140万円

よって、正解は41,400,000(円)となります。

〔②について〕

軽減税率の特例は、課税譲渡所得金額のうち6,000万円以下の部分の税率が下表のように軽減される特例です。

所得税 41,400,000円×10%=4,140,000円

復興特別所得税 4,140,000円×2.1%=86,940円

小計 4,140,000円+86,940円=4,226,940円

(100円未満切り捨て)4,226,900円

よって、正解は4,226,900(円)となります。

〔③について〕

住民税額は譲渡所得金額に4%を乗じて、

41,400,000円×4%=1,656,000円

よって、正解は1,656,000(円)となります。

広告

広告