FP1級過去問題 2021年1月学科試験 問48

問48

2025年10月に死亡したAさんが所有し、長男Bさんが相続により取得した甲土地および乙土地の概要は、下記のとおりである。甲土地および乙土地に対する「小規模宅地等についての相続税の課税価格の計算の特例」の取扱いに関する次の記述のうち、最も適切なものはどれか。なお、ほかに必要とされる要件等はすべて満たしているものとする。

〈甲土地の概要〉

〈甲土地の概要〉

- Aさんが所有して居住の用に供していた自宅の敷地(200㎡)である。

- Aさんの配偶者は既に死亡しており、AさんはAさんの姉と2人で暮らしていた。

- 長男Bさんは、20年前から賃貸マンション(長男Bさんの親族以外の個人が所有)に居住しており、これまでに自己または自己の配偶者が持家を取得したことはない。

- 長男Bさんは、相続した甲土地を相続税の申告期限まで保有している。

- 自宅の建物の相続開始時の価額は350万円で、甲土地の相続開始時の価額は2,000万円である。

- Aさんが長男Bさんとともに営んでいた飲食店の敷地(200㎡)である。

- Aさんは、飲食店の建物およびその敷地である乙土地を2024年10月に購入し、事業を開始した。

- 長男Bさんは、相続した飲食店を相続税の申告期限まで引き続き営んでいる。

- 長男Bさんは、相続した乙土地を相続税の申告期限まで保有している。

- 飲食店の建物の相続開始時の価額は300万円で、乙土地の相続開始時の価額は1,000万円である。

- 甲土地は特定居住用宅地等に該当し、乙土地は特定事業用宅地等に該当する。

- 甲土地は特定居住用宅地等に該当し、乙土地は特定事業用宅地等に該当しない。

- 甲土地は特定居住用宅地等に該当せず、乙土地は特定事業用宅地等に該当する。

- 甲土地は特定居住用宅地等に該当せず、乙土地は特定事業用宅地等に該当しない。

広告

広告

正解 1

問題難易度

肢153.2%

肢226.5%

肢315.9%

肢44.4%

肢226.5%

肢315.9%

肢44.4%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

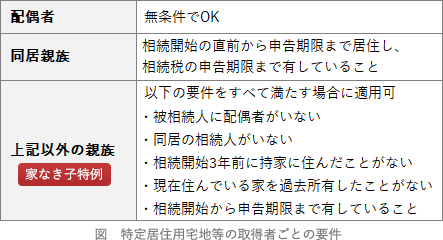

[甲土地]特定居住用宅地等に係る取得者ごとの要件は以下の通りです。

[乙土地]

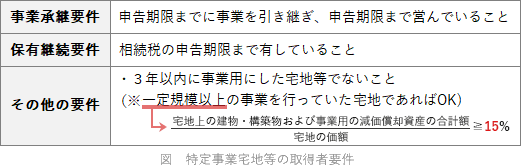

特定事業用宅地等に係る取得者ごとの要件は以下の通りです。

したがって適切な記述は[1]です。

広告

広告