FP1級 2021年1月 応用編 問54(改題)

Aさん(40歳)は、将来に向けた資産形成のため、上場株式と投資信託への投資を行うことを検討しており、X社株式およびYファンド・Zファンドに興味を持っている。また、NISAを利用してみたいと考えている。

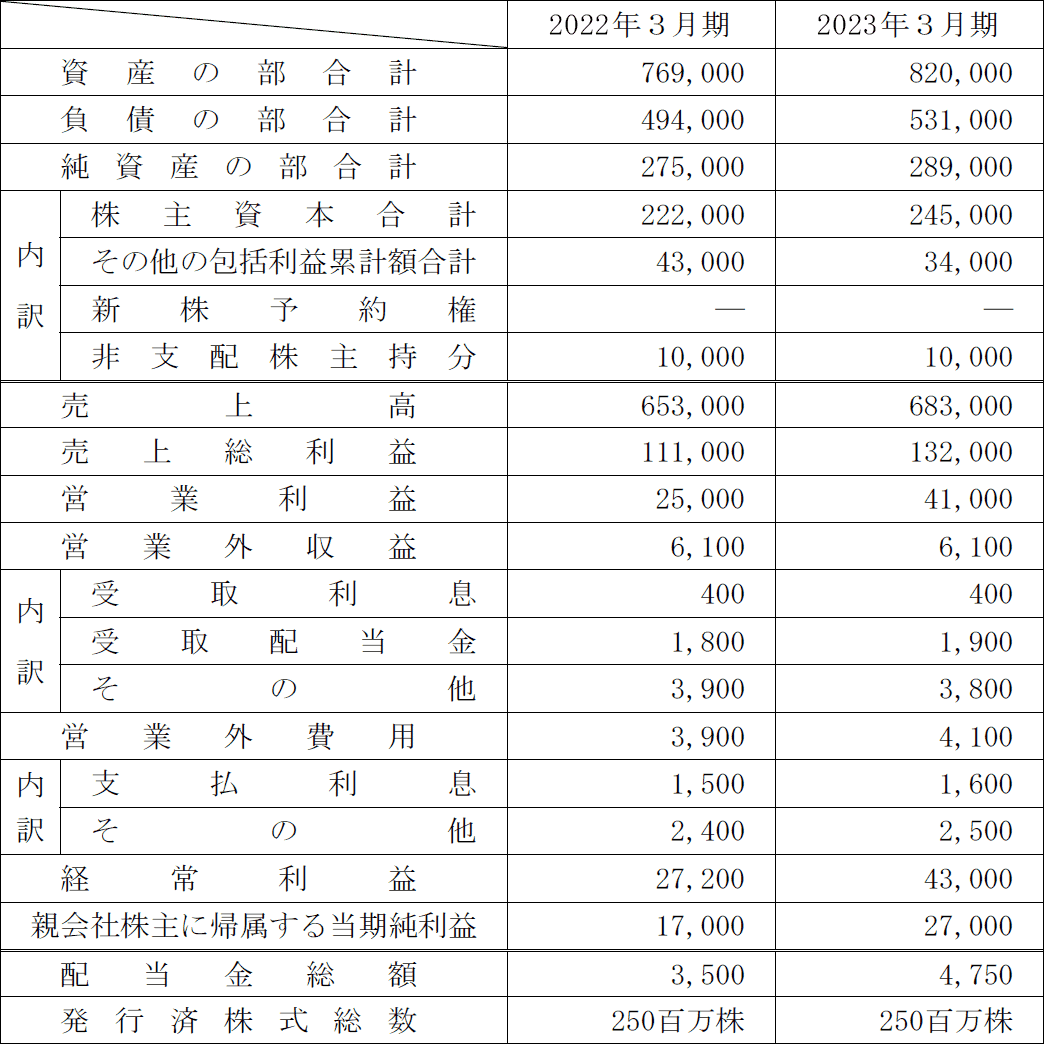

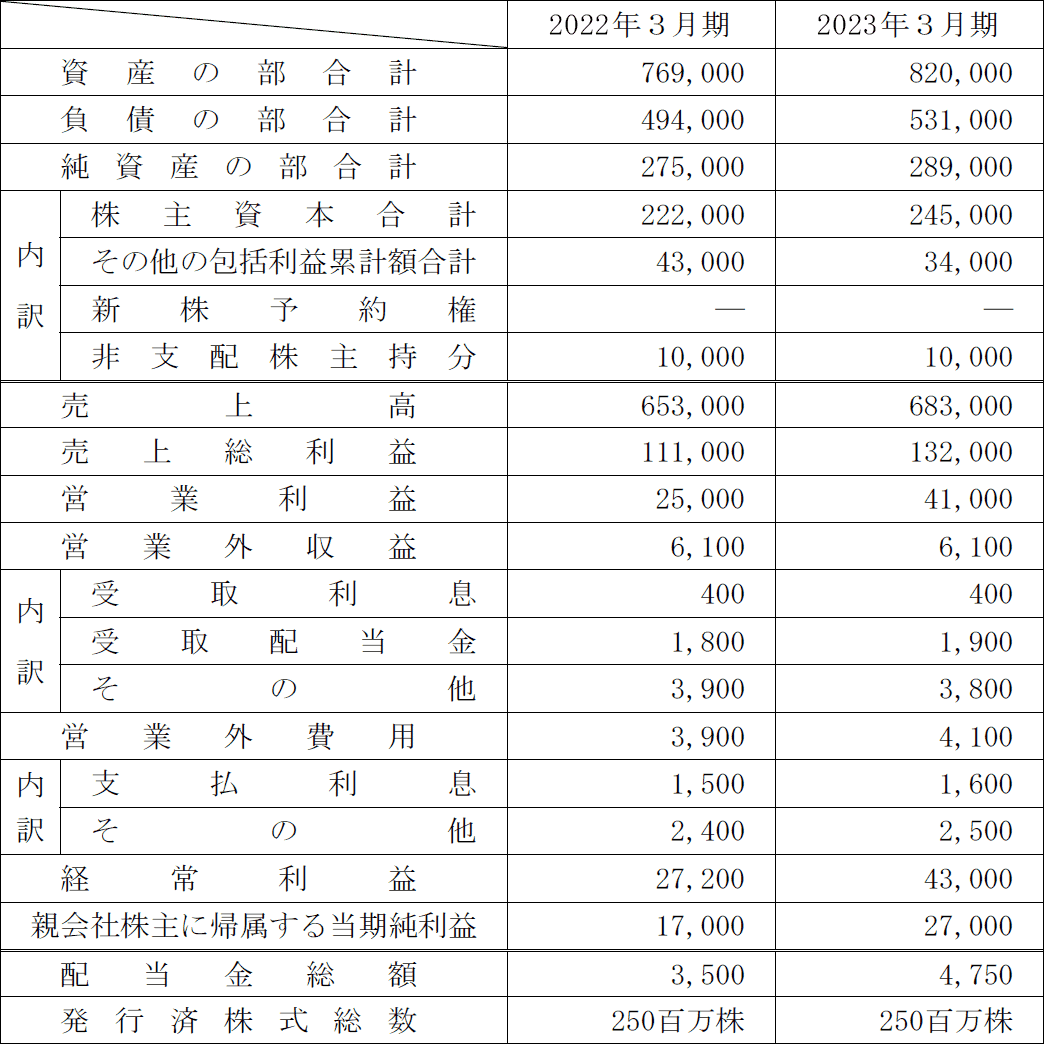

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。X社の財務データ等は、以下のとおりである。

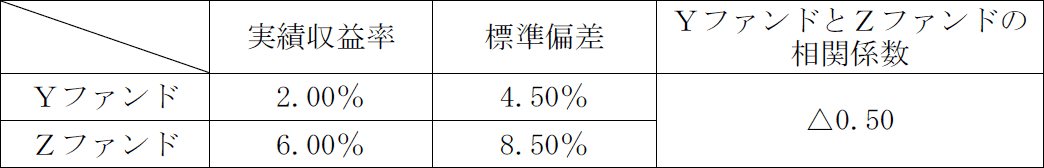

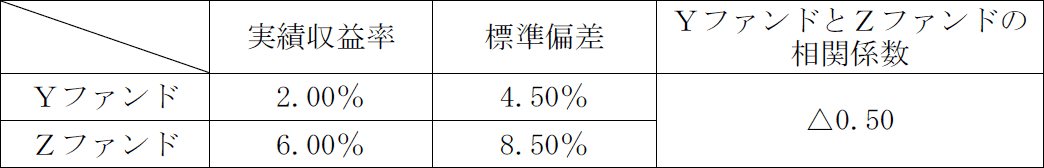

〈X社の財務データ等〉(単位:百万円) 〈Yファンド・Zファンドの実績収益率・標準偏差・相関係数〉

〈Yファンド・Zファンドの実績収益率・標準偏差・相関係数〉

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。X社の財務データ等は、以下のとおりである。

〈X社の財務データ等〉(単位:百万円)

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問54

Mさんは、Aさんに対して、「特定非課税累積投資契約に係る少額投資非課税制度」(以下、当該非課税措置は「NISA」、当該非課税口座は「NISA口座」という)の仕組みについて説明した。Mさんが説明した以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。

「NISAは、NISA口座の非課税管理勘定に受け入れた上場株式や公募株式投資信託等について、本来は課税される配当金や譲渡益等が非課税となる制度です。2026年中にNISA口座の成長投資枠(特定非課税管理勘定)に受け入れることができる上場株式等の限度額(非課税枠)は(①)万円であり、つみたて投資枠(特定累積投資勘定)に受け入れることのできる公募株式投資信託および上場株式投資信託の限度額は(②)万円です。NISA口座の成長投資枠に受け入れた上場株式の配当金を非課税とするためには、配当金の受取方法として(③)方式を選択する必要があります。

仮に、Aさんが2026年中にNISA口座の成長投資枠を通じて株価800円のX社株式を1,000株購入し、同年中に株価850円で全株を売却した後の2026年中の非課税枠の残額は(④)万円となります。

なお、2024年1月1日から、NISAの非課税期間が恒久化されたことにより、一生涯を通じて非課税で保有できる上限である非課税保有限度額(生涯総枠)が設定されています。成長投資枠に相当する特定非課税管理勘定の非課税保有限度額は(⑤)万円とされ、つみたて投資枠に相当する特定累積投資勘定における非課税保有限度額は(⑥)万円とされています」

「NISAは、NISA口座の非課税管理勘定に受け入れた上場株式や公募株式投資信託等について、本来は課税される配当金や譲渡益等が非課税となる制度です。2026年中にNISA口座の成長投資枠(特定非課税管理勘定)に受け入れることができる上場株式等の限度額(非課税枠)は(①)万円であり、つみたて投資枠(特定累積投資勘定)に受け入れることのできる公募株式投資信託および上場株式投資信託の限度額は(②)万円です。NISA口座の成長投資枠に受け入れた上場株式の配当金を非課税とするためには、配当金の受取方法として(③)方式を選択する必要があります。

仮に、Aさんが2026年中にNISA口座の成長投資枠を通じて株価800円のX社株式を1,000株購入し、同年中に株価850円で全株を売却した後の2026年中の非課税枠の残額は(④)万円となります。

なお、2024年1月1日から、NISAの非課税期間が恒久化されたことにより、一生涯を通じて非課税で保有できる上限である非課税保有限度額(生涯総枠)が設定されています。成長投資枠に相当する特定非課税管理勘定の非課税保有限度額は(⑤)万円とされ、つみたて投資枠に相当する特定累積投資勘定における非課税保有限度額は(⑥)万円とされています」

| ①万円 |

| ②万円 |

| ③方式 |

| ④万円 |

| ⑤万円 |

| ⑥万円 |

広告

広告

正解

| ① 240(万円) |

| ② 120(万円) |

| ③ 株式数比例配分(方式) |

| ④ 160(万円) |

| ⑤ 1,200(万円) |

| ⑥ 1,800(万円) |

分野

科目:C.金融資産運用細目:10.金融商品と税金

解説

〔①、②について〕

2024年以降のNISAは、従来の一般NISAに対応する「成長投資枠」と、つみたてNISAに対応する「つみたて投資枠」からなる制度に改組されています。

〔③について〕

配当金の受取方法には、①株式数比例配分方式、②配当金領収証方式、③登録配当金受領口座方式、④個別銘柄指定方式の4種類がありますが、NISA口座で受け取った配当金や分配金を非課税扱いするためには「株式数比例配分方式」を選択する必要があります。株式数比例配分方式は、口座ごとの保有する株式数に応じて各証券口座で配当等を受け取る方法です。

ちなみに、その他の受取方法としては、信託銀行から郵送されてきた書面をゆうちょ銀行等に持参して配当金等を受け取る「配当金領収証方式」、銀行口座に配当金等が振り込まれる「登録配当金受領口座方式」と「個別銘柄指定方式」があります。

よって、正解は株式数比例配分(方式)となります。

〔④について〕

購入した株式等を売却してもその年分の非課税枠が再利用可能になるわけではありません。成長投資枠の年間非課税枠は240万円で、既に80万円分を使っていますから、残りは「240万円-80万円=160万円」です。

よって、正解は160(万円)となります。

〔⑤、⑥について〕

2024年以降のNISAは、非課税期間が無期限となったことに伴い、生涯を通じて非課税で保有することのできる限度額(非課税保有限度額)が設定されています。非課税保有限度額は合計1,800万円で、そのうち成長投資枠は1,200万円までとされています。つみたて投資枠単体では1,800万円まで非課税保有することができます。

よって、⑤は1,200(万円)、⑥は1,800(万円)が正解です。

2024年以降のNISAは、従来の一般NISAに対応する「成長投資枠」と、つみたてNISAに対応する「つみたて投資枠」からなる制度に改組されています。

- つみたて投資枠

- 長期積立投資に適した一定の投資信託を対象とし、年間120万円、生涯を通じて1,800万円までの投資が非課税となる

- 成長投資枠

- 上場株式・投資信託等を対象とし、年間240万円、生涯を通じて1,200万円までの投資が非課税となる

〔③について〕

配当金の受取方法には、①株式数比例配分方式、②配当金領収証方式、③登録配当金受領口座方式、④個別銘柄指定方式の4種類がありますが、NISA口座で受け取った配当金や分配金を非課税扱いするためには「株式数比例配分方式」を選択する必要があります。株式数比例配分方式は、口座ごとの保有する株式数に応じて各証券口座で配当等を受け取る方法です。

ちなみに、その他の受取方法としては、信託銀行から郵送されてきた書面をゆうちょ銀行等に持参して配当金等を受け取る「配当金領収証方式」、銀行口座に配当金等が振り込まれる「登録配当金受領口座方式」と「個別銘柄指定方式」があります。

よって、正解は株式数比例配分(方式)となります。

〔④について〕

購入した株式等を売却してもその年分の非課税枠が再利用可能になるわけではありません。成長投資枠の年間非課税枠は240万円で、既に80万円分を使っていますから、残りは「240万円-80万円=160万円」です。

よって、正解は160(万円)となります。

〔⑤、⑥について〕

2024年以降のNISAは、非課税期間が無期限となったことに伴い、生涯を通じて非課税で保有することのできる限度額(非課税保有限度額)が設定されています。非課税保有限度額は合計1,800万円で、そのうち成長投資枠は1,200万円までとされています。つみたて投資枠単体では1,800万円まで非課税保有することができます。

よって、⑤は1,200(万円)、⑥は1,800(万円)が正解です。

広告

広告