FP1級 2021年1月 応用編 問57

Aさんは、2025年10月に30年7カ月勤めた商社を退職し、個人で小売店を開業した。会社員時代に培った人脈により、Aさんの人柄をよく知る人たちが懇意にしてくれたこともあり、開業当初から事業は順調に推移した。Aさんが2025年中に得た所得には、給与所得、退職所得、事業所得のほかに、ゴルフ会員権を売却したことによる譲渡所得と加入していた生命保険契約を解約したことによる一時所得がある。

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。また、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。また、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

- Aさん(53歳)

- 白色申告者

- 妻Bさん(50歳)

- 専業主婦であったが、2025年11月からAさんの小売業に従事している。

- 長女Cさん(20歳)

- 大学生。2025年中に収入はない。

- 母Dさん(80歳)

- 2025年中に老齢基礎年金70万円と遺族厚生年金90万円を受け取っている。

〈Aさんの2025年分の収入等に関する資料〉

- 給与所得に関する事項

給与収入の金額:900万円 - 退職所得に関する事項

- 退職手当等の収入金額

- 2,500万円

- 勤続期間

- 30年7カ月

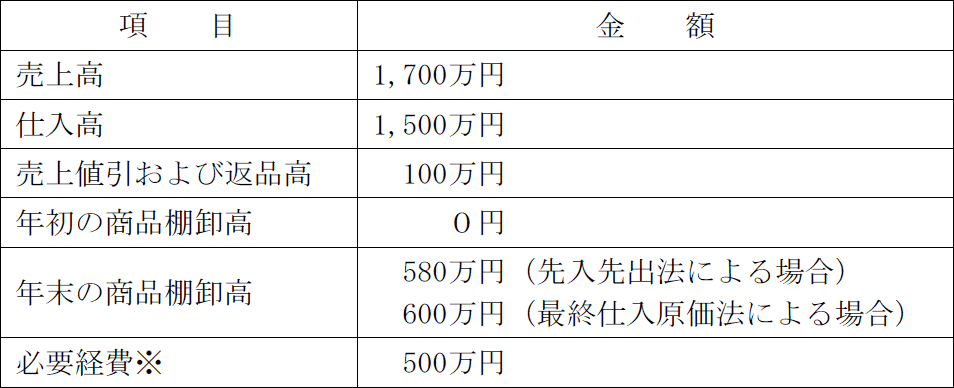

- 事業所得に関する事項

- 上記の必要経費は税務上適正に計上されている。なお、必要経費には売上原価は含まれていない。

- 譲渡所得に関する事項

Aさんが売却したゴルフ会員権に関する事項は、以下のとおりである。- 取得年月

- 2000年8月

- 売却金額

- 300万円

- 取得費

- 400万円

- 一時所得に関する事項

Aさんが解約した生命保険に関する事項は、以下のとおりである。- 保険種類

- 一時払変額個人年金保険(10年確定年金)

- 契約年月

- 2017年8月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 解約返戻金額

- 480万円

- 正味払込保険料

- 400万円

- 妻Bさん、長女Cさんおよび母Dさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問57

2025年分の所得税の所得控除および所得金額調整控除に関する以下の文章の空欄①~⑧に入る最も適切な数値を、解答用紙に記入しなさい。

- 〈所得控除〉

所得控除は、社会政策上の要請や納税者の個人的事情に適合した応能負担の実現を図るなどの目的で設けられている。

所得控除のうち、扶養控除は、納税者が控除対象扶養親族を有する場合に、納税者のその年分の総所得金額等から所定の金額が控除される所得控除である。控除対象扶養親族とは、扶養親族のうち年齢(①)歳以上の者をいい、扶養親族とは、納税者の親族等でその納税者と生計を一にするもののうち、合計所得金額が(②)万円以下である者をいう。なお、納税者の配偶者や事業専従者等に該当する者は扶養親族とならない。また、控除対象扶養親族に該当するかどうかの判定は、原則として、その年の12月31日の現況によるものとされている。

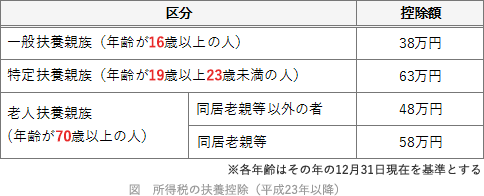

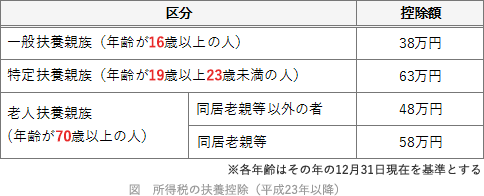

扶養控除の控除額は、扶養親族の年齢や同居の有無等により異なり、Aさんの場合、長女Cさんに係る扶養控除の控除額は(③)万円であり、母Dさんに係る扶養控除の控除額は(④)万円である。

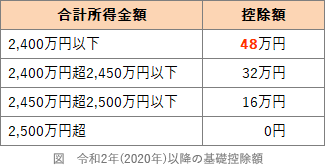

一方、基礎控除は、納税者のその年分の合計所得金額の区分に応じて定められた金額が控除される所得控除であり、Aさんの場合、その控除額は(②)万円である。基礎控除は、合計所得金額が(⑤)万円以下である納税者に適用され、(⑤)万円を超える納税者には適用されない。 - 〈所得金額調整控除〉

所得金額調整控除には、「子ども・特別障害者等を有する者等の所得金額調整控除」と「給与所得と年金所得の双方を有する者に対する所得金額調整控除」があり、Aさんは2025年分の所得税において前者の所得金額調整控除の適用を受けることができる。

「子ども・特別障害者等を有する者等の所得金額調整控除」は、対象者の総所得金額の計算上、給与等の収入金額(1,000万円を超える場合には1,000万円)から(⑥)万円を控除した金額の(⑦)%相当額が、給与所得の金額から控除されるものである。その対象者は、年齢(⑧)歳未満の扶養親族を有する納税者や特別障害者に該当する扶養親族等を有する納税者等とされている。

| ①歳 |

| ②万円 |

| ③万円 |

| ④万円 |

| ⑤万円 |

| ⑥万円 |

| ⑦% |

| ⑧歳 |

広告

広告

正解

| ① 16(歳) |

| ② 58(万円) |

| ③ 63(万円) |

| ④ 58(万円) |

| ⑤ 2,500(万円) |

| ⑥ 850(万円) |

| ⑦ 10(%) |

| ⑧ 23(歳) |

分野

科目:D.タックスプランニング細目:5.所得控除

解説

〔①、②について〕

扶養控除は、納税者本人と生計を一にする16歳以上の親族で合計所得金額が58万円以下(給与収入のみの場合は123万円以下)の人を有する場合に適用対象となります。

よって、①は16(歳)、②は58(万円)が正解です。

〔③、④について〕

扶養控除の控除額は以下のように区分されています。 長女Cさん(20歳)は、19歳以上23歳未満で収入がないので特定扶養親族に該当します。したがって、控除額は63万円です。

長女Cさん(20歳)は、19歳以上23歳未満で収入がないので特定扶養親族に該当します。したがって、控除額は63万円です。

母Dさん(80歳)は、老齢基礎年金と遺族厚生年金を受け取っていますが、遺族厚生年金は非課税、老齢基礎年金70万円も公的年金等控除額110万円を引くと0円なので、合計所得金額58万円以下となり同居老親等に該当します。したがって、控除額は58万円です。

よって、③は63(万円)、④は58(万円)が正解です。

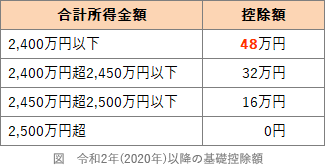

〔⑤について〕

基礎控除に所得制限が設定されています(2020年分~)。その年の合計所得金額が2,500万円を超える人は基礎控除を受けることができません。 よって、正解は2,500(万円)です。

よって、正解は2,500(万円)です。

〔⑥、⑦、⑧について〕

所得金額調整控除(子ども等)は、給与所得控除額の上限引き下げが、同一世帯内に23歳未満の扶養親族または特別障害者である扶養親族などがいる人の負担増とならないように、所得金額を調整する制度です。算出式は「(給与収入-850万円)×10%(上限15万円)」です。上限15万円というのは、式の給与収入の額の上限が1,000万円であるからです。

給与収入から所得金額調整控除額を併せて控除することで、全体として2019年以前と同じ控除額になる仕組みです。

よって、⑥は850(万円)、⑦は10(%)、⑧は23(歳)が正解です。

扶養控除は、納税者本人と生計を一にする16歳以上の親族で合計所得金額が58万円以下(給与収入のみの場合は123万円以下)の人を有する場合に適用対象となります。

よって、①は16(歳)、②は58(万円)が正解です。

〔③、④について〕

扶養控除の控除額は以下のように区分されています。

母Dさん(80歳)は、老齢基礎年金と遺族厚生年金を受け取っていますが、遺族厚生年金は非課税、老齢基礎年金70万円も公的年金等控除額110万円を引くと0円なので、合計所得金額58万円以下となり同居老親等に該当します。したがって、控除額は58万円です。

よって、③は63(万円)、④は58(万円)が正解です。

〔⑤について〕

基礎控除に所得制限が設定されています(2020年分~)。その年の合計所得金額が2,500万円を超える人は基礎控除を受けることができません。

〔⑥、⑦、⑧について〕

所得金額調整控除(子ども等)は、給与所得控除額の上限引き下げが、同一世帯内に23歳未満の扶養親族または特別障害者である扶養親族などがいる人の負担増とならないように、所得金額を調整する制度です。算出式は「(給与収入-850万円)×10%(上限15万円)」です。上限15万円というのは、式の給与収入の額の上限が1,000万円であるからです。

給与収入から所得金額調整控除額を併せて控除することで、全体として2019年以前と同じ控除額になる仕組みです。

よって、⑥は850(万円)、⑦は10(%)、⑧は23(歳)が正解です。

広告

広告