FP1級 2021年1月 応用編 問59

Aさんは、2025年10月に30年7カ月勤めた商社を退職し、個人で小売店を開業した。会社員時代に培った人脈により、Aさんの人柄をよく知る人たちが懇意にしてくれたこともあり、開業当初から事業は順調に推移した。Aさんが2025年中に得た所得には、給与所得、退職所得、事業所得のほかに、ゴルフ会員権を売却したことによる譲渡所得と加入していた生命保険契約を解約したことによる一時所得がある。

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。また、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんの家族および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。また、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

- Aさん(53歳)

- 白色申告者

- 妻Bさん(50歳)

- 専業主婦であったが、2025年11月からAさんの小売業に従事している。

- 長女Cさん(20歳)

- 大学生。2025年中に収入はない。

- 母Dさん(80歳)

- 2025年中に老齢基礎年金70万円と遺族厚生年金90万円を受け取っている。

〈Aさんの2025年分の収入等に関する資料〉

- 給与所得に関する事項

給与収入の金額:900万円 - 退職所得に関する事項

- 退職手当等の収入金額

- 2,500万円

- 勤続期間

- 30年7カ月

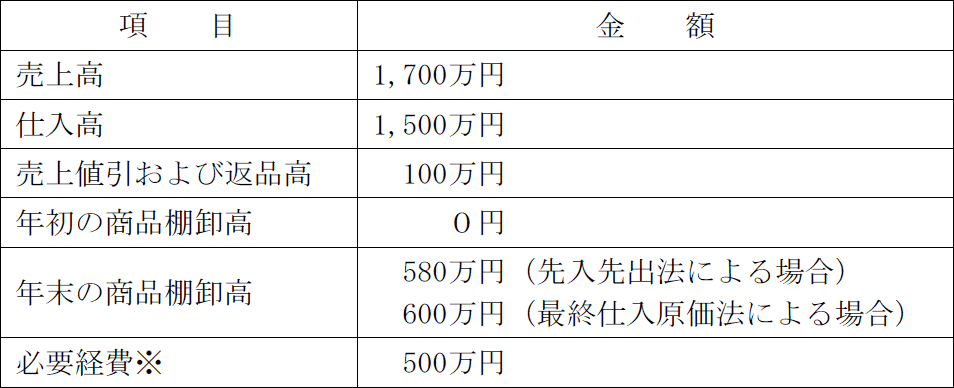

- 事業所得に関する事項

- 上記の必要経費は税務上適正に計上されている。なお、必要経費には売上原価は含まれていない。

- 譲渡所得に関する事項

Aさんが売却したゴルフ会員権に関する事項は、以下のとおりである。- 取得年月

- 2000年8月

- 売却金額

- 300万円

- 取得費

- 400万円

- 一時所得に関する事項

Aさんが解約した生命保険に関する事項は、以下のとおりである。- 保険種類

- 一時払変額個人年金保険(10年確定年金)

- 契約年月

- 2017年8月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 解約返戻金額

- 480万円

- 正味払込保険料

- 400万円

- 妻Bさん、長女Cさんおよび母Dさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問59

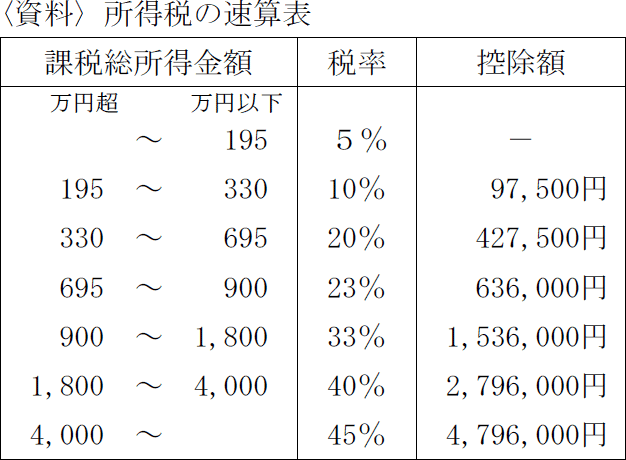

前問《問58》を踏まえ、Aさんの2025年分の課税総所得金額に対する算出所得税額(税額控除前の金額)を求めなさい。〔計算過程〕を示し、〈答〉は100円未満を切り捨てて円単位とすること。なお、Aさんの2025年分の所得控除の合計額を300万円とし、記載のない事項については考慮しないものとする。

| 円 |

広告

広告

正解

| 802,500(円) 9,000,000円-1,950,000円=7,050,000円

4,800,000円-4,000,000円-500,000円=300,000円 2,000,000円+7,050,000円-(9,000,000円-8,500,000円)×10%+300,000円×1/2 =9,150,000円 (9,150,000円-3,000,000円)×20%-427,500円=802,500円 |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

課税総所得金額は、総所得金額から所得控除の合計額を引いた額なので、まずは総所得金額を求めます。

Aさんの収入は、事業所得のほかに、給与所得、退職所得、譲渡所得および一時所得があります。

【給与所得】

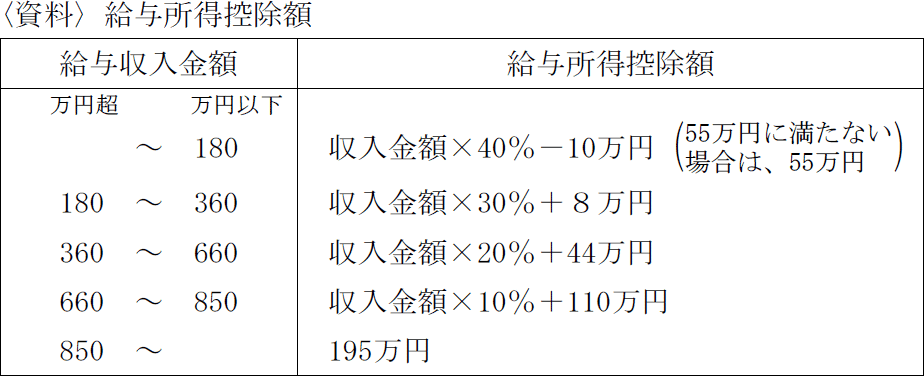

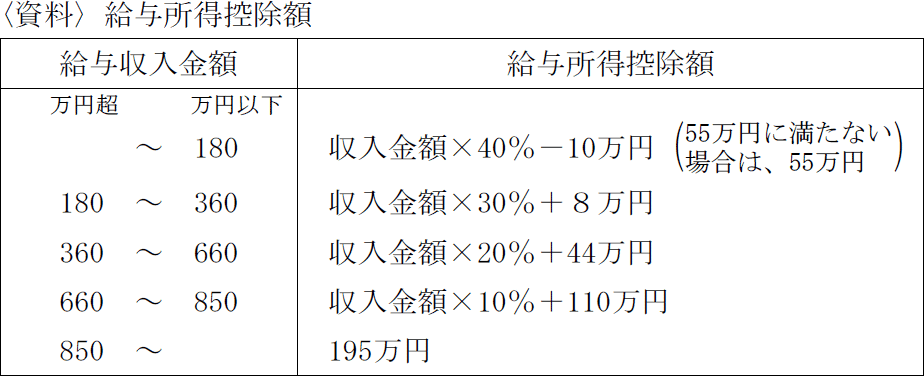

給与収入が900万円なので、速算表より給与所得控除額は195万円です。Aさんは給与収入が850万円超で23歳未満の扶養親族がいるので、さらに所得金額調整控除の「(900万円ー850万円)×10%=5万円」を引くことができます。

900万円-195万円-5万円=700万円

【退職所得】

退職所得は分離課税のため、総所得金額に含まれません。

【事業所得】

(問58より)200万円

【譲渡所得】

譲渡収入-(取得費+譲渡費用)で計算します。

300万円-400万円=▲100万円

【解約返戻金 … 一時所得】

契約から5年を経過した後に受け取っているので、一時所得に該当します。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の480万円、支出金額は正味払込済保険料の400万円なので、

一時所得の金額 480万円-400万円-50万円=30万円

総所得金額に算入する額 30万円×1/2=15万円

【損益通算】

ゴルフ会員権の譲渡により損失が生じていますが、ゴルフ会員権や別荘等、通常の生活に必要ない資産を譲渡したことによる損失の部分は、他の所得と損益通算することはできません。このため譲渡損失はなかったものとされます。

以上より、総所得金額は、事業所得・給与所得・一時所得を合計した「200万円+700万円+15万円=915万円」とわかります。

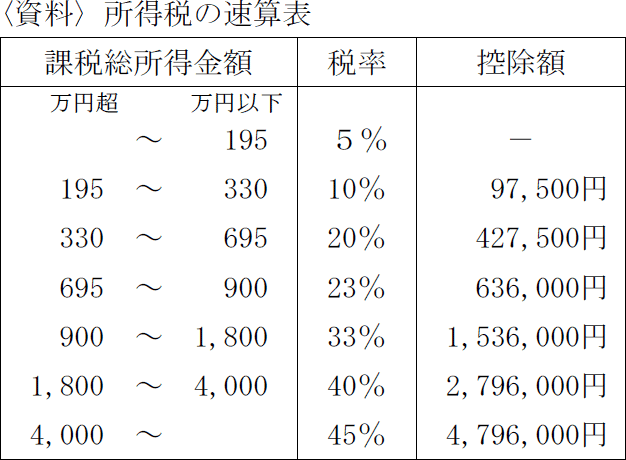

総所得金額が915万円、所得控除の合計額が300万円なので、課税総所得金額は「915万円-300万円=615万円」です。課税総所得金額を<資料>所得税の速算表に当てはめると、所得金額に対応する算出所得税額は、

6,150,000円×20%-427,500円=802,500円

よって、正解は802,500(円)です。

Aさんの収入は、事業所得のほかに、給与所得、退職所得、譲渡所得および一時所得があります。

【給与所得】

給与収入が900万円なので、速算表より給与所得控除額は195万円です。Aさんは給与収入が850万円超で23歳未満の扶養親族がいるので、さらに所得金額調整控除の「(900万円ー850万円)×10%=5万円」を引くことができます。

900万円-195万円-5万円=700万円

【退職所得】

退職所得は分離課税のため、総所得金額に含まれません。

【事業所得】

(問58より)200万円

【譲渡所得】

譲渡収入-(取得費+譲渡費用)で計算します。

300万円-400万円=▲100万円

【解約返戻金 … 一時所得】

契約から5年を経過した後に受け取っているので、一時所得に該当します。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の480万円、支出金額は正味払込済保険料の400万円なので、

一時所得の金額 480万円-400万円-50万円=30万円

総所得金額に算入する額 30万円×1/2=15万円

【損益通算】

ゴルフ会員権の譲渡により損失が生じていますが、ゴルフ会員権や別荘等、通常の生活に必要ない資産を譲渡したことによる損失の部分は、他の所得と損益通算することはできません。このため譲渡損失はなかったものとされます。

以上より、総所得金額は、事業所得・給与所得・一時所得を合計した「200万円+700万円+15万円=915万円」とわかります。

総所得金額が915万円、所得控除の合計額が300万円なので、課税総所得金額は「915万円-300万円=615万円」です。課税総所得金額を<資料>所得税の速算表に当てはめると、所得金額に対応する算出所得税額は、

6,150,000円×20%-427,500円=802,500円

よって、正解は802,500(円)です。

広告

広告