FP1級 2021年1月 応用編 問65(改題)

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(70歳)には、妻Bさん(70歳)、長男Cさん(44歳)、二男Dさん(38歳)および長女Eさん(35歳)の4人の推定相続人がいる。

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに贈与して第一線を退く決意を固めた。また、住宅の取得を予定している二男Dさんと、昨年結婚して第一子を出産予定の長女Eさんに、それぞれ資金援助をしたいと考えている。

X社に関する資料は、以下のとおりである。なお、〈X社の概要〉の「□□□」は、問題の性質上、伏せてある。

〈X社の概要〉

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに贈与して第一線を退く決意を固めた。また、住宅の取得を予定している二男Dさんと、昨年結婚して第一子を出産予定の長女Eさんに、それぞれ資金援助をしたいと考えている。

X社に関する資料は、以下のとおりである。なお、〈X社の概要〉の「□□□」は、問題の性質上、伏せてある。

〈X社の概要〉

- 業種 金属製品製造業

- 資本金等の額 2,000万円(発行済株式総数40,000株、すべて普通株式で1株につき1個の議決権を有している)

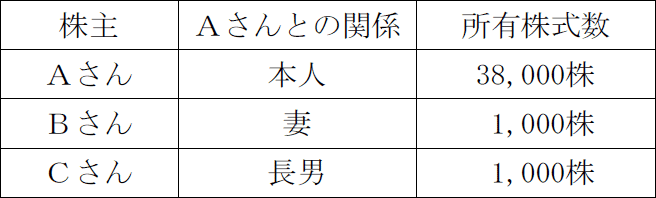

- 株主構成

- 株式の譲渡制限 あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の小」である。

- X社は、特定の評価会社には該当しない。

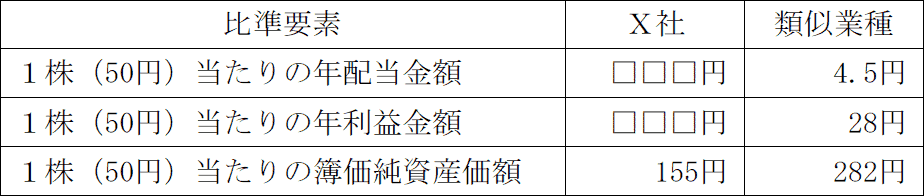

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 250円

課税時期の属する月の前月の平均株価 252円

課税時期の属する月の前々月の平均株価 250円

課税時期の前年の平均株価 260円

課税時期の前々年の平均株価 242円

課税時期の属する月以前2年間の平均株価 248円

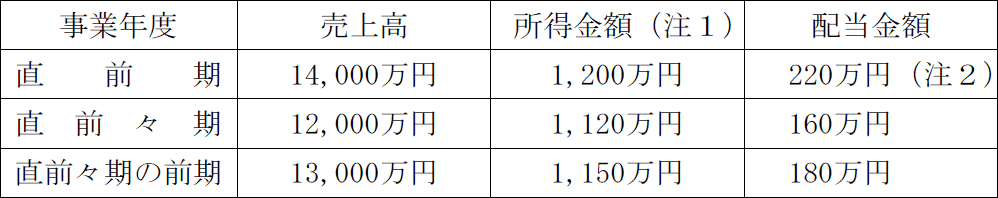

- X社の過去3年間の決算(売上高・所得金額・配当金額)の状況

- 所得金額は、非経常的な利益金額等の調整後の金額である。

- 直前期の配当金額(220万円)には記念配当40万円が含まれている。

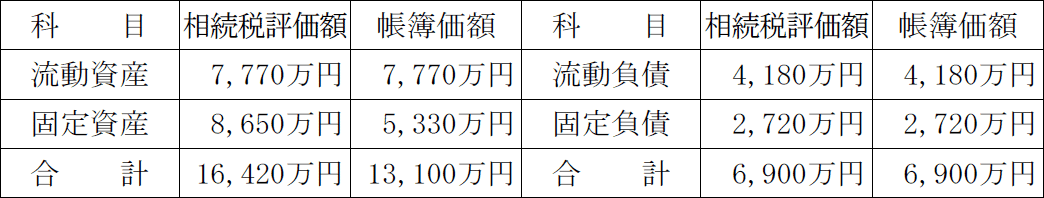

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

贈与税の非課税措置に関する以下の文章ⅠおよびⅡの下線部①~③のうち、最も不適切なものをそれぞれ1つ選び、その適切な内容について簡潔に説明しなさい。

- 〈直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税〉

直系尊属からの贈与により、自己の居住の用に供する住宅用家屋の新築等の対価に充てるための金銭を取得した場合、所定の要件を満たせば、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)により、非課税限度額までの金額について贈与税の課税価格に算入されない。

本特例の適用を受けるためには、受贈者は、①贈与を受けた年の1月1日において18歳以上であり、贈与を受けた年の年分の所得税に係る合計所得金額が1,000万円以下でなければならない。また、受贈者が取得する住宅用家屋は、受贈者の居住の用に供する家屋で、②当該家屋が区分所有建物である場合、受贈者が取得した専有部分の床面積が40㎡(一定要件あり)以上240㎡以下でなければならない。

本特例による非課税限度額は、20263月に直系尊属からの贈与により住宅取得等資金の取得をした場合、受贈者ごとに、③住宅取得等資金を充てて新築等をした住宅用家屋が一定の省エネ等住宅であるときは1,000万円、省エネ等住宅以外であるときは500万円である。 - 〈直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税〉

個人が、結婚・子育て資金に充てるため、その直系尊属と信託会社との間の結婚・子育て資金管理契約に基づき信託受益権を初めて取得した場合、所定の要件を満たせば、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)により、①その信託受益権の価額のうち1,000万円までの金額に相当する部分の価額(非課税拠出額)を限度として贈与税の課税価格に算入されない。

本特例の対象となる結婚関係費用には、受贈者の婚姻の日の1年前の日以後に支払われる当該婚姻に係る挙式や結婚披露宴を開催するために要する費用などが含まれ、②子育て関係費用には、受贈者の出産の日以後1年を経過する日までに支払われる当該出産に係る費用や受贈者の中学校卒業前の子の医療のために要する費用などが含まれる。

なお、贈与者が結婚・子育て資金管理契約の期間中に死亡した場合に、当該資金管理契約に係る非課税拠出額から結婚・子育て資金支出額を控除した残額があるときには、③その残額は、受贈者が当該残額以外の財産を相続または遺贈により取得したかどうかにかかわらず、相続税の課税対象となる。

| Ⅰ | |

| Ⅱ |

広告

広告

正解

| Ⅰ | ① 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下でなければならない。 |

| Ⅱ | ② 子育て関係費用には、受贈者の小学校就学前の子の医療のために要する費用などが含まれる。 |

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

〔Ⅰについて〕

〔Ⅱについて〕

- ×不適切。住宅資金の贈与の特例では、受贈者に係る合計所得要件は2,000万円以下になっています。1,000万円以下というのは「教育資金」の贈与および「結婚子育て資金」の贈与の特例における所得要件なので不適切です。

- 〇適切。本特例は、新築または取得した住宅用の家屋の登記簿上の床面積が40㎡(合計所得金額1,000万円超の受贈者は50㎡)以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであることが適用要件となっています。

- 〇適切。本特例の非課税限度額は以下のようになっています。2026年3月中に贈与を受けた場合は、省エネ住宅等で1,000万円、それ以外の住宅で500万円が限度となります。

〔Ⅱについて〕

- 〇適切。本特例では、結婚・子育て資金に充てるために受けた1,000万円までの贈与が非課税となります。ただし、結婚に際して支払う金銭については、300万円を限度とします。

- ×不適切。本特例における子育て関係費用は、妊娠に要する費用、出産に要する費用、育児に要する費用に大別されます。子の医療費については、未就学児の子の治療、予防接種、乳幼児健診、医薬品(処方箋に基づくものに限る。)に要する費用に限られます。記述では「中学校卒業前の子」としているので不適切です。

- 〇適切。結婚・子育て資金管理契約の期間中に贈与者が死亡した場合には、管理残額を贈与者の相続財産に加算しなければなりません。なお、贈与者が死亡せずに契約終了に至った場合は、管理残額は贈与税の課税対象となります。

広告

広告