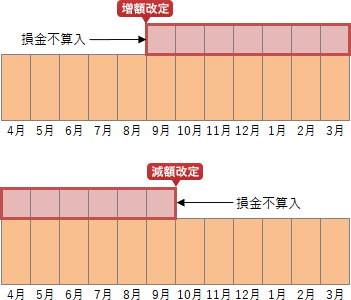

FP1級 2021年9月 応用編 問57

小売業を営むX株式会社(資本金30,000千円、青色申告法人、同族会社かつ非上場会社で株主はすべて個人、租税特別措置法上の中小企業者等に該当し、適用除外事業者ではない。以下、「X社」という)の2026年3月期(2025年4月1日~2026年3月31日。以下、「当期」という)における法人税の確定申告に係る資料は、以下のとおりである。

〈資料〉

〈資料〉

- 減価償却費に関する事項

当期における減価償却費は、その全額について損金経理を行っている。このうち、器具備品の減価償却費は3,000千円であるが、その償却限度額は2,800千円であった。一方、建物の減価償却費は5,800千円であるが、その償却限度額は6,000千円であった。なお、前期からの繰越償却超過額が当該建物について350千円ある。 - 役員給与に関する事項

当期において、取締役のAさんに対して支給した役員給与は、2025年4月分から2025年11月分までは月額800千円であったが、2025年12月分から2026年3月分までは月額1,000千円に増額した。このAさんに対する役員給与について、増額する臨時改定事由は特になく、X社は所轄税務署長に対して事前確定届出給与に関する届出書を提出していない。 - 役員退職金に関する事項

当期において、退任した取締役のBさんに対して役員退職金を35,000千円支給した。この役員退職金の税法上の適正額は、最終報酬月額800千円、役員在任期間15年、功績倍率2.5倍として功績倍率方式により算定した金額が妥当であると判断されたため、支給額のうち功績倍率方式により計算された適正額を上回る部分については、別表四において自己否認を行うことにした。 - 税額控除に関する事項

当期における「給与等の支給額が増加した場合の法人税額の特別控除」に係る税額控除額が250千円ある。 - 「法人税、住民税及び事業税」等に関する事項

- 損益計算書に表示されている「法人税、住民税及び事業税」は、預金の利子について源泉徴収された所得税額30千円・復興特別所得税額630円および当期確定申告分の見積納税額2,500千円の合計額2,530,630円である。なお、貸借対照表に表示されている「未払法人税等」の金額は2,500千円である。

- 当期中に「未払法人税等」を取り崩して納付した前期確定申告分の事業税(特別法人事業税を含む)は730千円である。

- 源泉徴収された所得税額および復興特別所得税額は、当期の法人税額から控除することを選択する。

- 中間申告および中間納税については、考慮しないものとする。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問57

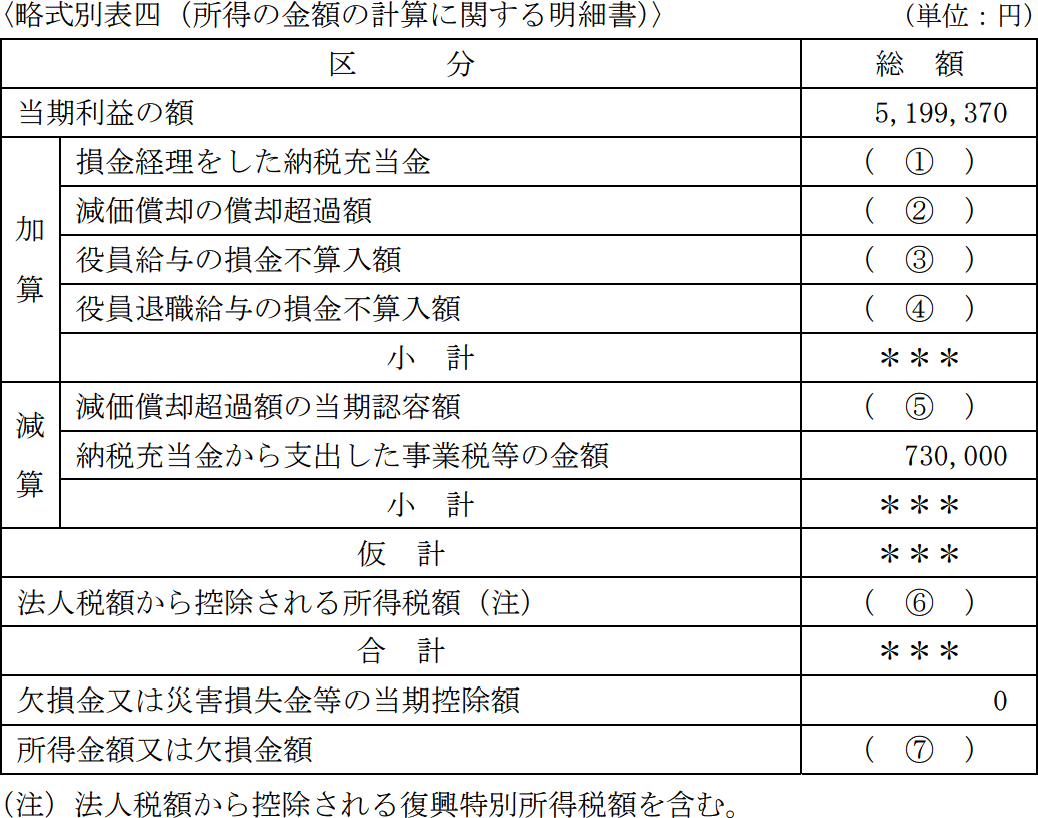

設例》のX社の当期の〈資料〉と下記の〈条件〉に基づき、同社に係る〈略式別表四(所得の金額の計算に関する明細書)〉の空欄①~⑦に入る最も適切な数値を、解答用紙に記入しなさい。なお、別表中の「***」は、問題の性質上、伏せてある。

〈条件〉

〈条件〉

- 設例に示されている数値等以外の事項については考慮しないものとする。

- 所得の金額の計算上、選択すべき複数の方法がある場合は、所得の金額が最も低くなる方法を選択すること。

| ①円 |

| ②円 |

| ③円 |

| ④円 |

| ⑤円 |

| ⑥円 |

| ⑦円 |

広告

広告

正解

| ① 2,500,000(円) |

| ② 200,000(円) |

| ③ 800,000(円) |

| ④ 5,000,000(円) |

| ⑤ 200,000(円) |

| ⑥ 30,630(円) |

| ⑦ 12,800,000(円) |

分野

科目:D.タックスプランニング細目:10.法人税

解説

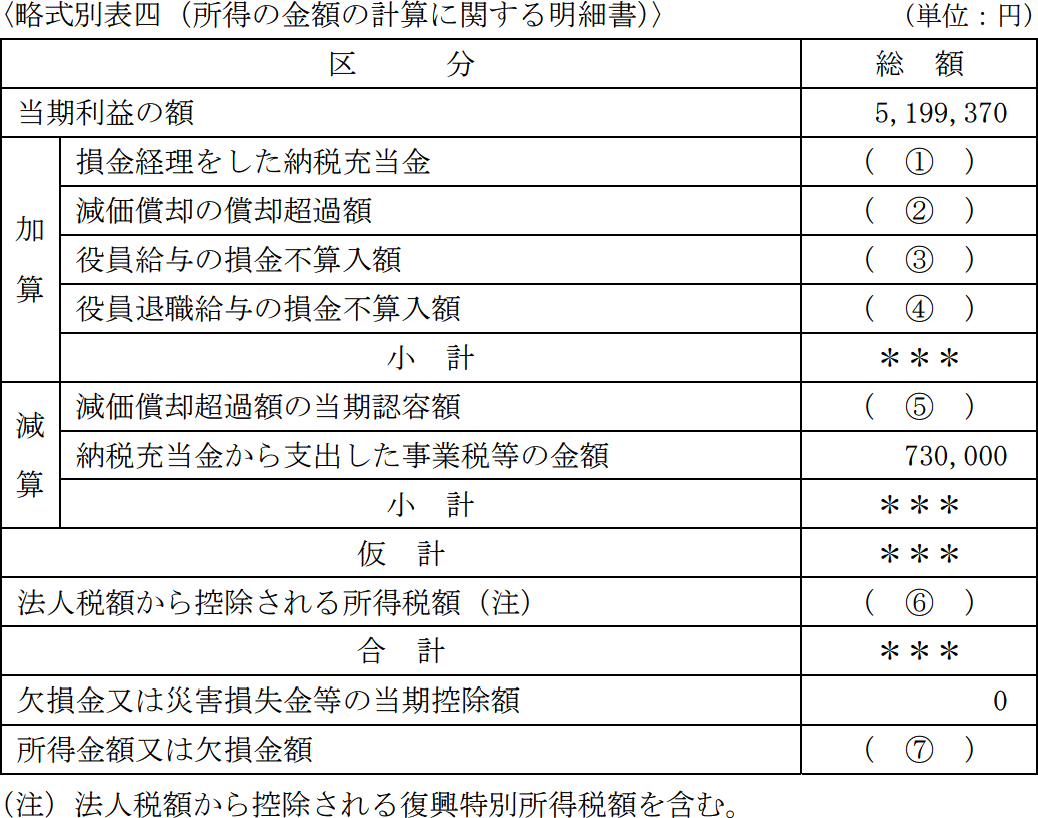

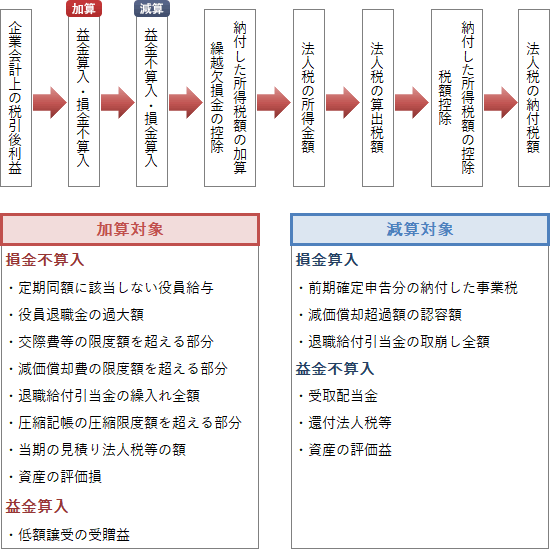

まず、会計上の利益から法人税の所得金額と納付税額を計算する大まかな流れ、別表四における加算・減算の項目を確認しておきましょう。 〔①について〕

〔①について〕

見積り額として当期の損益計算書に損金計上した法人税額等は、実際にはまだ支出していないので損金不算入とされます。このため、5.(1)に記載がある当期確定申告分の見積納税額2,500千円が加算対象となります。

よって、正解は2,500,000(円)です。

〔②について〕

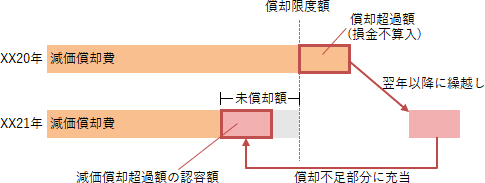

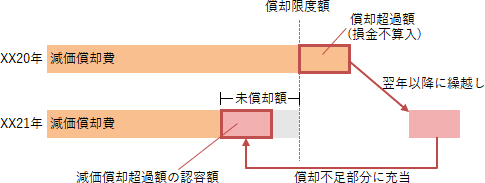

減価償却の償却超過額とは、決算書において損金とした減価償却費の中で税法上の償却限度額を超える部分であり、税法上の損金と認められないので損金不算入となります。償却限度額は、個々の資産ごとに判断します。

1.の記載より、器具備品の償却額が限度額を超えているため、その超える「3,000-2,800=200千円」の部分が損金不算入として加算の対象となります。建物の減価償却費は限度額未満ですが、余った枠を別の資産のために使うことはできないので注意しましょう。

よって、正解は200,000(円)です。

〔③について〕

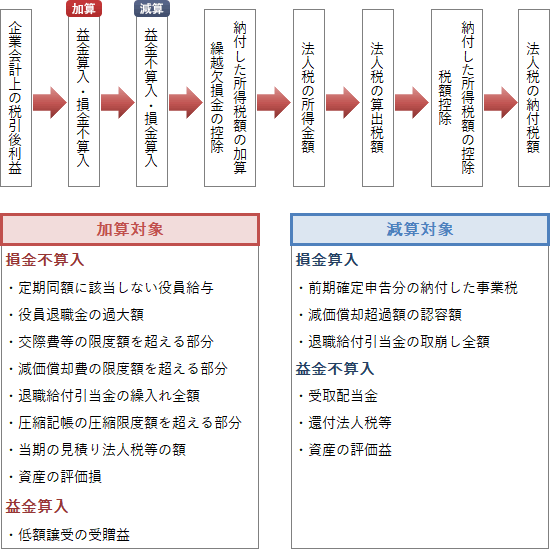

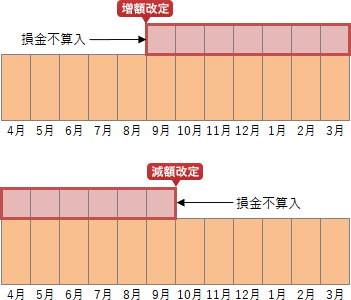

定期同額給与の額の変更は、事業年度開始3カ月以内の改定(通常改定)、臨時改定、著しい業績悪化による改定以外は認められません。それ以外の理由で改定した場合、以下の部分が損金不算入となります。 X社は正当な事由なく800千円から1,000千円に増額改定しているので、12月から3月の4カ月間に支払われた増額分200千円が損金として認められません。したがって損金不算入額は「200千円×4カ月=800千円」となります。

X社は正当な事由なく800千円から1,000千円に増額改定しているので、12月から3月の4カ月間に支払われた増額分200千円が損金として認められません。したがって損金不算入額は「200千円×4カ月=800千円」となります。

よって、正解は800,000(円)です。

〔④について〕

役員退職金をいくら支払うかは会社の自由ですが、不相当に高額な部分は税務調査で損金処理が否認されることがあります。損金として認められる額は個別の事情に異なりますが、実務上は功績倍率法により役員退職金の適正額を決めることが多いです。功績倍率法は、役員の退職直前給与額を基礎として、役員の法人の業務に従事した期間及び役員の職責に応じた倍率を乗ずる方法により支給する金額を算定する方法です。

役員退職金の適正額=最終報酬月額×役員在任年数×功績倍率※

※役職により異なるが、社長は3.0倍までOKとされている

最終報酬月額が800千円、役員在任期間15年、功績倍率2.5倍だと、役員退職金の適正額は「800千円×15年×2.5=30,000千円」です。X社は実際に支払った額のうち適正額を超える部分「35,000千円-30,000千円=5,000千円」を自己否認するので、この額を損金不算入額とします。

よって、正解は5,000,000(円)です。

〔⑤について〕

減価償却費のうち損金となるのは税法の償却限度額までであるのが原則ですが、償却限度額を超える部分は翌期以降に繰り越すことができ、翌期以降で同じ資産に関して償却不足額が出た場合には、その部分を限度として繰り越した償却超過額の損金算入が認められます。これが減価償却超過額の認容額です。 1.では、建物について繰越償却超過額350千円があり、同じ建物に関して当期に「6,000-5,800=200千円」の未償却額が生じているため、繰越償却超過額のうち200千円が損金算入として減算の対象となります。

1.では、建物について繰越償却超過額350千円があり、同じ建物に関して当期に「6,000-5,800=200千円」の未償却額が生じているため、繰越償却超過額のうち200千円が損金算入として減算の対象となります。

よって、正解は200,000(円)となります。

〔⑥について〕

法人が支払を受ける利子等、配当等などについて源泉徴収された所得税および復興特別所得税額が該当します。預金の利子について源泉徴収された所得税額30千円・復興特別所得税額630円があるため、法人税額から控除される所得税額は、

30,000円+630円=30,630円

よって、正解は30,630(円)となります。

〔⑦について〕

法人税の所得金額は、当期利益の額に加算額を加え減算額を減らした「仮計」に、"法人税額から控除される所得税額"を加え、"欠損金又は災害損失金等の当期控除額"を控除した額になります。

所得税額は最終的に法人税額から控除されますが、会計上では租税公課等として費用処理されているので一旦は所得金額に加算します。欠損金等は過年度分の欠損金額の繰越控除により損金となる額ですから所得金額から差し引きます。

見積り額として当期の損益計算書に損金計上した法人税額等は、実際にはまだ支出していないので損金不算入とされます。このため、5.(1)に記載がある当期確定申告分の見積納税額2,500千円が加算対象となります。

よって、正解は2,500,000(円)です。

〔②について〕

減価償却の償却超過額とは、決算書において損金とした減価償却費の中で税法上の償却限度額を超える部分であり、税法上の損金と認められないので損金不算入となります。償却限度額は、個々の資産ごとに判断します。

1.の記載より、器具備品の償却額が限度額を超えているため、その超える「3,000-2,800=200千円」の部分が損金不算入として加算の対象となります。建物の減価償却費は限度額未満ですが、余った枠を別の資産のために使うことはできないので注意しましょう。

よって、正解は200,000(円)です。

〔③について〕

定期同額給与の額の変更は、事業年度開始3カ月以内の改定(通常改定)、臨時改定、著しい業績悪化による改定以外は認められません。それ以外の理由で改定した場合、以下の部分が損金不算入となります。

よって、正解は800,000(円)です。

〔④について〕

役員退職金をいくら支払うかは会社の自由ですが、不相当に高額な部分は税務調査で損金処理が否認されることがあります。損金として認められる額は個別の事情に異なりますが、実務上は功績倍率法により役員退職金の適正額を決めることが多いです。功績倍率法は、役員の退職直前給与額を基礎として、役員の法人の業務に従事した期間及び役員の職責に応じた倍率を乗ずる方法により支給する金額を算定する方法です。

役員退職金の適正額=最終報酬月額×役員在任年数×功績倍率※

※役職により異なるが、社長は3.0倍までOKとされている

最終報酬月額が800千円、役員在任期間15年、功績倍率2.5倍だと、役員退職金の適正額は「800千円×15年×2.5=30,000千円」です。X社は実際に支払った額のうち適正額を超える部分「35,000千円-30,000千円=5,000千円」を自己否認するので、この額を損金不算入額とします。

よって、正解は5,000,000(円)です。

〔⑤について〕

減価償却費のうち損金となるのは税法の償却限度額までであるのが原則ですが、償却限度額を超える部分は翌期以降に繰り越すことができ、翌期以降で同じ資産に関して償却不足額が出た場合には、その部分を限度として繰り越した償却超過額の損金算入が認められます。これが減価償却超過額の認容額です。

よって、正解は200,000(円)となります。

〔⑥について〕

法人が支払を受ける利子等、配当等などについて源泉徴収された所得税および復興特別所得税額が該当します。預金の利子について源泉徴収された所得税額30千円・復興特別所得税額630円があるため、法人税額から控除される所得税額は、

30,000円+630円=30,630円

よって、正解は30,630(円)となります。

〔⑦について〕

法人税の所得金額は、当期利益の額に加算額を加え減算額を減らした「仮計」に、"法人税額から控除される所得税額"を加え、"欠損金又は災害損失金等の当期控除額"を控除した額になります。

所得税額は最終的に法人税額から控除されますが、会計上では租税公課等として費用処理されているので一旦は所得金額に加算します。欠損金等は過年度分の欠損金額の繰越控除により損金となる額ですから所得金額から差し引きます。

- 加算の合計額

- 2,500,000+200,000+800,000+5,000,000=8,500,000円

- 減算の合計額

- 200,000+730,000=930,000円

- 所得金額

- 5,199,370+8,500,000-930,000+30,630-0=12,800,000円

広告

広告