FP1級 2021年9月 応用編 問65(改題)

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(70歳)の推定相続人は、妻Bさん(65歳)および長男Cさん(38歳)の2人である。2年前に大手電機メーカーを退職し、X社に入社した後継者の長男Cさんは、専務取締役として財務・管理部門を統括しており、従業員からの信頼は厚い。Aさんは、先日、既に退職したX社の創業メンバーDさん(70歳)から、X社株式を買い取ってほしいとの依頼を受け、自社株式の対策を講じなければならないと思案しているところである。X社の概要は、以下のとおりである。

〈X社の概要〉

〈X社の概要〉

- 業種 電気機械器具製造業

- 資本金等の額 9,000万円(発行済株式総数180,000株、すべて普通株式で1株につき1個の議決権を有している)

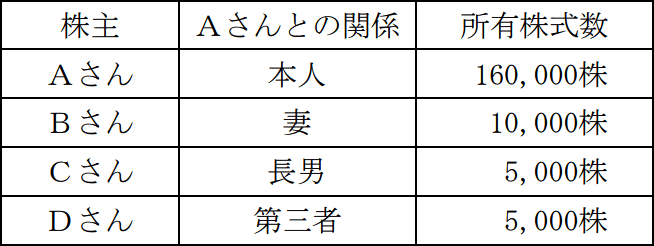

- 株主構成

- Dさんは、Aさんと特殊の関係にある者(同族関係者)ではない。

- 株式の譲渡制限 あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の中」である。

- X社は、特定の評価会社には該当しない。

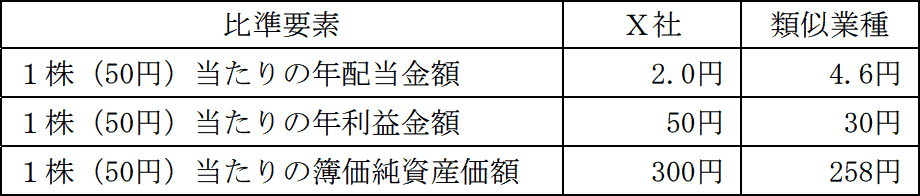

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 360円

課税時期の属する月の前月の平均株価 362円

課税時期の属する月の前々月の平均株価 352円

課税時期の前年の平均株価 350円

課税時期の属する月以前2年間の平均株価 348円

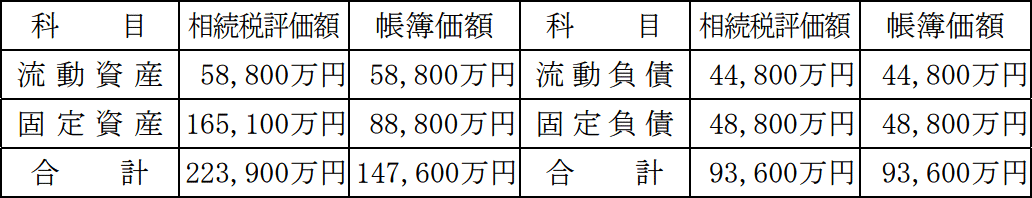

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

X社株式に関する以下の文章の空欄①~⑧に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈Dさんが所有するX社株式の相続税評価額〉

「DさんがX社株式を手放さず、相続時まで所有した場合、Dさんの相続人が取得するX社株式については、会社規模にかかわらず、配当還元方式により評価されます。配当還元方式は、その株式の1株当たりの年配当金額を(①)%で還元した元本の金額によって評価します。《設例》の〈X社の概要〉に基づく、X社株式の1株当たりの配当還元方式による価額は(②)円になります」 - 〈Dさんが所有するX社株式の買取り〉

「Dさんが生前にX社株式をX社に譲渡した場合、譲渡価額が当該株式に対応するX社の(③)の額を超えると、その超える金額は(④)所得として総合課税の対象となります。譲渡益部分は20.315%の税率により、譲渡所得として申告分離課税の対象となります。他方、X社株式を相続により取得したDさんの相続人が相続開始の日の翌日から相続税の申告期限の翌日以後(⑤)年を経過する日までに当該株式をX社に譲渡した場合、譲渡価額と取得価額の差額が譲渡益として申告分離課税の対象となります」 - 〈非上場株式等についての相続税の納税猶予及び免除の特例(特例措置)〉

「非上場株式等についての相続税の納税猶予及び免除の特例の適用を受けるためには、特例承継計画を策定して2026年3月31日までに(⑥)に提出し、その確認を受ける必要があります。現時点において、Aさんの相続が開始した場合、相続開始後に特例承継計画を提出することが可能です。相続開始後に各種の要件を満たしていることについての(⑥)の円滑化法の認定を受けようとする場合には、Aさんの相続開始の日の翌日から(⑦)カ月以内にその申請を行う必要があります。本特例の適用を受けるためには、長男Cさんは、相続開始の日の翌日から(⑧)カ月を経過する日において会社の代表権を有していること等が要件となります」

| ①% |

| ②円 |

| ③ |

| ④ |

| ⑤年 |

| ⑥ |

| ⑦カ月 |

| ⑧カ月 |

広告

広告

正解

| ① 10(%) |

| ② 250(円) |

| ③ 資本金等 |

| ④ 配当 |

| ⑤ 3(年) |

| ⑥ 都道府県知事 |

| ⑦ 8(カ月) |

| ⑧ 5(カ月) |

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

〔①について〕

配当還元方式は、過去2年間の配当実績をもとにその平均額から株価を求める方式です。1株当たりの年配当金額を10%で還元して元本である株式の価額を評価します。

よって、正解は10(%)となります。

〔②について〕

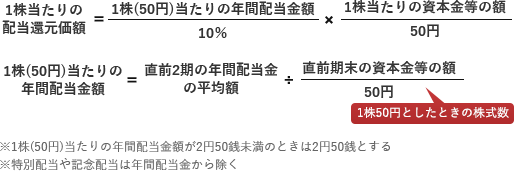

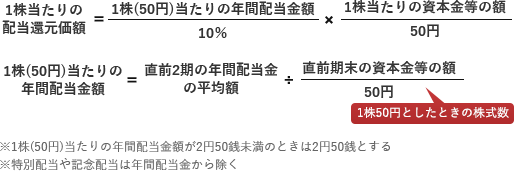

配当還元方式では、以下の算式により株式を評価します。 配当還元方式における1株(50円)当たりの年配当金額と、類似業種比準価額方式における1株(50円)当たりの年配当金額は求め方が同じなので、比準要素の年配当金額をそのまま使うことができます。

配当還元方式における1株(50円)当たりの年配当金額と、類似業種比準価額方式における1株(50円)当たりの年配当金額は求め方が同じなので、比準要素の年配当金額をそのまま使うことができます。

2.5円10%×500円50円=250円

よって、正解は250(円)となります。

〔③、④について〕

個人の株主が非上場株式をその発行法人に譲渡した場合、譲渡価額のうち発行法人の資本金等の額を超える部分は配当所得となり、資本金等の額の部分までは譲渡収入金額となります。

よって、③は資本金等、④は配当が正解となります。

〔⑤について〕

相続により取得した非上場株式を、相続の開始があった日の翌日から相続税の申告書の提出期限の翌日以後3年を経過する日まで(3年10カ月)の間に譲渡した場合は、配当所得とはならずに譲渡価額と取得価額の差額が譲渡所得として申告分離課税となります。

よって、正解は3(年)となります。

〔⑥、⑦について〕

非上場株式等についての相続税の納税猶予及び免除の特例の適用を受けるためには、作成した特例承継計画を都道府県知事に提出して経営承継円滑化法の認定を受ける必要があります。認定を受けてなかった場合でも、相続開始日の翌日から8カ月以内に特例承継計画を提出することで本特例の適用を受けることができます。

よって、⑥は正解は都道府県知事、⑦8(カ月)が正解となります。

〔⑧について〕

本特例の適用を受ける後継者は、相続開始日の翌日から5カ月を経過する日において会社の代表権を有していることが必要です。

よって、正解は5(カ月)となります。

配当還元方式は、過去2年間の配当実績をもとにその平均額から株価を求める方式です。1株当たりの年配当金額を10%で還元して元本である株式の価額を評価します。

よって、正解は10(%)となります。

〔②について〕

配当還元方式では、以下の算式により株式を評価します。

- 1株50円としたときの年配当金額

比準要素より2円 ⇒ 2円50銭未満なので2円50銭とする - 実際の1株当たり資本金等の額

9,000万円÷18万株=500円

2.5円10%×500円50円=250円

よって、正解は250(円)となります。

〔③、④について〕

個人の株主が非上場株式をその発行法人に譲渡した場合、譲渡価額のうち発行法人の資本金等の額を超える部分は配当所得となり、資本金等の額の部分までは譲渡収入金額となります。

よって、③は資本金等、④は配当が正解となります。

〔⑤について〕

相続により取得した非上場株式を、相続の開始があった日の翌日から相続税の申告書の提出期限の翌日以後3年を経過する日まで(3年10カ月)の間に譲渡した場合は、配当所得とはならずに譲渡価額と取得価額の差額が譲渡所得として申告分離課税となります。

よって、正解は3(年)となります。

〔⑥、⑦について〕

非上場株式等についての相続税の納税猶予及び免除の特例の適用を受けるためには、作成した特例承継計画を都道府県知事に提出して経営承継円滑化法の認定を受ける必要があります。認定を受けてなかった場合でも、相続開始日の翌日から8カ月以内に特例承継計画を提出することで本特例の適用を受けることができます。

よって、⑥は正解は都道府県知事、⑦8(カ月)が正解となります。

〔⑧について〕

本特例の適用を受ける後継者は、相続開始日の翌日から5カ月を経過する日において会社の代表権を有していることが必要です。

よって、正解は5(カ月)となります。

広告

広告