FP1級 2022年1月 応用編 問60

Aさん(50歳)の父親(77歳)は、50年前に取得したK市内(三大都市圏)の甲土地(貸ビルの敷地、地積:400㎡)および乙土地(アスファルト敷きのコインパーキングの敷地、地積:1,500㎡)を所有している。父親が所有する築49年の貸ビルの建物は、老朽化が激しく、テナントは半分程度しか入居していない。コインパーキングは、10年前から大手の駐車場運営会社に賃貸している。父親が保有する金融資産は1億円程度であり、Aさんは相続税の納税資金が不足するのではないかと不安を募らせている。母親は既に他界しており、推定相続人はAさんと妹の2人である。

Aさんは、先日、不動産会社の営業担当者から「K駅から徒歩圏内にあって、これだけの規模の敷地は相当の価値があります。マンション開発を得意とする弊社にお任せいただけないでしょうか」と有効活用を勧められた。

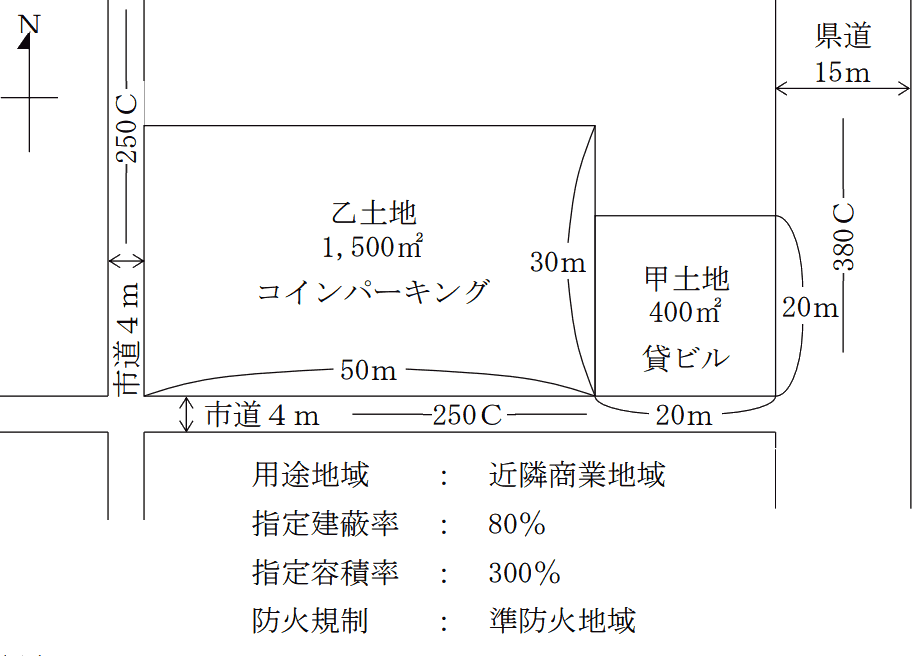

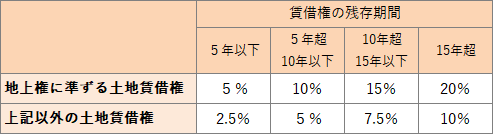

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

Aさんは、先日、不動産会社の営業担当者から「K駅から徒歩圏内にあって、これだけの規模の敷地は相当の価値があります。マンション開発を得意とする弊社にお任せいただけないでしょうか」と有効活用を勧められた。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

- 甲土地は400㎡の正方形の土地であり、乙土地は1,500㎡の長方形の土地である。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 甲土地および乙土地は、普通商業・併用住宅地区に所在する。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問60

甲土地および乙土地の相続税評価に関する以下の文章の空欄①~⑤に入る最も適切な数値を、解答用紙に記入しなさい。

- 〈甲土地の相続税評価額〉

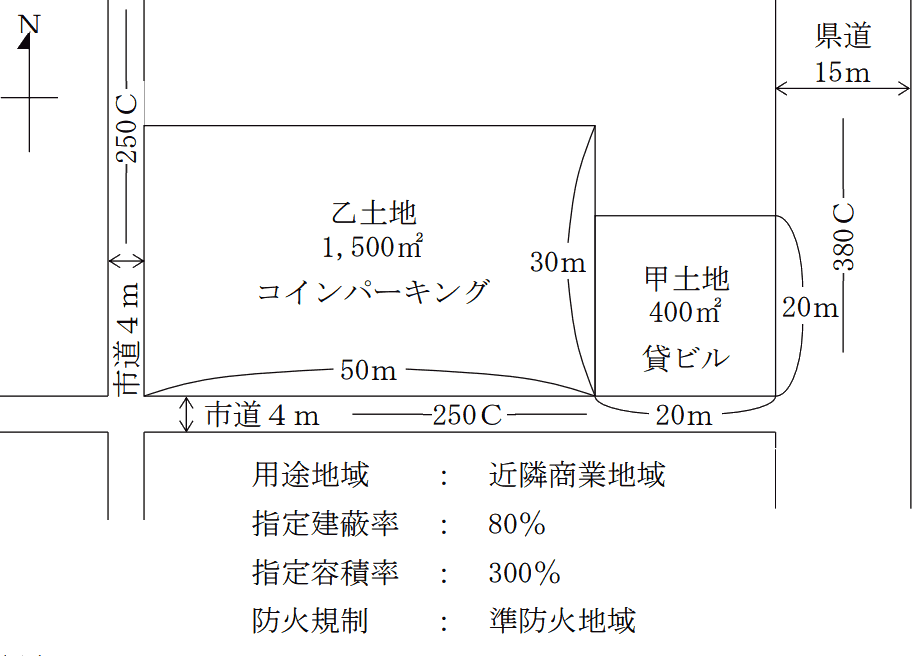

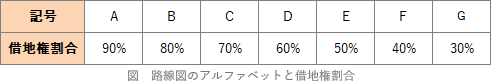

「甲土地に面する道路に付された路線価の後に表示されている記号『C』は、借地権割合が(①)%であることを示しています。甲土地の自用地価額を1億6,000万円、借地権割合(①)%、借家権割合30%、賃貸割合50%とした場合、甲土地の貸家建付地としての相続税評価額は(②)万円となります」 - 〈乙土地の相続税評価額〉

「奥行距離30mの奥行価格補正率1.00、奥行距離50mの奥行価格補正率0.89、側方路線影響加算率0.08、規模格差補正率0.76とした場合、宅地であるとした場合の乙土地の1㎡当たりの価額は(③)円になります。現在、コインパーキングの敷地として駐車場運営会社に賃貸している乙土地は、自用地価額から賃借権相当額を控除することができると思われます。仮に、地上権に準ずる賃借権以外の賃借権の場合で賃借権の残存期間が5年以下とすると、自用地価額に(④)%を乗じた金額を自用地価額から控除することができます」 - 〈小規模宅地等についての相続税の課税価格の計算の特例〉

「Aさんが甲土地および乙土地を父親の相続により取得し、1㎡当たりの相続税評価額の高い甲土地の敷地の全部(空欄②の金額)について、小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた場合、相続税の課税価格に算入すべき甲土地の価額を(⑤)万円とすることができます」 - 〈相続税の総額〉

「Aさんの父親の相続に係る課税価格の合計額を6億円と仮定した場合、相続税の総額は約2億円となります。納税資金が不足する可能性は高く、何らかの対応策を検討したほうが望ましいと思います」

| ①% |

| ②万円 |

| ③円 |

| ④% |

| ⑤万円 |

広告

広告

正解

| ① 70(%) |

| ② 14,320(万円) |

| ③ 203,528(円) |

| ④ 2.5(%) |

| ⑤ 10,740(万円) |

分野

科目:F.相続・事業承継細目:6.相続財産の評価(不動産)

解説

〔①について〕

路線価に付されたアルファベットは借地権割合を表し、地域などによりA~Gの7区分に分かれます。"C"は借地権割合70%を表します。

よって、正解は70(%)となります。 〔②について〕

〔②について〕

貸家建付地の評価額は、以下の算式で計算します。

自用地価額×(1-借地権割合×借家権割合×賃貸割合)

自用地価額1億6,000万円、借地権割合70%、借地権割合30%、賃貸割合50%とすると、貸家建付地としての相続税評価額は、

16,000万円×(1-70%×30%×50%)

=16,000万円×(1-0.105)

=16,000万円×0.895

=14,320万円(1億4,320万円)

よって、正解は14,320(万円)となります。

〔③について〕

2つの道路に面している場合の路線価は、次の2つの合計に地積を乗じた額となります。

乙土地は1,000㎡以上なので地積規模の大きな宅地となり、次式のように通常の1㎡当たり価額を求めた後に規模格差補正率を乗じたものが1㎡当たりの評価額となります。

路線価×奥行価格補正率×不整形地等補正率×規模格差補正率×地積

〔④について〕

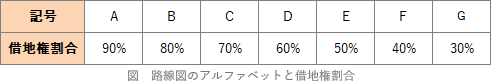

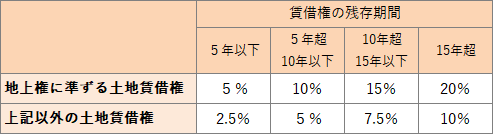

建物の所有を目的として土地を賃借する場合は借地権が成立し、貸している側の土地は貸宅地として評価されます。しかし、コインパーキングのように借りている側が建物ではなく構築物(コインパーキング施設やアスファルトの敷設および車庫)などを建設するに過ぎない場合には、借地権は成立しません。しかし、このような場合でも一定程度土地の利用が制限されるため、賃借権の残存期間に応じて下表のように土地賃借権が評価されます。 本問では"地上権に準ずる賃借権以外の賃借権"で"残存期間5年以下"ですから、賃借権の評価額は自用地価額の2.5%となり、これを自用地価額から引いた額が乙土地の評価額となります。

本問では"地上権に準ずる賃借権以外の賃借権"で"残存期間5年以下"ですから、賃借権の評価額は自用地価額の2.5%となり、これを自用地価額から引いた額が乙土地の評価額となります。

よって、正解は2.5(%)となります。

〔⑤について〕

甲土地は貸しビルが建っている土地ですから、小規模宅地の評価減の特例上の貸付事業用宅地等に該当します。貸付事業用宅地等では、200㎡までの部分の評価額が50%減額されます。甲土地の評価額は②より14,320万円、敷地面積は400㎡ですから、

減額分 14,320万円×200㎡400㎡×50%=3,580万円

課税価格 14,320万円-3,580万円=10,740万円(1億740万円)

よって、正解は10,740(万円)となります。

路線価に付されたアルファベットは借地権割合を表し、地域などによりA~Gの7区分に分かれます。"C"は借地権割合70%を表します。

よって、正解は70(%)となります。

貸家建付地の評価額は、以下の算式で計算します。

自用地価額×(1-借地権割合×借家権割合×賃貸割合)

自用地価額1億6,000万円、借地権割合70%、借地権割合30%、賃貸割合50%とすると、貸家建付地としての相続税評価額は、

16,000万円×(1-70%×30%×50%)

=16,000万円×(1-0.105)

=16,000万円×0.895

=14,320万円(1億4,320万円)

よって、正解は14,320(万円)となります。

〔③について〕

2つの道路に面している場合の路線価は、次の2つの合計に地積を乗じた額となります。

- 正面道路の路線価×奥行価格補正率

- 側方道路の路線価×奥行価格補正率×側方路線加算率※

※道路が表裏の2方向に面している場合は、二方路線加算率となります。

乙土地は1,000㎡以上なので地積規模の大きな宅地となり、次式のように通常の1㎡当たり価額を求めた後に規模格差補正率を乗じたものが1㎡当たりの評価額となります。

路線価×奥行価格補正率×不整形地等補正率×規模格差補正率×地積

- 正面(南側)道路に応ずる路線価

- 250,000円×1.00=250,000円

- 側方(西側)道路に応ずる加算額

- 250,000円×0.89×0.08=17,800円

- 乙土地の評価額(1㎡当たり)

- (250,000円+17,800円)×0.76=203,528円

〔④について〕

建物の所有を目的として土地を賃借する場合は借地権が成立し、貸している側の土地は貸宅地として評価されます。しかし、コインパーキングのように借りている側が建物ではなく構築物(コインパーキング施設やアスファルトの敷設および車庫)などを建設するに過ぎない場合には、借地権は成立しません。しかし、このような場合でも一定程度土地の利用が制限されるため、賃借権の残存期間に応じて下表のように土地賃借権が評価されます。

よって、正解は2.5(%)となります。

〔⑤について〕

甲土地は貸しビルが建っている土地ですから、小規模宅地の評価減の特例上の貸付事業用宅地等に該当します。貸付事業用宅地等では、200㎡までの部分の評価額が50%減額されます。甲土地の評価額は②より14,320万円、敷地面積は400㎡ですから、

減額分 14,320万円×200㎡400㎡×50%=3,580万円

課税価格 14,320万円-3,580万円=10,740万円(1億740万円)

よって、正解は10,740(万円)となります。

広告

広告