FP1級 2022年9月 応用編 問59(改題)

製造業を営むX株式会社(資本金10,000千円、青色申告法人、同族会社かつ非上場会社で株主はすべて個人、租税特別措置法上の中小企業者等に該当し、適用除外事業者ではない。以下、「X社」という)の2026年3月期(2025年4月1日~2026年3月31日。以下、「当期」という)における法人税の確定申告に係る資料は、以下のとおりである。

〈X社の当期における法人税の確定申告に係る資料〉

〈X社の当期における法人税の確定申告に係る資料〉

- 役員給与に関する事項

当期において、取締役のAさんに対して支給した役員給与は2025年4月分から2025年9月分までは月額900千円であったが、2025年10月分から2026年3月分までは月額1,100千円に増額した。このAさんに対する役員給与について、増額する臨時改定事由は特になく、X社は所轄税務署長に対して事前確定届出給与に関する届出書は提出していない。 - 交際費等に関する事項

当期における交際費等の金額は9,900千円で、全額を損金経理により支出している。このうち、参加者1人当たり10千円以下の飲食費が300千円含まれており、その飲食費を除いた接待飲食費に該当するものが5,000千円含まれている(いずれも得意先との会食によるもので、専ら社内の者同士で行うものは含まれておらず、所定の事項を記載した書類も保存されている)。その他のものは、すべて税法上の交際費等に該当する。 - 受取配当金に関する事項

当期において、上場会社であるY社から、X社が前期首から同株数保有しているY社株式に係る配当金500千円(源泉所得税控除前)を受け取った。なお、Y社株式は非支配目的株式等に該当する。 - 税額控除に関する事項

当期における「中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は法人税額の特別控除」に係る税額控除限度額が300千円ある。 - 「法人税、住民税及び事業税」等に関する事項

- 損益計算書に表示されている「法人税、住民税及び事業税」は、預金の利子について源泉徴収された所得税額15千円・復興特別所得税額315円、受取配当金について源泉徴収された所得税額75千円・復興特別所得税額1,575円および当期確定申告分の見積納税額2,500千円の合計額2,591,890円である。なお、貸借対照表に表示されている「未払法人税等」の金額は2,500千円である。

- 当期中に「未払法人税等」を取り崩して納付した前期確定申告分の事業税(特別法人事業税を含む)は680千円である。

- 源泉徴収された所得税額および復興特別所得税額は、当期の法人税額から控除することを選択する。

- 中間申告および中間納税については、考慮しないものとする。

- 上記以外の条件は考慮せず、各問に従うこと

広告

問59

「給与等の支給額が増加した場合の法人税額の特別控除」(以下、「賃上げ促進税制」という)および「中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は法人税額の特別控除」(以下、「中小企業経営強化税制」という)に関する以下の文章の空欄①~⑦に入る最も適切な数値を、解答用紙に記入しなさい。

なお、この問において、くるみん認定とは、次世代育成支援対策推進法に規定する一般事業主および認定一般事業主の認定をいい、えるぼし認定とは、女性の職業生活における活躍の推進に関する法律に規定する一般事業主および認定一般事業主の認定をいう。

なお、この問において、くるみん認定とは、次世代育成支援対策推進法に規定する一般事業主および認定一般事業主の認定をいい、えるぼし認定とは、女性の職業生活における活躍の推進に関する法律に規定する一般事業主および認定一般事業主の認定をいう。

- 〈賃上げ促進税制〉

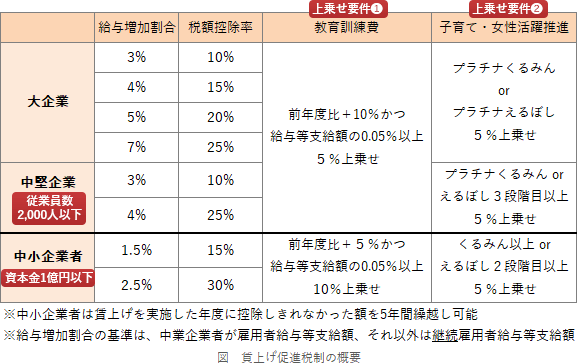

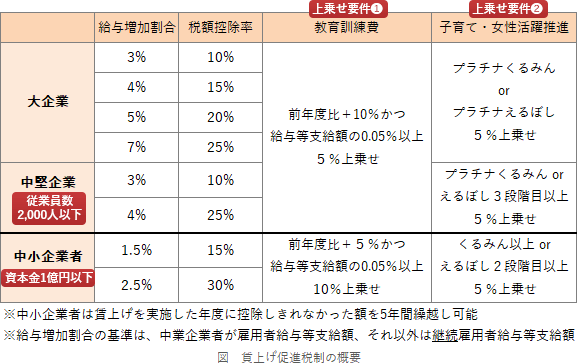

「賃上げ促進税制は、一定の中小企業者等(以下、「中小企業」という)、中小企業以外の法人のうち常時使用する従業員の数が2,000人以下等の要件を満たす法人(以下、「中堅企業」という)、およびそれ以外の法人(以下、「大企業」という)で異なる適用要件と税額控除が設けられています。

大企業と中堅企業では、継続雇用者給与等支給額が前事業年度から3%以上増加した場合に、控除対象雇用者給与等支給増加額の(①)%を税額控除することができます。さらに、大企業の上乗せ措置として、継続雇用者給与等支給額が前事業年度から4%以上増加した場合には税額控除率に5%(同5%増加した場合は10%、同(②)%増加した場合は15%)が加算されます。また、教育訓練費の額が前事業年度から(③)%以上増加し、かつ雇用者給与等支給額の0.05%以上である場合には、税額控除率に5%が加算されます。

中小企業では、雇用者給与等支給額が前事業年度から(④)%以上増加した場合に、控除対象雇用者給与等支給増加額の15%を税額控除することができます。さらに、上乗せ措置として、雇用者給与等支給額が前事業年度から2.5%以上増加した場合には、税額控除率に(⑤)%が加算されます。また、教育訓練費の額が前事業年度から5%以上増加し、かつ雇用者給与等支給額の0.05%以上である場合には、税額控除率に10%が加算されます。

また、大企業、中堅企業、中小企業のいずれも、子育てとの両立・女性活躍支援として、一定以上のくるみん認定またはえるぼし認定を受けている企業である場合には、税額控除率に5%が加算されます」 - 〈中小企業経営強化税制〉

「青色申告書を提出する中小企業者等が、指定期間内に、中小企業等経営強化法の認定を受けた経営力向上計画に基づき、一定の設備を新規取得等して指定事業の用に供した場合、原則として即時償却または取得価額の(⑥)%(特定中小企業者等は10%)の税額控除を選択適用することができます。

税額控除限度額がその事業年度の法人税額の20%相当額を超えるために、その事業年度において税額控除限度額の全部を控除しきれなかった場合には、その控除しきれなかった金額について(⑦)年間の繰越しが認められます」

| ①% |

| ②% |

| ③% |

| ④% |

| ⑤% |

| ⑥% |

| ⑦年間 |

広告

広告

正解

| ① 10(%) |

| ② 7(%) |

| ③ 10(%) |

| ④ 1.5(%) |

| ⑤ 15(%) |

| ⑥ 7(%) |

| ⑦ 1(年間) |

分野

科目:D.タックスプランニング細目:10.法人税

解説

〔①、②、③について〕

賃上げ促進税制は、当期の給与等支給額が前事業年度の給与等支給額と比較して一定以上増加したときに、給与等支給増加額のうち一定割合の税額控除が受けられるものです。大企業・中堅企業では3%以上増加したときに給与等支給増加額の10%が基本的な枠組みです。

賃上げ促進税制には、上記に加えて一定の要件を満たすことにより、税額控除率が増える上乗せ措置があり、大企業と中堅企業の上乗せ措置は次のようになっています。

【大企業】

〔④、⑤について〕

中小企業では1.5%以上増加したときに給与等支給増加額の15%が税額控除されるというのが基本的な枠組みです。中小企業の上乗せ措置は次のようになっています。

なお、上乗せ措置の要件をすべて満たした場合の税額控除率は、大企業・中堅企業では35%、中小企業では45%となります。 〔⑥、⑦について〕

〔⑥、⑦について〕

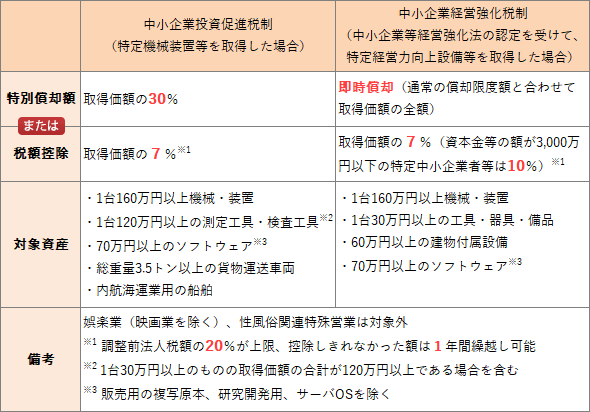

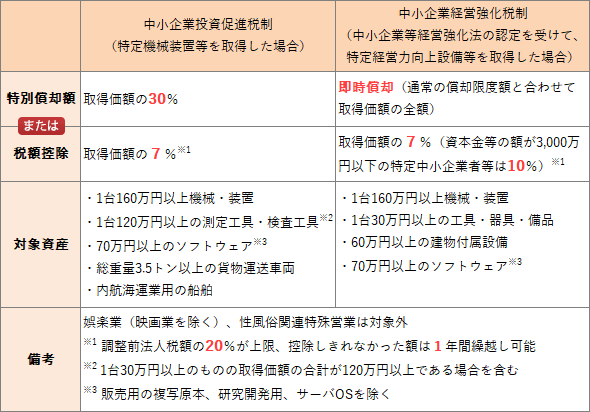

中小企業者等が、一定の設備を新規に取得した場合の特別償却または税額控除の枠組みとしては、特定機械装置等を取得した場合(中小企業投資促進税制)と、中小企業等経営強化法の認定を受けて特定経営力向上設備等を取得した場合(中小企業経営強化税制)の2本立てとなっています。本問で問われているのは後者の税制です。 中小企業経営強化税制では、特定経営力向上設備等の取得価額について、❶即時償却または❷取得価額の7%相当額の税額控除を選択することができます。当期に税額控除しきれなかった額は、1年間繰り越して翌事業年度の法人税額から控除することができます。

中小企業経営強化税制では、特定経営力向上設備等の取得価額について、❶即時償却または❷取得価額の7%相当額の税額控除を選択することができます。当期に税額控除しきれなかった額は、1年間繰り越して翌事業年度の法人税額から控除することができます。

よって、⑥は7(%)、⑦は1(年間)が正解となります。

賃上げ促進税制は、当期の給与等支給額が前事業年度の給与等支給額と比較して一定以上増加したときに、給与等支給増加額のうち一定割合の税額控除が受けられるものです。大企業・中堅企業では3%以上増加したときに給与等支給増加額の10%が基本的な枠組みです。

賃上げ促進税制には、上記に加えて一定の要件を満たすことにより、税額控除率が増える上乗せ措置があり、大企業と中堅企業の上乗せ措置は次のようになっています。

【大企業】

- 前事業年度に対する給与等支給額の増加割合が、4%以上であれば税額控除率が5%、同5%以上であれば10%、同7%以上であれば15%プラスされる

- 当期の教育訓練費が前事業年度の教育訓練費と比較して10%以上増加し、かつ雇用者給与等支給額の0.05%以上であれば、税額控除割合が5%プラスされる

- プラチナくるみん認定またはプラチナえるぼし認定を受けていれば、税額控除割合が5%プラスされる

- 前事業年度に対する給与等支給額の増加割合が、4%以上であれば税額控除率が15%プラスされる

- 当期の教育訓練費が前事業年度の教育訓練費と比較して10%以上増加し、かつ雇用者給与等支給額の0.05%以上であれば、税額控除割合が5%プラスされる

- プラチナくるみん認定またはえるぼし認定(3段階目)以上を受けていれば、税額控除割合が5%プラスされる

〔④、⑤について〕

中小企業では1.5%以上増加したときに給与等支給増加額の15%が税額控除されるというのが基本的な枠組みです。中小企業の上乗せ措置は次のようになっています。

- 前事業年度に対する給与等支給額の増加割合が、2.5%以上であれば税額控除率が15%プラスされる

- 当期の教育訓練費が前事業年度の教育訓練費と比較して5%以上増加し、かつ雇用者給与等支給額の0.05%以上であれば、税額控除割合が10%プラスされる

- くるみん認定以上またはえるぼし認定(2段階目)以上を受けていれば、税額控除割合が5%プラスされる

なお、上乗せ措置の要件をすべて満たした場合の税額控除率は、大企業・中堅企業では35%、中小企業では45%となります。

中小企業者等が、一定の設備を新規に取得した場合の特別償却または税額控除の枠組みとしては、特定機械装置等を取得した場合(中小企業投資促進税制)と、中小企業等経営強化法の認定を受けて特定経営力向上設備等を取得した場合(中小企業経営強化税制)の2本立てとなっています。本問で問われているのは後者の税制です。

よって、⑥は7(%)、⑦は1(年間)が正解となります。

広告

広告