FP1級過去問題 2023年1月学科試験 問49

問49

不動産賃貸業を営むAさん(70歳)は、長男Cさん(43歳)に事業を承継させるために財産の大半を長男Cさんに相続させるつもりである。その場合、相続人の間で争いが起きるのではないかと心配しており、Aさんは遺産分割対策として、生命保険の活用について検討することにした。生命保険の活用に関する次の記述のうち、最も不適切なものはどれか。

- 契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を長男Cさんとする終身保険に加入後、Aさんの相続が開始した場合、長男Cさんが受け取る死亡保険金は、1,500万円を限度として、死亡保険金の非課税金額の規定の適用を受けることができる。

- 契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を長男Cさんとする終身保険に加入することにより、長女Bさん等に対する代償交付金を準備することができる。

- 代償交付金の準備を目的として、契約者(=保険料負担者)および死亡保険金受取人を長男Cさん、被保険者をAさんとする終身保険に加入するにあたり、長男Cさんの負担する保険料をAさんが贈与するプランを検討することができる。

- 長女Bさんの遺留分の額を考慮して、契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を長女Bさんとする終身保険に加入する場合、死亡保険金は本来の相続財産ではなく、原則として遺留分を算定するための財産に含まれない。

広告

広告

正解 1

問題難易度

肢162.8%

肢23.2%

肢313.8%

肢420.2%

肢23.2%

肢313.8%

肢420.2%

分野

科目:F.相続・事業承継細目:8.相続と保険の活用

解説

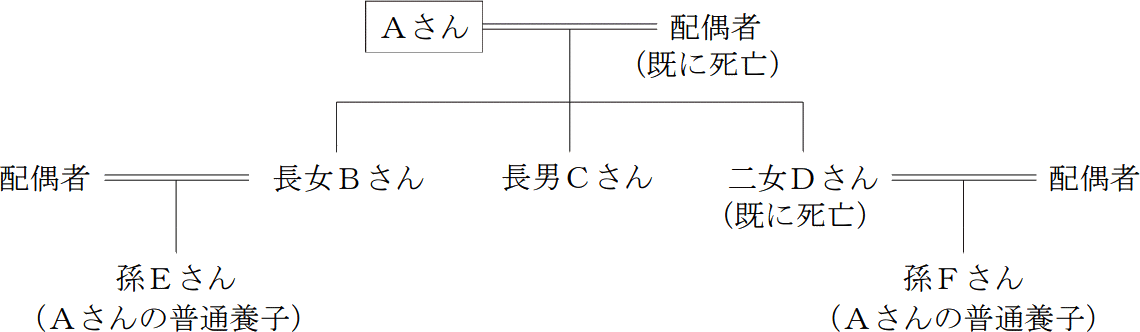

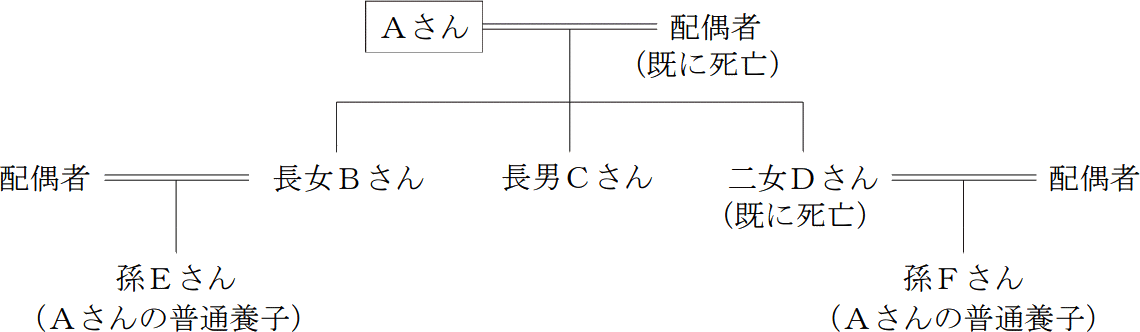

- [不適切]。死亡保険金の非課税金額は2,000万円です。契約者および被保険者が被相続人である生命保険の死亡保険金を相続人が受け取っているので、死亡保険金の非課税金額の規定の適用を受けることができます。相続税法上の法定相続人の数は、長女Bさん・長男Cさん・孫Fさん(代襲相続者)・孫Eさん(普通養子)の4人なので、非課税限度額は「500万円×4人=2,000万円」となります。

- 適切。死亡保険金の受取人を特定の相続人とすることで、納税資金や代償交付金に充てる資金をその者に遺すことができます。

- 適切。被保険者をAさん、契約者と死亡保険金受取人を長男Cさんにした上で、保険料相当額を長男Cさんに毎年贈与すれば、長男Cさんの負担なく代償交付金に充てる資金を遺すことができます。死亡保険金と支払保険料の差額が一時所得として課税対象となりますが、一時所得は2分の1課税なので有利に受け取れる可能性もあります。

- 適切。死亡保険金は相続財産とみなされて相続税の課税対象となりますが、本来の相続財産ではなく相続人の固有財産なので遺留分の算定基礎財産には含まれません。ただし、遺産全額を使って特定の相続人を受取人とする生命保険に加入するケースのように、他の相続人との不公平が著しく特別受益と評価される場合には、相続財産に持ち戻されることもあります。

広告

広告