FP1級 2023年1月 応用編 問63

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(75歳)の推定相続人は、妻Bさん(71歳)および長男Cさん(48歳)の2人である。

Aさんは、自身の健康面に不安を感じることが多くなったことから、所有するX社株式を長男Cさんに移転し、勇退することを決意した。しかし、X社は保有する土地の資産全体に占める割合が高く、X社株式の移転にあたって、特定の評価会社に該当して株式の相続税評価額が高くなることを懸念している。

X社の概要は、以下のとおりである。

〈X社の概要〉

Aさんは、自身の健康面に不安を感じることが多くなったことから、所有するX社株式を長男Cさんに移転し、勇退することを決意した。しかし、X社は保有する土地の資産全体に占める割合が高く、X社株式の移転にあたって、特定の評価会社に該当して株式の相続税評価額が高くなることを懸念している。

X社の概要は、以下のとおりである。

〈X社の概要〉

- 業種 建築工事業

- 資本金等の額 8,000万円(発行済株式総数160,000株、すべて普通株式で1株につき1個の議決権を有している)

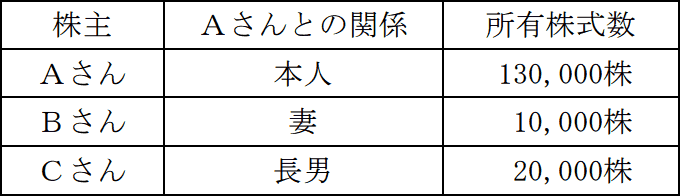

- 株主構成

- 株式の譲渡制限 あり

- 従業員数 70人

※直前期末以前1年間に継続してX社に勤務する従業員の数である(就業規則等で定められた1週間当たりの労働時間が30時間未満の従業員を除く)。 - X社株式の評価(相続税評価額)に関する資料

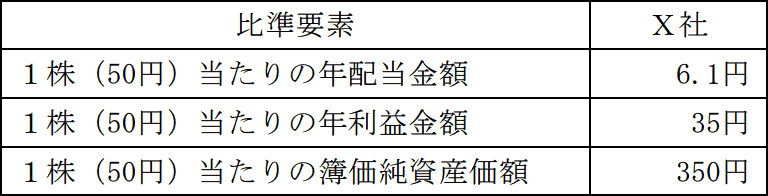

- X社の比準要素

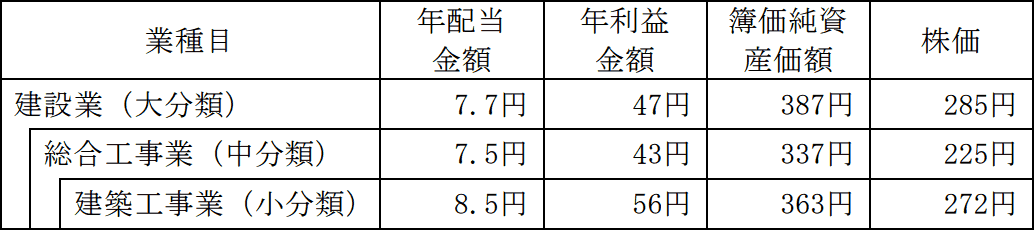

- 類似業種比準価額計算上の業種目/比準要素/業種目別株価

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- X社の比準要素

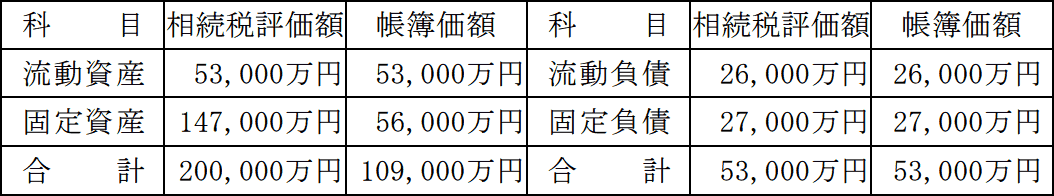

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問63

取引相場のない株式の評価における特定の評価会社に関する以下の文章の空欄①~⑤に入る最も適切な語句または数値を、解答用紙に記入しなさい。

「特定の評価会社には、『株式等保有特定会社』『土地保有特定会社』のほか、『比準要素数1の会社』『開業後(①)未満の会社』などがあります。評価会社が特定の評価会社に該当した場合、その株式は、原則として、純資産価額方式により評価します。ただし、『株式等保有特定会社』や『土地保有特定会社』の株式であっても、同族株主以外の株主等が取得した場合には、その株式は(②)方式により評価します。

『株式等保有特定会社』は、課税時期において評価会社の総資産価額(相続税評価額)に占める株式等の価額の合計額(相続税評価額)の割合が(③)%以上である会社をいいます。

『土地保有特定会社』は、課税時期において評価会社の総資産価額(相続税評価額)に占める土地等の価額の合計額(相続税評価額)の割合(土地保有割合)が評価会社の規模に応じて定められた一定割合以上である会社をいいます。土地保有特定会社に該当する土地保有割合は、評価会社が大会社である場合、(④)%以上とされ、評価会社が中会社である場合は90%以上とされています。

『比準要素数1の会社』は、評価会社の類似業種比準価額の計算の基となる『1株当たりの配当金額』『1株当たりの利益金額』『1株当たりの純資産価額(帳簿価額)』のそれぞれの金額のうち、いずれか2要素がゼロであり、かつ、直前々期末を基準にしてそれぞれの金額を計算した場合に、それぞれの金額のうち、いずれか2要素以上がゼロである会社をいいます。『比準要素数1の会社』の株式を同族株主が取得した場合、その株式は、原則として、純資産価額方式により評価しますが、納税義務者の選択により、『類似業種比準価額×(⑤)+1株当たりの純資産価額×(1-(⑤))』の算式により計算した金額によって評価することができます」

「特定の評価会社には、『株式等保有特定会社』『土地保有特定会社』のほか、『比準要素数1の会社』『開業後(①)未満の会社』などがあります。評価会社が特定の評価会社に該当した場合、その株式は、原則として、純資産価額方式により評価します。ただし、『株式等保有特定会社』や『土地保有特定会社』の株式であっても、同族株主以外の株主等が取得した場合には、その株式は(②)方式により評価します。

『株式等保有特定会社』は、課税時期において評価会社の総資産価額(相続税評価額)に占める株式等の価額の合計額(相続税評価額)の割合が(③)%以上である会社をいいます。

『土地保有特定会社』は、課税時期において評価会社の総資産価額(相続税評価額)に占める土地等の価額の合計額(相続税評価額)の割合(土地保有割合)が評価会社の規模に応じて定められた一定割合以上である会社をいいます。土地保有特定会社に該当する土地保有割合は、評価会社が大会社である場合、(④)%以上とされ、評価会社が中会社である場合は90%以上とされています。

『比準要素数1の会社』は、評価会社の類似業種比準価額の計算の基となる『1株当たりの配当金額』『1株当たりの利益金額』『1株当たりの純資産価額(帳簿価額)』のそれぞれの金額のうち、いずれか2要素がゼロであり、かつ、直前々期末を基準にしてそれぞれの金額を計算した場合に、それぞれの金額のうち、いずれか2要素以上がゼロである会社をいいます。『比準要素数1の会社』の株式を同族株主が取得した場合、その株式は、原則として、純資産価額方式により評価しますが、納税義務者の選択により、『類似業種比準価額×(⑤)+1株当たりの純資産価額×(1-(⑤))』の算式により計算した金額によって評価することができます」

| ①未満 |

| ②方式 |

| ③% |

| ④% |

| ⑤ |

広告

広告

正解

| ① 3年(未満) |

| ② 配当還元(方式) |

| ③ 50(%) |

| ④ 70(%) |

| ⑤ 0.25 |

分野

科目:F.相続・事業承継細目:5.相続財産の評価(不動産以外)

解説

〔①について〕

取引相場のない株式のうち、以下に該当する特定の評価会社の株式は、その会社の規模にかかわらず純資産価額方式によって評価されます(※はS1+S2方式を選択可能)。

〔②について〕

同族株主以外の株主等が取得した株式は、特定の評価会社に該当した場合でも配当還元方式によって評価します。

よって、正解は配当還元(方式)となります。

〔③について〕

株式保有特定会社とは、総資産額に占める株式、出資および新株予約権付社債の価額の合計額の割合が50%以上である会社です(いずれも相続税評価額による)。株式保有特定会社の株式は、原則として純資産価額方式で評価しますが、S1+S2方式を選択することもできます。株式保有特定会社のS1+S2方式は、株式等の価額を除いた部分を会社規模に応じた本来の方式により評価し(S1)、株式等の部分を純資産価額方式で評価し(S2)、両者を合計して評価額を求めるものです。

よって、正解は50(%)となります。

〔④について〕

土地保有特定会社は、総資産額に占める土地等の価額の合計額の割合が一定割合以上である会社です(いずれも相続税評価額による)。基準となる割合は、取引相場のない株式の評価上の区分上の会社の規模により、次のように異なっています。

〔⑤について〕

比準要素が1の会社は、評価時期の比準要素のうち2つがゼロであり、かつ、前々期を基準として比準要素を求めたときに2つ以上がゼロである会社です。比準要素が1の会社の株式は、原則として純資産価額方式で評価しますが、S1+S2方式を選択することもできます。比準要素が1の会社のS1+S2方式は、類似業種比準価額方式の組入れ割合を0.25、純資産価額方式の組入れ割合を0.75とした併用方式により評価額を求めるものです。

よって、正解は0.25となります。

取引相場のない株式のうち、以下に該当する特定の評価会社の株式は、その会社の規模にかかわらず純資産価額方式によって評価されます(※はS1+S2方式を選択可能)。

- 株式保有特定会社※

- 土地保有特定会社

- 開業後3年未満の会社・比準要素ゼロの会社

- 比準要素が1の会社※

〔②について〕

同族株主以外の株主等が取得した株式は、特定の評価会社に該当した場合でも配当還元方式によって評価します。

よって、正解は配当還元(方式)となります。

〔③について〕

株式保有特定会社とは、総資産額に占める株式、出資および新株予約権付社債の価額の合計額の割合が50%以上である会社です(いずれも相続税評価額による)。株式保有特定会社の株式は、原則として純資産価額方式で評価しますが、S1+S2方式を選択することもできます。株式保有特定会社のS1+S2方式は、株式等の価額を除いた部分を会社規模に応じた本来の方式により評価し(S1)、株式等の部分を純資産価額方式で評価し(S2)、両者を合計して評価額を求めるものです。

よって、正解は50(%)となります。

〔④について〕

土地保有特定会社は、総資産額に占める土地等の価額の合計額の割合が一定割合以上である会社です(いずれも相続税評価額による)。基準となる割合は、取引相場のない株式の評価上の区分上の会社の規模により、次のように異なっています。

- 大会社 70%

- 中会社 90%

- 小会社 簿価の純資産価額により以下のとおり

- 卸売業で20億円以上、それ以外で15億円以上 70%

- 卸売業で7,000万円以上、小売・サービス業で4,000万円以上、それ以外で5,000万円以上 90%

〔⑤について〕

比準要素が1の会社は、評価時期の比準要素のうち2つがゼロであり、かつ、前々期を基準として比準要素を求めたときに2つ以上がゼロである会社です。比準要素が1の会社の株式は、原則として純資産価額方式で評価しますが、S1+S2方式を選択することもできます。比準要素が1の会社のS1+S2方式は、類似業種比準価額方式の組入れ割合を0.25、純資産価額方式の組入れ割合を0.75とした併用方式により評価額を求めるものです。

よって、正解は0.25となります。

広告

広告