FP1級 2023年5月 応用編 問55

Aさん(40歳)は、上場株式への投資を始めるにあたって、株価チャートの見方や株価の価格水準の考え方等を理解したいと考えている。具体的には、X社の株式に興味を持っており、下記の〈X社の財務データ等〉や〈X社の株価の推移〉を参考にして投資判断をしたいと思っている。

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。

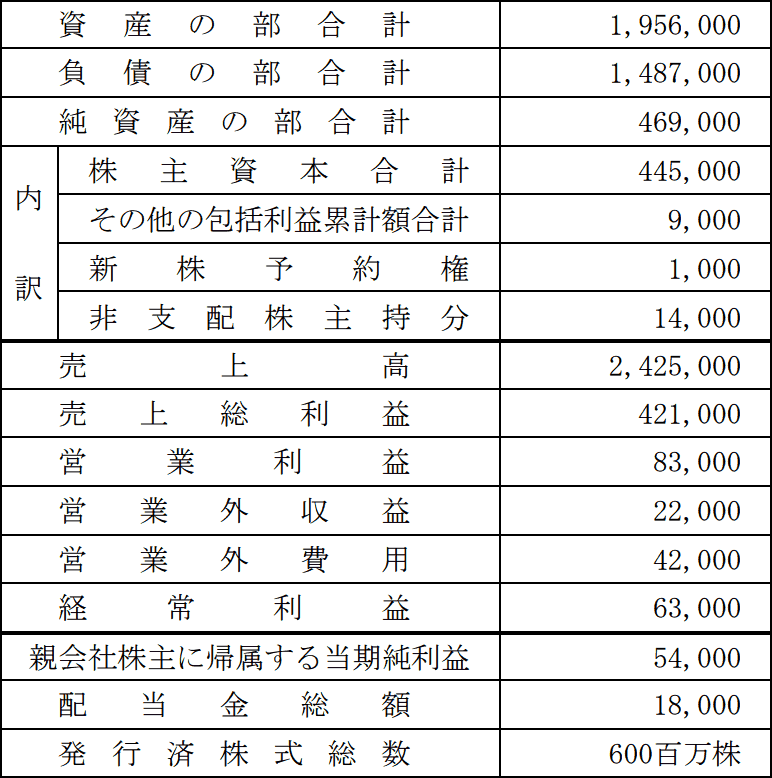

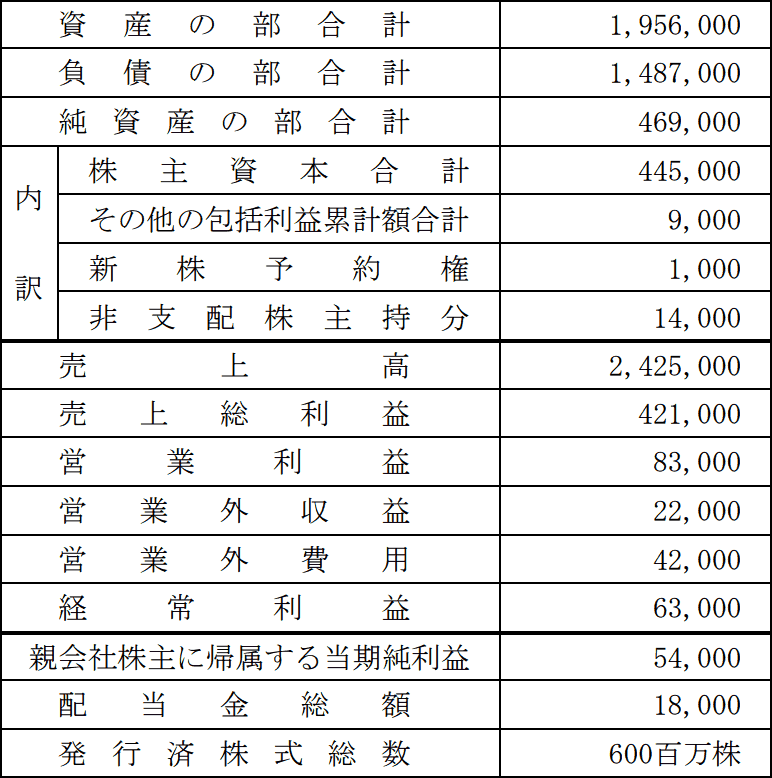

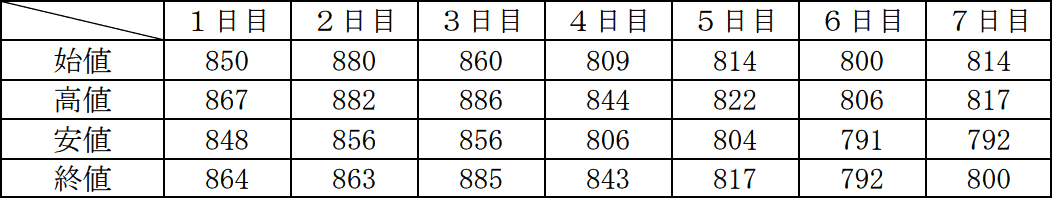

〈2026年3月期のX社の財務データ等〉(単位:百万円) 〈X社の株価の推移〉(単位:円)

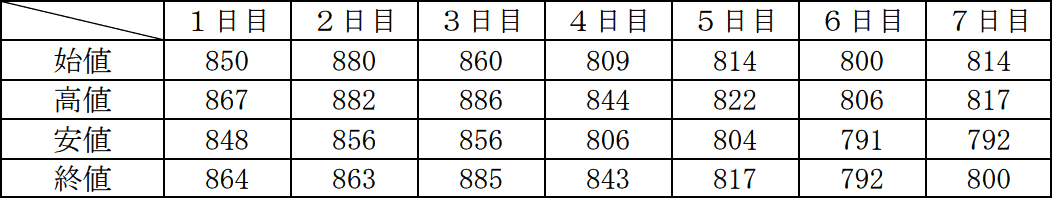

〈X社の株価の推移〉(単位:円) 〈日本国債の利回り〉(単位:%)

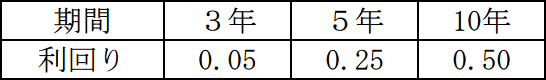

〈日本国債の利回り〉(単位:%)

そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。

〈2026年3月期のX社の財務データ等〉(単位:百万円)

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問55

《設例》の〈X社の財務データ等〉に基づいて、MさんがAさんに対して説明した以下の文章の空欄①~④に入る最も適切な語句または数値を、解答用紙に記入しなさい。なお、(予想)配当金額は、実績値と同額と仮定するものとする。

- 「『配当割引モデル』とは、株式の内在価値は、将来受け取る配当額の現在価値の総和として計算されるという考え方で、毎年一定の配当額が支払われるという仮定をもとにした定額配当モデルや、毎年一定の割合で配当額が成長するという仮定をもとにした定率成長モデル等があります。

定額配当モデルでは、株式の1株当たりの内在価値は、1株当たり(予想)配当金額を期待(①)率で除して算出することができます。例えば、X社株式に対する期待(①)率が3.00%であり、今後、一定の金額の配当が支払われ続けるとすると、2026年3月期におけるX社株式の1株当たりの内在価値は、(②)円と計算されます。

また、定率成長モデルでは、定額配当モデルの算式を基に、期待成長率を加味して株式の内在価値を算出します。例えば、X社株式に対する期待(①)率が3.00%、期待成長率が1.50%であるとすると、2026年3月期におけるX社株式の1株当たりの内在価値は、(③)円と計算されます」 - 「株価収益率は、株価が割安か割高かを判断するための指標ですが、よく似た指標に、(④)があります。(④)は、通常、当期純利益に減価償却費を加えたものをキャッシュフローとして、株価を1株当たりキャッシュフローで除したものです。減価償却方法の異なる企業の比較が可能になるため、企業の国際比較を行う際によく用いられます」

| ①率 |

| ②円 |

| ③円 |

| ④ |

広告

広告

正解

| ① 利子(率) |

| ② 1,000(円) |

| ③ 2,000(円) |

| ④ 株価キャッシュフロー倍率 |

分野

科目:C.金融資産運用細目:5.株式投資

解説

配当割引モデルは、ある株式から将来にわたって受けとる配当の総額が株式の実質的な価値だと考え、配当額を期待利子率で現在価値に割り引くことによって、その時点における株式の理論株価を計算するモデルです。定額配当モデルや定率配当モデルなどの考え方があります。

配当割引モデルでは、配当額を現在価値に割り引く際の割引率として、投資家の期待利子率(利回り)を用います。

よって、正解は利子(率)となります。

〔②について〕

定額配当モデルは、1株当たり配当金額を期待利子率で除して求めます。2026年3月期のX社株式の1株当たり配当金額は、配当金総額と発行済株式数より「18,000÷600=30円」、期待利子率を3%とすると、1株当たりの内在価値は、

30円÷3%=30円÷0.03=1,000円

よって、正解は1,000(円)となります。

〔③について〕

定率成長モデルは、1株当たり配当金額を「期待利子率-成長率」で除して求めます。2026年3月期のX社株式の1株当たり配当金額は②で求めた30円、期待利子率を3%、期待成長率を1.5%とすると、1株当たりの内在価値は、

30円3%-1.5%=30円1.5%=30円0.015=2,000円

よって、正解は2,000(円)となります。

〔④について〕

株価キャッシュフロー倍率(PCFR:Price Cash Flow Ratio)は、株価が1株当たりキャッシュフローで除したものです。会計基準によって結果が変わってくる利益ではなく、実際に発生したキャッシュフローを基準に株価の割安性を評価します。会計基準による影響を受けないことから、異なる国の株式を比較する際に重要視されている指標です。

よって、正解は株価キャッシュフロー倍率となります。

- 定額配当モデル(ゼロ成長モデル)

- 配当額が毎年一定であると仮定したモデル。1株当たり配当金額を投資家の期待利子率(利回り)で除して求める

●定額配当モデルの式 1株当たり配当金額期待利子率 - 定率成長モデル

- 配当額が毎年一定の割合で増加していくと仮定したモデル。1株当たり配当金額を「投資家の期待利子率(利回り)-成長率」で除して求める

●定率成長モデルの式 1株当たり配当金額期待利子率-期待成長率

配当割引モデルでは、配当額を現在価値に割り引く際の割引率として、投資家の期待利子率(利回り)を用います。

よって、正解は利子(率)となります。

〔②について〕

定額配当モデルは、1株当たり配当金額を期待利子率で除して求めます。2026年3月期のX社株式の1株当たり配当金額は、配当金総額と発行済株式数より「18,000÷600=30円」、期待利子率を3%とすると、1株当たりの内在価値は、

30円÷3%=30円÷0.03=1,000円

よって、正解は1,000(円)となります。

〔③について〕

定率成長モデルは、1株当たり配当金額を「期待利子率-成長率」で除して求めます。2026年3月期のX社株式の1株当たり配当金額は②で求めた30円、期待利子率を3%、期待成長率を1.5%とすると、1株当たりの内在価値は、

30円3%-1.5%=30円1.5%=30円0.015=2,000円

よって、正解は2,000(円)となります。

〔④について〕

株価キャッシュフロー倍率(PCFR:Price Cash Flow Ratio)は、株価が1株当たりキャッシュフローで除したものです。会計基準によって結果が変わってくる利益ではなく、実際に発生したキャッシュフローを基準に株価の割安性を評価します。会計基準による影響を受けないことから、異なる国の株式を比較する際に重要視されている指標です。

よって、正解は株価キャッシュフロー倍率となります。

広告

広告