FP1級 2023年5月 応用編 問64

Aさん(71歳)は、一昨年ごろから自身の健康面に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞き、不安を感じるようになった。このため、自身の相続財産がどれくらいの金額になるのかを把握したうえで、遺言書を作成しておきたいと考えている。

また、Aさんは、相続対策の一環として、2025年10月に長男Cさん(42歳)に暦年贈与により560万円を贈与しているが、さらに、二男Dさん(38歳)に贈与税の非課税措置を利用して住宅取得資金の援助を行うことも考えている。

Aさんに関する資料は、以下のとおりである。

〈Aさんに関する資料〉

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞き、不安を感じるようになった。このため、自身の相続財産がどれくらいの金額になるのかを把握したうえで、遺言書を作成しておきたいと考えている。

また、Aさんは、相続対策の一環として、2025年10月に長男Cさん(42歳)に暦年贈与により560万円を贈与しているが、さらに、二男Dさん(38歳)に贈与税の非課税措置を利用して住宅取得資金の援助を行うことも考えている。

Aさんに関する資料は、以下のとおりである。

〈Aさんに関する資料〉

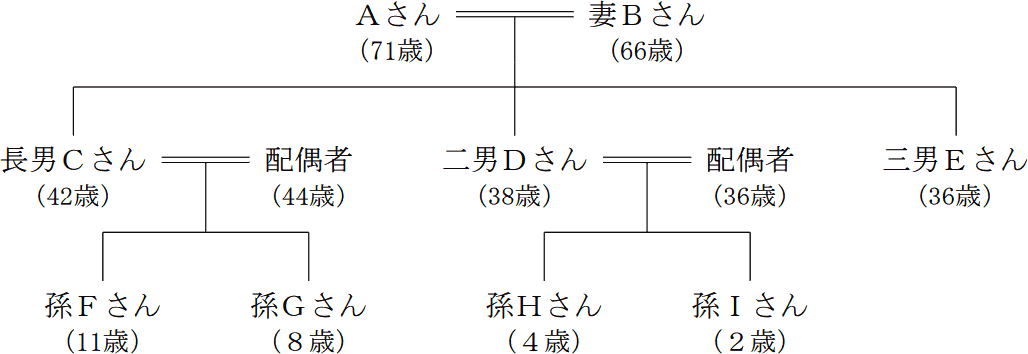

- Aさんの親族関係図

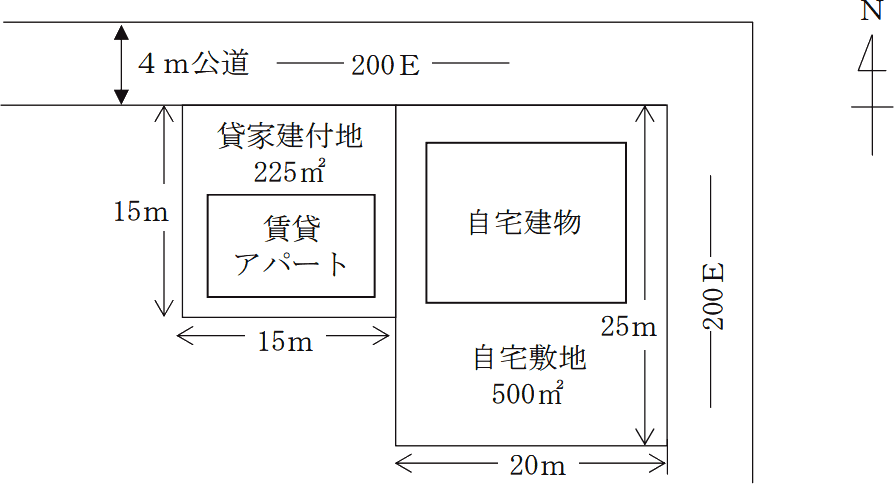

- Aさんが所有する自宅敷地、貸家建付地の概要

- Aさんが所有する財産(相続税評価額)

- 現預金

- 1億4,500万円

- 上場株式

- 1億3,000万円

- 自宅建物

- 2,500万円

- 自宅敷地

- □□□万円

- 賃貸アパート

- 2,000万円

- 貸家建付地

- □□□万円

- Aさんが加入している生命保険の契約内容

- 保険の種類

- 終身保険

- 契約年月

- 1995年4月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 5,000万円

- 長男Cさんは、Aさんからの贈与について、贈与税を納付しており、贈与税の非課税措置の適用を受けていない。

- 自宅敷地は500㎡の長方形の土地であり、貸家建付地は225㎡の正方形の土地である。

- 自宅敷地および貸家建付地は、市街化区域内の普通住宅地区に所在し、地積規模の大きな宅地に該当しない。

- 賃貸アパートの借家権割合は30%、賃貸割合は100%とする。

- 問題の性質上、明らかにできない部分は「□□□」で示してある。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

仮にAさんが現時点(2026年5月28日)で死亡し、長男Cさんに係る相続税の課税価格が1億1,070万円である場合、《設例》の〈Aさんに関する資料〉に基づき、次の①~③に答えなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。

なお、《問63》の答にかかわらず、自宅敷地の相続税評価額は1億円、貸家建付地の相続税評価額は4,000万円(いずれも「小規模宅地等についての相続税の課税価格の計算の特例」の適用前の金額)とすること。また、自宅建物およびその敷地を妻Bさんが相続して、自宅敷地について「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けるものとする。

なお、《問63》の答にかかわらず、自宅敷地の相続税評価額は1億円、貸家建付地の相続税評価額は4,000万円(いずれも「小規模宅地等についての相続税の課税価格の計算の特例」の適用前の金額)とすること。また、自宅建物およびその敷地を妻Bさんが相続して、自宅敷地について「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けるものとする。

- 課税価格の合計額はいくらか。

- 相続税の総額はいくらか。

- 長男Cさんの納付すべき相続税額はいくらか。

| ①万円 |

| ②万円 |

| ③万円 |

広告

広告

正解

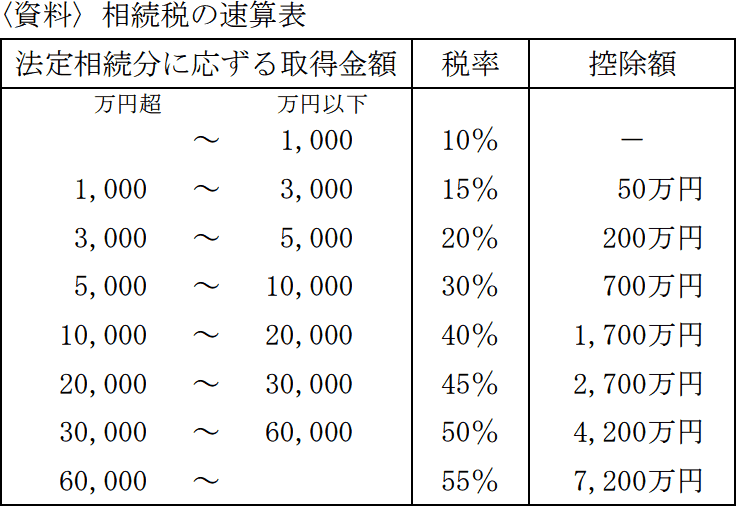

| ① 44,280(万円) 1億円-(1億円×330㎡500㎡×80%)=4,720万円 5,000万円-(500万円×4人)=3,000万円 1億4,500万円+1億3,000万円+2,500万円+4,720万円+2,000万円+4,000万円+3,000万円+560万円 =4億4,280万円 |

| ② 9,808(万円) 3,000万円+(600万円×4人)=5,400万円 4億4,280万円-5,400万円=3億8,880万円 妻Bさん:3億8,880万円×12×40%-1,700万円=6,076万円 長男Cさん:3億8,880万円×16×30%-700万円=1,244万円 二男Dさん:3億8,880万円×16×30%-700万円=1,244万円 三男Eさん:3億8,880万円×16×30%-700万円=1,244万円 6,076万円+1,244万円+1,244万円+1,244万円=9,808万円 |

| ③ 2,392(万円) 9,808万円×1億1,070万円4億4,280万円=2,452万円

(560万円-110万円)×20%-30万円=60万円 2,452万円-60万円=2,392万円 |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

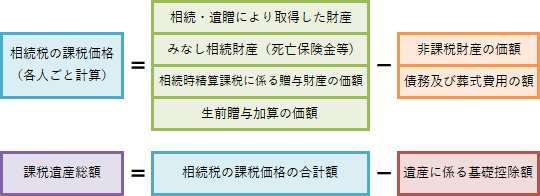

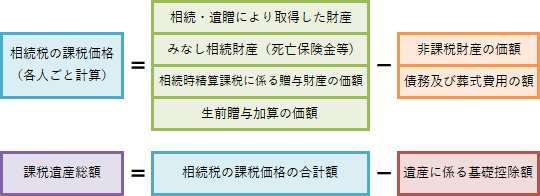

課税価格の合計額は、相続や遺贈により財産を取得した各人ごとに計算した課税価格を全員分合計して求めます。遺産に係る基礎控除額は引かないので注意しましょう。 本問では特に債務はないので、設例の(3)の財産額に「妻Bさんが取得した死亡保険金」と「長男Cさんの生前贈与加算の額」を加えた額となります。

本問では特に債務はないので、設例の(3)の財産額に「妻Bさんが取得した死亡保険金」と「長男Cさんの生前贈与加算の額」を加えた額となります。

相続した土地には小規模宅地等の評価減の特例が、死亡保険金には「500万円×法定相続人の数」の非課税枠があるので、それぞれを控除してから課税価格とします。

【小規模宅地等の評価減の特例】

本来であれば、単独適用か併用かの有利判定を行うのですが、設例で自宅敷地について適用を受けるとされているので、自宅敷地にのみ適用します。自宅敷地は、特定居住用宅地等として330㎡までの部分について80%減額されます。自宅敷地は500㎡、この設問において相続税評価額は1億円とされているので、

減額分 1億円×330㎡500㎡×80%=5,280万円

課税価格 1億円-5,280万円=4,720万円

貸家建付地は特例の適用がないので、4,000万円そのままが課税価格に算入されます。

【死亡保険金の非課税枠】

親族関係図より、Aさん死亡時の法定相続人は、妻B・長男C・二男D・三男Eの4人とわかるので、非課税限度は「500万円×4人=2,000万円」、課税価格に算入されるのは死亡保険金額から非課税額を引いた「5,000万円-2,000万円=3,000万円」です。

【生前贈与加算】

長男Cが1年前に贈与を受けた560万円が該当します。なお、7年以内(4~7年前の分は2024年以降の贈与に限る)であれば贈与税が課税されたかどうかに関係なく加算するので、基礎控除額110万円部分の額や死亡した年に贈与されている財産の価額も加算対象となります。

以上より、相続税の課税価格の合計額は以下を合算した額となります。

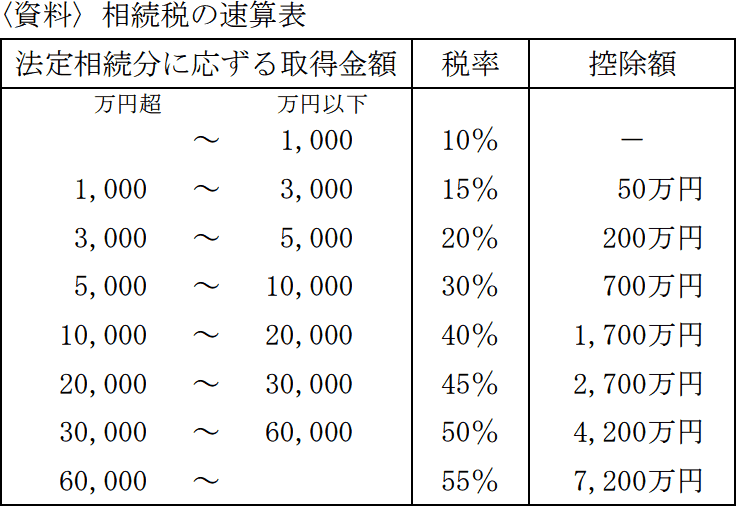

〔②について〕

相続税の総額を求める手順は次のとおりです。

4億4,280万円-5,400万円=3億8,880万円

この課税遺産総額を法定相続分に従って配分します。

6,076万円+1,244万円×3人=9,808万円

よって、正解は9,808(万円)です。

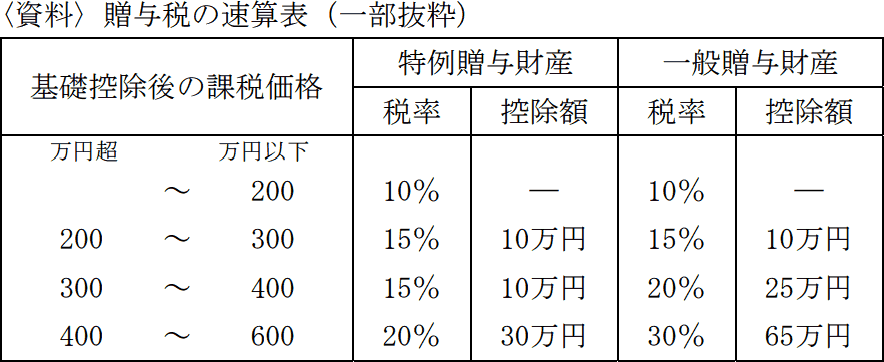

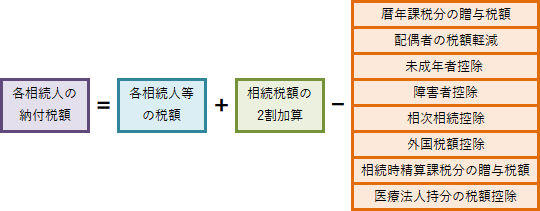

〔③について〕

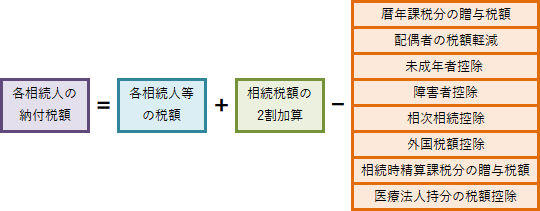

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は4億4,280万円、長男Cに係る相続税の課税価格は1億1,070万円なので、長男Cの相続税額は、

9,808万円×1億1,070万円4億4,280万円=2,452万円

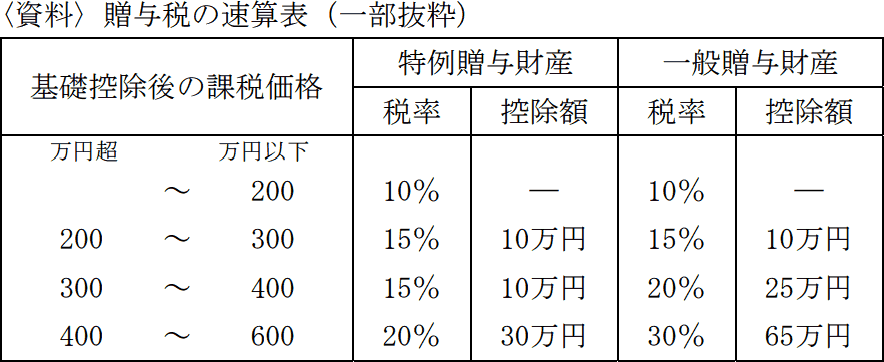

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。 控除のうち長男Cに関係するのは暦年課税分の贈与税額控除です。生前贈与加算で相続税の課税価格に算入された贈与について納付した贈与税額は、その人の相続税額から差し引くことができます。長男Cさんは18歳以上でAさんは父に当たるため、特例贈与財産の税率を使って贈与税額を計算します。

控除のうち長男Cに関係するのは暦年課税分の贈与税額控除です。生前贈与加算で相続税の課税価格に算入された贈与について納付した贈与税額は、その人の相続税額から差し引くことができます。長男Cさんは18歳以上でAさんは父に当たるため、特例贈与財産の税率を使って贈与税額を計算します。

贈与税の課税価格 560万円-110万円=450万円

贈与税額 450万円×20%-30万円=60万円

相続税額から贈与税額控除を差し引いた額が、長男Cの納付すべき相続税額となります。

2,452万円-60万円=2,392万円

よって、正解は2,392(万円)です。

【参考:①の小規模宅地等の評価減の特例の有利判定】

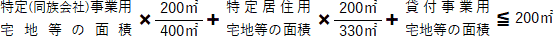

貸付事業用宅地等の併用では以下の式による制限があります。 貸付事業宅地等を優先的に適用したほうが減額される金額が大きくなるのは、1㎡当たりの評価額が「居住用の2.64倍」かつ「事業用の3.2倍」を上回るときです。

貸付事業宅地等を優先的に適用したほうが減額される金額が大きくなるのは、1㎡当たりの評価額が「居住用の2.64倍」かつ「事業用の3.2倍」を上回るときです。

課税価格の合計額は、相続や遺贈により財産を取得した各人ごとに計算した課税価格を全員分合計して求めます。遺産に係る基礎控除額は引かないので注意しましょう。

相続した土地には小規模宅地等の評価減の特例が、死亡保険金には「500万円×法定相続人の数」の非課税枠があるので、それぞれを控除してから課税価格とします。

【小規模宅地等の評価減の特例】

本来であれば、単独適用か併用かの有利判定を行うのですが、設例で自宅敷地について適用を受けるとされているので、自宅敷地にのみ適用します。自宅敷地は、特定居住用宅地等として330㎡までの部分について80%減額されます。自宅敷地は500㎡、この設問において相続税評価額は1億円とされているので、

減額分 1億円×330㎡500㎡×80%=5,280万円

課税価格 1億円-5,280万円=4,720万円

貸家建付地は特例の適用がないので、4,000万円そのままが課税価格に算入されます。

【死亡保険金の非課税枠】

親族関係図より、Aさん死亡時の法定相続人は、妻B・長男C・二男D・三男Eの4人とわかるので、非課税限度は「500万円×4人=2,000万円」、課税価格に算入されるのは死亡保険金額から非課税額を引いた「5,000万円-2,000万円=3,000万円」です。

【生前贈与加算】

長男Cが1年前に贈与を受けた560万円が該当します。なお、7年以内(4~7年前の分は2024年以降の贈与に限る)であれば贈与税が課税されたかどうかに関係なく加算するので、基礎控除額110万円部分の額や死亡した年に贈与されている財産の価額も加算対象となります。

以上より、相続税の課税価格の合計額は以下を合算した額となります。

- 現預金 1億4,500万円

- 上場株式 1億3,000万円

- 自宅建物 2,500万円

- 自宅敷地 4,720万円

- 賃貸アパート 2,000万円

- 貸家建付地 4,000万円

- 死亡保険金額 3,000万円

- 生前贈与加算 560万円

〔②について〕

相続税の総額を求める手順は次のとおりです。

- 相続税法上の法定相続人となるべき人、その法定相続人による法定相続分を考える

- 相続税の課税価格の合計額から遺産に係る基礎控除額を差し引いて、課税遺産総額を求める

- 課税遺産総額を法定相続分で各人に配分する

- 各人の取得金額を速算表に当てはめて、法定相続分に応ずる税額を計算する

- 全員分の税額を計算して、相続税の税額とする

- 妻B … 1/2

- 子C・D・E … 各1/2×1/3=1/6

4億4,280万円-5,400万円=3億8,880万円

この課税遺産総額を法定相続分に従って配分します。

- 妻B … 3億8,880万円×1/2=1億9,440万円

- 子C・D・E … 各3億8,880万円×1/6=6,480万円

- 妻B … 1億9,440万円×40%-1,700万円=6,076万円

- 子C・D・E … 各6,480万円×30%-700万円=1,244万円

6,076万円+1,244万円×3人=9,808万円

よって、正解は9,808(万円)です。

〔③について〕

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は4億4,280万円、長男Cに係る相続税の課税価格は1億1,070万円なので、長男Cの相続税額は、

9,808万円×1億1,070万円4億4,280万円=2,452万円

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。

贈与税の課税価格 560万円-110万円=450万円

贈与税額 450万円×20%-30万円=60万円

相続税額から贈与税額控除を差し引いた額が、長男Cの納付すべき相続税額となります。

2,452万円-60万円=2,392万円

よって、正解は2,392(万円)です。

【参考:①の小規模宅地等の評価減の特例の有利判定】

貸付事業用宅地等の併用では以下の式による制限があります。

- 自宅敷地

- 1億円÷500㎡=20万円

- 貸家建付地

- 4,000万円÷225㎡≒17.7万円

広告

広告