FP1級 2023年5月 応用編 問65

Aさん(71歳)は、一昨年ごろから自身の健康面に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞き、不安を感じるようになった。このため、自身の相続財産がどれくらいの金額になるのかを把握したうえで、遺言書を作成しておきたいと考えている。

また、Aさんは、相続対策の一環として、2025年10月に長男Cさん(42歳)に暦年贈与により560万円を贈与しているが、さらに、二男Dさん(38歳)に贈与税の非課税措置を利用して住宅取得資金の援助を行うことも考えている。

Aさんに関する資料は、以下のとおりである。

〈Aさんに関する資料〉

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞き、不安を感じるようになった。このため、自身の相続財産がどれくらいの金額になるのかを把握したうえで、遺言書を作成しておきたいと考えている。

また、Aさんは、相続対策の一環として、2025年10月に長男Cさん(42歳)に暦年贈与により560万円を贈与しているが、さらに、二男Dさん(38歳)に贈与税の非課税措置を利用して住宅取得資金の援助を行うことも考えている。

Aさんに関する資料は、以下のとおりである。

〈Aさんに関する資料〉

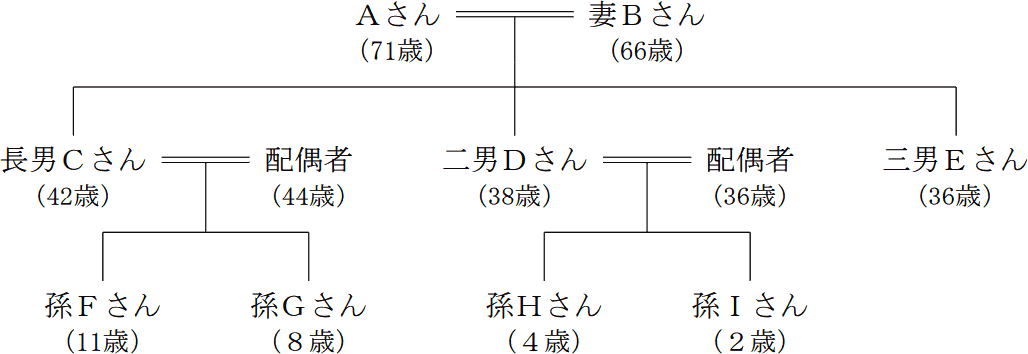

- Aさんの親族関係図

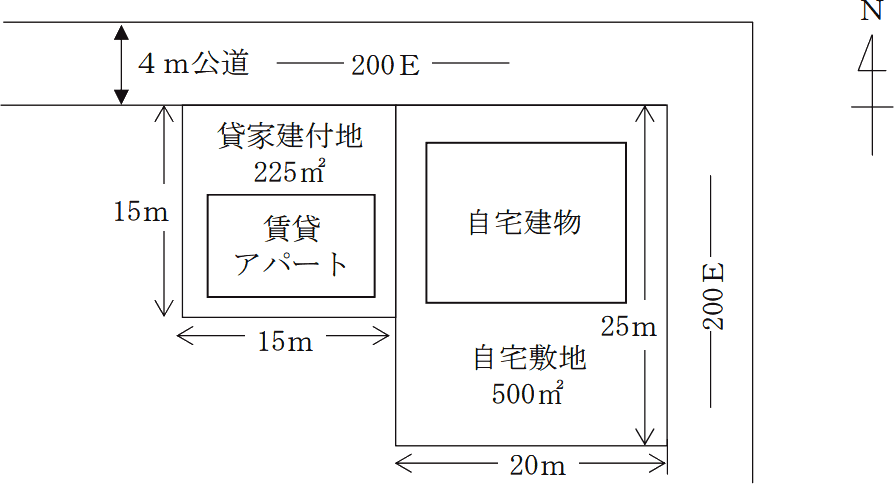

- Aさんが所有する自宅敷地、貸家建付地の概要

- Aさんが所有する財産(相続税評価額)

- 現預金

- 1億4,500万円

- 上場株式

- 1億3,000万円

- 自宅建物

- 2,500万円

- 自宅敷地

- □□□万円

- 賃貸アパート

- 2,000万円

- 貸家建付地

- □□□万円

- Aさんが加入している生命保険の契約内容

- 保険の種類

- 終身保険

- 契約年月

- 1995年4月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 5,000万円

- 長男Cさんは、Aさんからの贈与について、贈与税を納付しており、贈与税の非課税措置の適用を受けていない。

- 自宅敷地は500㎡の長方形の土地であり、貸家建付地は225㎡の正方形の土地である。

- 自宅敷地および貸家建付地は、市街化区域内の普通住宅地区に所在し、地積規模の大きな宅地に該当しない。

- 賃貸アパートの借家権割合は30%、賃貸割合は100%とする。

- 問題の性質上、明らかにできない部分は「□□□」で示してある。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

遺言および贈与税の非課税措置に関する以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

- 〈遺言〉

「民法に定める自筆証書遺言、公正証書遺言、秘密証書遺言のうち、公正証書遺言は、証人(①)人以上の立会いのもと、遺言者が遺言の趣旨を公証人に口授し、公証人がこれを筆記して作成します。自筆証書遺言は、遺言者が、原則としてその全文、日付および氏名を自書し、これに押印して作成します。自筆証書遺言には、自筆証書遺言書保管制度があり、同制度により(②)に保管された自筆証書遺言については、遺言者の相続開始時に(③)における検認の手続が不要になります。

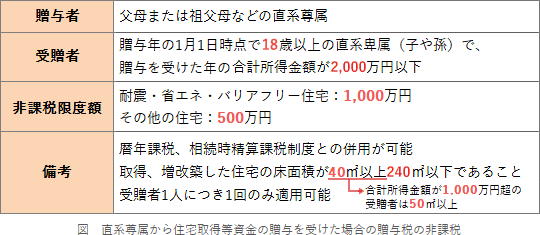

公正証書遺言では、遺言書の作成時に、正本1通と謄本1通の交付を受けるのが通常であり、これを利用して遺言執行を行うので、遺言者の死後に、改めて遺言書の謄本を請求する必要はありません。一方、自筆証書遺言書保管制度では、(②)で保管された自筆証書遺言について、写しは手元に残りません。遺言者の相続開始後に、相続人等が、一定の書類を添付して(④)証明書の交付請求をし、交付を受けた(④)証明書を用いて遺言執行を行います」 - 〈直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税〉

「贈与により取得した住宅取得等資金について、取得する住宅用家屋の構造に応じて贈与税が非課税となります。この特例による非課税限度額は、2025年5月に住宅用家屋を新築した場合、受贈者ごとに、住宅取得等資金を充てて新築した住宅用家屋が一定の省エネ等住宅であるときは(⑤)万円、省エネ等住宅以外であるときは□□□万円となります。

この特例の適用を受けるためには、受贈者は、贈与を受けた年の1月1日において18歳以上であり、贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下でなければなりません。また、受贈者が取得する住宅用家屋は、受贈者の居住の用に供する家屋で、床面積は(⑥)㎡以下等の要件を満たさなければなりません」

| ①人 |

| ② |

| ③ |

| ④証明書 |

| ⑤万円 |

| ⑥㎡ |

広告

広告

正解

| ① 2(人) |

| ② 法務局 |

| ③ 家庭裁判所 |

| ④ 遺言書情報(証明書) |

| ⑤ 1,000(万円) |

| ⑥ 240(㎡) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

公正証書遺言の作成には、証人2人以上の立会いが必要です。この証人には、未成年者のほか、推定相続人・受遺者およびその配偶者・直系血族である人はなることができません。

よって、正解は2(人)となります。

〔②について〕

自筆証書遺言書保管制度は、自筆証書遺言の原本とデータを法務局(遺言書保管所)で安全に保管する制度です(原本は遺言者の死亡後50年、画像データは同150年)。保管する法務局は、❶遺言者の住所地、❷遺言者の本籍地、❸遺言者の所有する不動産の所在地を管轄する法務局のいずれかを選ぶことができます。

よって、正解は法務局となります(遺言書保管所でも可)。

〔③について〕

自筆証書遺言・秘密証書遺言の検認を行うのは家庭裁判所です。自筆証書遺言は相続開始後、家庭裁判所に検認を申請しなければならないのが原則ですが、法務局で保管された遺言は、偽造や変造のおそれがないため検認手続きが不要とされています。

よって、正解は家庭裁判所となります。

〔④について〕

自筆証書遺言書保管制度では、法務局の職員が遺言書の法定要件を満たしているかを確認した後、遺言書の原本とデータが法務局で保管されます。相続開始前に他の者に見られるのを防ぐために遺言書の写しは交付されず、保管請求者には代わりに保管証が発行されます。法務局にて保管されている遺言書を閲覧等できるのは、遺言者本人に限られています。

遺言者の死亡後も、相続人に原本が返されるわけではなく、相続人は法務局に、❶遺言書保管事実証明書の請求、❷遺言書情報証明書の請求、❸遺言書の閲覧請求などを行って遺言内容を知ることになります。遺言の執行に使えるのは、遺言内容を表示した遺言書情報証明書です。

〔⑤について〕

住宅取得等資金の贈与の特例における非課税限度額は、取得する住宅が省エネ住宅等である場合は1,000万円、それ以外の住宅では500万円となっています。

よって、正解は1,000(万円)となります。

〔⑥について〕

住宅取得等資金の贈与の特例では、贈与を受ける年の受贈者の合計所得金額が2,000万円以下であることが要件となっています。取得する住宅は、50㎡(受贈者の所得が1,000万円以下であれば40㎡)以上240㎡以下でなくてはなりません。

よって、正解は240(㎡)となります。

公正証書遺言の作成には、証人2人以上の立会いが必要です。この証人には、未成年者のほか、推定相続人・受遺者およびその配偶者・直系血族である人はなることができません。

よって、正解は2(人)となります。

〔②について〕

自筆証書遺言書保管制度は、自筆証書遺言の原本とデータを法務局(遺言書保管所)で安全に保管する制度です(原本は遺言者の死亡後50年、画像データは同150年)。保管する法務局は、❶遺言者の住所地、❷遺言者の本籍地、❸遺言者の所有する不動産の所在地を管轄する法務局のいずれかを選ぶことができます。

よって、正解は法務局となります(遺言書保管所でも可)。

〔③について〕

自筆証書遺言・秘密証書遺言の検認を行うのは家庭裁判所です。自筆証書遺言は相続開始後、家庭裁判所に検認を申請しなければならないのが原則ですが、法務局で保管された遺言は、偽造や変造のおそれがないため検認手続きが不要とされています。

よって、正解は家庭裁判所となります。

〔④について〕

自筆証書遺言書保管制度では、法務局の職員が遺言書の法定要件を満たしているかを確認した後、遺言書の原本とデータが法務局で保管されます。相続開始前に他の者に見られるのを防ぐために遺言書の写しは交付されず、保管請求者には代わりに保管証が発行されます。法務局にて保管されている遺言書を閲覧等できるのは、遺言者本人に限られています。

遺言者の死亡後も、相続人に原本が返されるわけではなく、相続人は法務局に、❶遺言書保管事実証明書の請求、❷遺言書情報証明書の請求、❸遺言書の閲覧請求などを行って遺言内容を知ることになります。遺言の執行に使えるのは、遺言内容を表示した遺言書情報証明書です。

- 遺言書保管事実証明書

- 遺言書が預けられている・いないことの証明書

- 遺言書情報証明書

- 目録を含む遺言書の内容を画像データを表示した証明書

〔⑤について〕

住宅取得等資金の贈与の特例における非課税限度額は、取得する住宅が省エネ住宅等である場合は1,000万円、それ以外の住宅では500万円となっています。

よって、正解は1,000(万円)となります。

〔⑥について〕

住宅取得等資金の贈与の特例では、贈与を受ける年の受贈者の合計所得金額が2,000万円以下であることが要件となっています。取得する住宅は、50㎡(受贈者の所得が1,000万円以下であれば40㎡)以上240㎡以下でなくてはなりません。

よって、正解は240(㎡)となります。

広告

広告