FP1級 2025年9月 応用編 問58

Aさん(45歳)は、2025年8月に22年5カ月勤めた商社を退職し、個人で輸入雑貨小売店を開業した。在職中から開業準備を進めるにあたって、店舗となる建物の近くに引っ越すことにしたAさんは、父から借り受けた土地の上に自宅を新築しており、2025年6月に完成した後、同月中に入居している。なお、建築資金には、自己資金と銀行から借り入れた住宅ローンを充当している。

また、Aさんは、2025年中に父の経営する会社の株式(非上場株式)の配当金を受け取っており、この配当金について総合課税により配当控除の適用を受ける予定である。

Aさんの家族、2025年分の収入等および新築した住宅に関する資料は、以下のとおりである。なお、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Ⅰ.事業所得に関する事項

配当金額:70万円(源泉所得税控除前)

給与収入の金額:1,030万円

Ⅳ.退職所得に関する事項

退職手当等の収入金額:1,800万円

勤続期間:22年5カ月

〈Aさんが新築した自宅(家屋)に関する資料〉

また、Aさんは、2025年中に父の経営する会社の株式(非上場株式)の配当金を受け取っており、この配当金について総合課税により配当控除の適用を受ける予定である。

Aさんの家族、2025年分の収入等および新築した住宅に関する資料は、以下のとおりである。なお、棚卸資産の評価方法について、納税地の所轄税務署長に税務上の届出はしていない。

〈Aさんとその家族に関する資料〉

- Aさん(45歳)

- 白色申告者

- 妻Bさん(43歳)

- 会社員。2025年中に給与収入600万円を得ている。

- 長女Cさん(17歳)

- 高校生。2025年中の収入はない。

〈Aさんの2025年分の収入等に関する資料〉

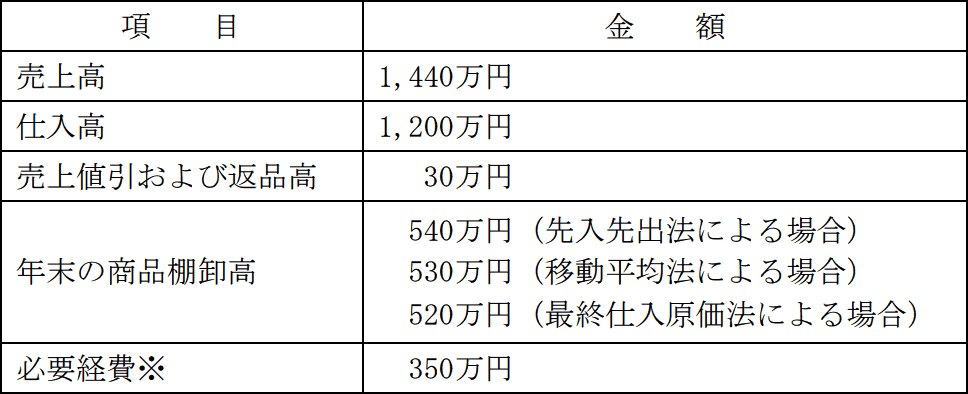

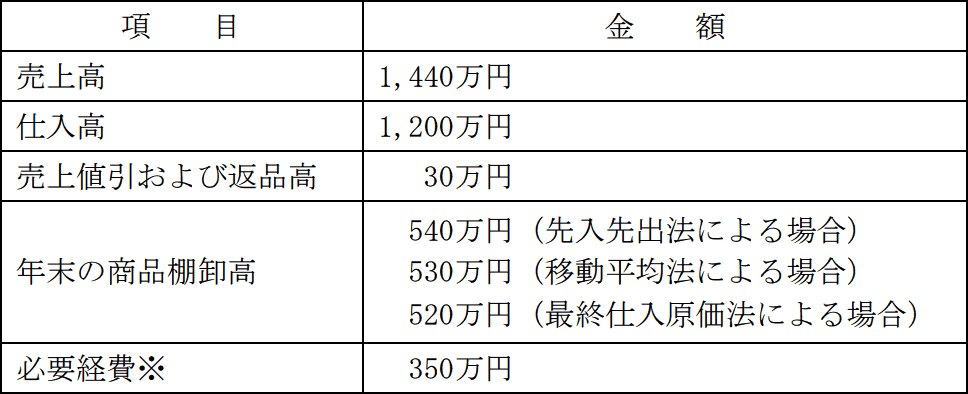

Ⅰ.事業所得に関する事項

- 上記の必要経費は税務上適正に計上されている。なお、当該必要経費には、売上原価は含まれていない。

配当金額:70万円(源泉所得税控除前)

- その支払の際に、所定の所得税および復興特別所得税が源泉徴収されている。

- 当該非上場株式を取得するための負債の利子はない。

給与収入の金額:1,030万円

Ⅳ.退職所得に関する事項

退職手当等の収入金額:1,800万円

勤続期間:22年5カ月

- Aさんは支払者に「退職所得の受給に関する申告書」を提出している。

〈Aさんが新築した自宅(家屋)に関する資料〉

- 新築代金

- 2,800万円

- 建物

- 2階建て木造住宅、総床面積は150㎡(各階75㎡)

- 資金調達方法

- 自己資金760万円、住宅ローン2,040万円

- 住宅ローン

- 2025年12月末の借入金残高2,000万円、返済期間20年

- 留意点

- 当該住宅は、認定長期優良住宅に該当する。また、住宅借入金等特別控除の適用要件は、すべて満たしている。

- 妻Bさんおよび長女Cさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問58

《設例》の〈Aさんの2025年分の収入等に関する資料〉に基づいて、Aさんの2025年分の所得税における次の①~③をそれぞれ求めなさい。〔計算過程〕を示し、〈答〉は円単位とすること。なお、③の計算上、Aさんが所得金額調整控除の適用対象者に該当している場合、所得金額調整控除額を控除すること。

- 退職所得の金額

- 事業所得の金額

- 総所得金額

| ①円 |

| ②円 |

| ③円 |

広告

広告

正解

| ① 3,950,000(円) 8,000,000円+700,000円×(23年-20年)=10,100,000円 (18,000,000円-10,100,000円)×12=3,950,000円 |

| ② 3,800,000(円) 12,000,000円-5,200,000円=6,800,000円 14,400,000円-300,000円-(6,800,000円+3,500,000円)=3,800,000円 |

| ③ 12,700,000(円) 10,300,000円-1,950,000円-150,000円=8,200,000円

3,800,000円+700,000円+8,200,000円=12,700,000円 |

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

〔①について〕

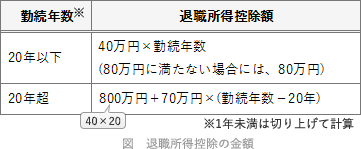

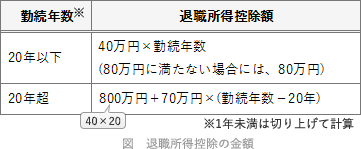

退職所得の金額は「(退職収入ー退職所得控除額)×1/2」で求めます。この式中の退職所得控除額は、勤続年数20年以下か20年超で計算方法が変わります。 Aさんの勤続年数は22年5カ月ですので切り上げて23年で計算します。

Aさんの勤続年数は22年5カ月ですので切り上げて23年で計算します。

退職所得控除額 800万円+70万円×(23年-20年)=1,010万円

退職所得の金額 (1,800万円-1,010万円)×1/2=395万円

よって、正解は3,950,000(円)となります。

〔②について〕

事業所得の金額は、1年間の事業所得に係る総収入金額から必要経費を控除して計算します。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できるので、

1,440万円-30万円=1,410万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

350万円+680万円=1,030万円 … (2)

(1)~(2)より、事業所得の金額は、

1,410万円-1,030万円=380万円

よって、正解は3,800,000(円)となります。

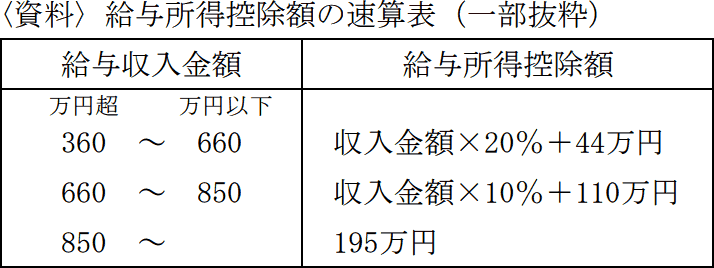

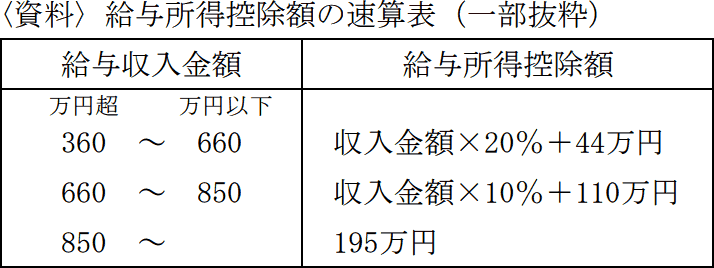

〔③について〕

総所得金額は、事業所得・給与所得・配当所得の金額の合計です。退職所得は分離課税のため、総所得金額には算入しません。

【事業所得】

②より、380万円

【給与所得】

給与収入の金額は1,030万円なので、<資料>より給与所得控除額は195万円です。さらに、Aさんは給与収入850万円超かつ23歳未満の扶養親族を有しているため、所得金額調整控除(子ども等)の計算も必要になります(給与所得から控除)。所得金額調整控除(子ども等)は「給与収入額-850万円×10%(上限15万円)」の式で計算します。Aさんの給与収入は1,000万円以上なので、上限の15万円となります。

給与所得の金額は、給与収入金額から上記2つの控除額を差し引いて、

給与所得 1,030万円-195万円-15万円=820万円

【配当所得】

非上場株式の配当所得は、総合課税の対象です。配当所得の金額は「配当額-負債の利子」で算出しますが、負債利子の額はないため70万円全額が加算対象です。

以上より、総所得金額は3つの所得を合計した「380万円+820万円+70万円=1,270万円」となります。

よって、正解は12,700,000(円)です。

退職所得の金額は「(退職収入ー退職所得控除額)×1/2」で求めます。この式中の退職所得控除額は、勤続年数20年以下か20年超で計算方法が変わります。

退職所得控除額 800万円+70万円×(23年-20年)=1,010万円

退職所得の金額 (1,800万円-1,010万円)×1/2=395万円

よって、正解は3,950,000(円)となります。

〔②について〕

事業所得の金額は、1年間の事業所得に係る総収入金額から必要経費を控除して計算します。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できるので、

1,440万円-30万円=1,410万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

- 資料Ⅰ中に記載されている必要経費

350万円 - 売上原価

年初の商品棚卸高+年間の仕入高-年末の商品棚卸高で求めます。年末の商品棚卸高については、設例に"棚卸資産の評価方法について届出はしていない"とあるので、原則的評価方法である最終仕入原価法による評価額を使います。

0円+1,200万円-520万円=680万円

350万円+680万円=1,030万円 … (2)

(1)~(2)より、事業所得の金額は、

1,410万円-1,030万円=380万円

よって、正解は3,800,000(円)となります。

〔③について〕

総所得金額は、事業所得・給与所得・配当所得の金額の合計です。退職所得は分離課税のため、総所得金額には算入しません。

【事業所得】

②より、380万円

【給与所得】

給与収入の金額は1,030万円なので、<資料>より給与所得控除額は195万円です。さらに、Aさんは給与収入850万円超かつ23歳未満の扶養親族を有しているため、所得金額調整控除(子ども等)の計算も必要になります(給与所得から控除)。所得金額調整控除(子ども等)は「給与収入額-850万円×10%(上限15万円)」の式で計算します。Aさんの給与収入は1,000万円以上なので、上限の15万円となります。

給与所得の金額は、給与収入金額から上記2つの控除額を差し引いて、

給与所得 1,030万円-195万円-15万円=820万円

【配当所得】

非上場株式の配当所得は、総合課税の対象です。配当所得の金額は「配当額-負債の利子」で算出しますが、負債利子の額はないため70万円全額が加算対象です。

以上より、総所得金額は3つの所得を合計した「380万円+820万円+70万円=1,270万円」となります。

よって、正解は12,700,000(円)です。

広告

広告