FP1級 2025年9月 応用編 問64

個人で不動産賃貸業を営むAさん(75歳)は、自宅で妻Bさん(70歳)と2人で暮らしている。Aさんは、所有する不動産について、自宅は妻Bさんに、賃貸マンション甲・乙は不動産業を手伝ってくれている長男Cさん(45歳)に相続させたいと考えている。一方、現預金については、昨年、妻Bさんとともに長女Dさん(42歳)に対してマンションの購入資金を贈与していることも考慮しつつ、各人の相続税の納税額を踏まえて相続させることや、孫への教育資金の贈与も検討している。

Aさんに関する資料および長女Dさんへの贈与に関する資料は、以下のとおりである。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

〈Aさんに関する資料〉

〈長女Dさんへの贈与に関する資料〉

長女Dさんは、2024年4月に、住宅取得資金として、Aさんから現金4,000万円、妻Bさんから現金3,000万円の贈与を受けてマンションを購入し、同年中に入居した。当該マンションは、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)における省エネ等住宅に該当する。長女Dさんは、Aさんから贈与を受けた住宅取得資金について、非課税限度額まで本特例の適用を受けるとともに、Aさんと妻Bさんから受けたいずれの贈与についても、初めて相続時精算課税の適用を受け、納期限までに所定の贈与税額を納付した。

なお、長女Dさんは、Aさんから受けた住宅取得資金の贈与について本特例の適用を受ける前に、本特例の適用を受けたことはない。

Aさんに関する資料および長女Dさんへの贈与に関する資料は、以下のとおりである。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

〈Aさんに関する資料〉

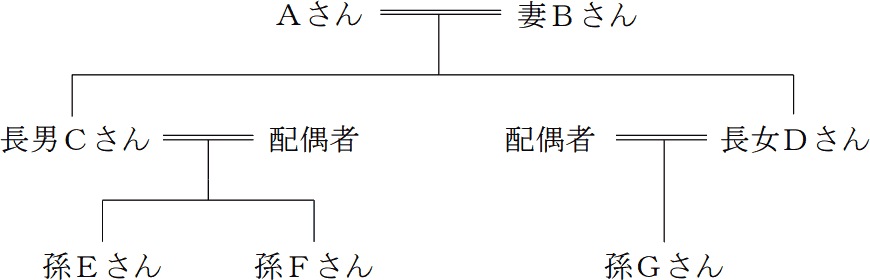

- Aさんの親族関係図

- Aさんが所有する主な財産(相続税評価額)

- 現預金:1億6,000万円

- 自宅

建物:1,000万円

敷地(231㎡):4,000万円 - 賃貸マンション甲

建物:2,000万円

敷地(410㎡):□□□円 - 賃貸マンション乙

建物:2,500万円

敷地(540㎡):□□□円

- 自宅および賃貸マンション甲・乙の敷地は、「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額である。

- 賃貸マンション甲・乙の敷地に関する資料

- 賃貸マンション甲

宅地面積:410㎡、自用地価額:8,000万円、借地権割合:60%、借家権割合:30%、賃貸割合:100% - 賃貸マンション乙

宅地面積:540㎡、自用地価額:1億800万円、借地権割合:70%、借家権割合:30%、賃貸割合:100%

- 賃貸マンション甲

〈長女Dさんへの贈与に関する資料〉

長女Dさんは、2024年4月に、住宅取得資金として、Aさんから現金4,000万円、妻Bさんから現金3,000万円の贈与を受けてマンションを購入し、同年中に入居した。当該マンションは、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)における省エネ等住宅に該当する。長女Dさんは、Aさんから贈与を受けた住宅取得資金について、非課税限度額まで本特例の適用を受けるとともに、Aさんと妻Bさんから受けたいずれの贈与についても、初めて相続時精算課税の適用を受け、納期限までに所定の贈与税額を納付した。

なお、長女Dさんは、Aさんから受けた住宅取得資金の贈与について本特例の適用を受ける前に、本特例の適用を受けたことはない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

仮に、Aさんが現時点(2025年9月14日)において死亡し、長女Dさんに係る相続税の課税価格が1億2,000万円、相続税の課税価格の合計額が4億円である場合、次の①および②に答えなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。

- 相続税の総額はいくらか。

- 長女Dさんの納付すべき相続税額はいくらか。

| ①万円 |

| ②万円 |

広告

広告

正解

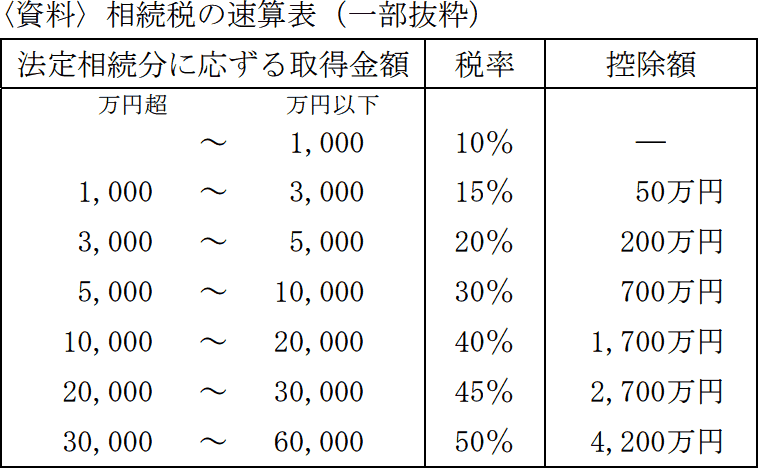

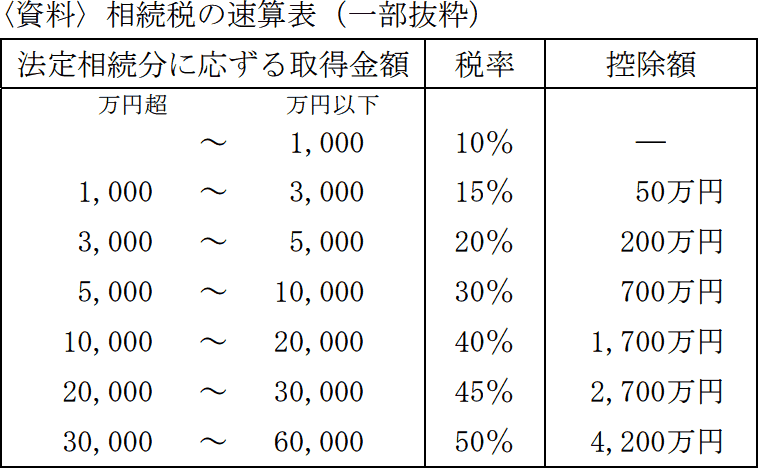

| ① 9,220(万円) 3,000万円+(600万円×3人)=4,800万円 4億円-4,800万円=3億5,200万円 3億5,200万円×12×40%-1,700万円=5,340万円 3億5,200万円×14×30%-700万円=1,940万円 3億5,200万円×14×30%-700万円=1,940万円 5,340万円+1,940万円+1,940万円=9,220万円 |

| ② 2,677(万円) 4,000万円-1,000万円=3,000万円

110万円×3,000万円3,000万円+3,000万円=55万円 3,000万円-55万円-2,500万円=445万円 445万円×20%=89万円 9,220万円×1億2,000万円4億円-89万円=2,677万円 |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

相続税の総額を求める手順は次のとおりです。

この3人が法定相続人であるとき、各人の法定相続分は以下のようになります。

4億円-4,800万円=3億5,200万円

この課税遺産総額を法定相続分に従って配分します。

5,340万円+1,940万円×2人+400万円=9,220万円

よって、正解は9,220(万円)です。

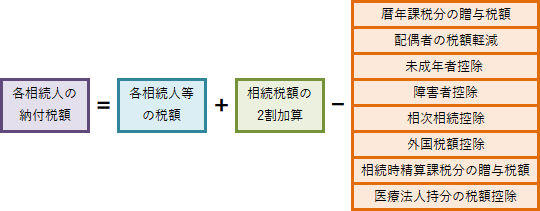

〔②について〕

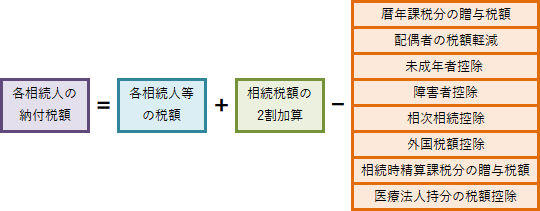

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は4億円、長女Dに係る相続税の課税価格は1億2,000万円なので、長女Dの相続税額は、

9,220万円×1億2,000万円4億円=2,766万円

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。 上記のうち長女Dに関係するのは「相続時精算課税分の贈与税控額除」です。長女Dは、住宅取得資金についてAさんと妻Bから贈与を受け、次の額について相続時精算課税の適用を受けています。

上記のうち長女Dに関係するのは「相続時精算課税分の贈与税控額除」です。長女Dは、住宅取得資金についてAさんと妻Bから贈与を受け、次の額について相続時精算課税の適用を受けています。

相続時精算課税の非課税限度額は、特定贈与者ごとに2,500万円です。2024年1月1日以降に行われた贈与の場合、相続時精算課税にも受贈者ごとに年110万円の基礎控除があります。本問のように複数の特定贈与者から贈与を受けた場合、110万円を贈与税の課税価格に応じて按分する形になります。

この額は「相続時精算課税分の贈与税控額除」として、その人の相続税額から控除されます。したがって、この89万円を控除した額が長女Dの納付すべき相続税額となります。

2,766万円-89万円=2,677万円

よって、正解は2,677(万円)です。

相続税の総額を求める手順は次のとおりです。

- 相続税法上の法定相続人となるべき人、その法定相続人による法定相続分を考える

- 相続税の課税価格の合計額から遺産に係る基礎控除額を差し引いて、課税遺産総額を求める

- 課税遺産総額を法定相続分で各人に配分する

- 各人の取得金額を速算表に当てはめて、法定相続分に応ずる税額を計算する

- 全員分の税額を計算して、相続税の税額とする

この3人が法定相続人であるとき、各人の法定相続分は以下のようになります。

- 妻B … 1/2

- 長男C・長女D … 各1/2×1/2=1/4

4億円-4,800万円=3億5,200万円

この課税遺産総額を法定相続分に従って配分します。

- 妻B … 3億5,200万円×1/2=1億7,600万円

- 長男C・長女D … 各3億5,200万円×1/4=8,800万円

- 妻B … 1億7,600万円×40%-1,700万円=5,340万円

- 長男C・長女D … 各8,800万円×30%-700万円=1,940万円

5,340万円+1,940万円×2人+400万円=9,220万円

よって、正解は9,220(万円)です。

〔②について〕

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は4億円、長女Dに係る相続税の課税価格は1億2,000万円なので、長女Dの相続税額は、

9,220万円×1億2,000万円4億円=2,766万円

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。

- Aさんからの贈与4,000万円のうち、住宅取得資金の贈与特例適用後の金額

- 妻Bさんからの贈与3,000万円

相続時精算課税の非課税限度額は、特定贈与者ごとに2,500万円です。2024年1月1日以降に行われた贈与の場合、相続時精算課税にも受贈者ごとに年110万円の基礎控除があります。本問のように複数の特定贈与者から贈与を受けた場合、110万円を贈与税の課税価格に応じて按分する形になります。

- Aさん - 贈与税の課税価格 3,000万円

- 妻Bさん - 贈与税の課税価格 3,000万円

- Aさんからの贈与に係る基礎控除額

110万円×3,000万円3,000万円+3,000万円=55万円

この額は「相続時精算課税分の贈与税控額除」として、その人の相続税額から控除されます。したがって、この89万円を控除した額が長女Dの納付すべき相続税額となります。

2,766万円-89万円=2,677万円

よって、正解は2,677(万円)です。

広告

広告