FP1級 2025年9月 応用編 問65

個人で不動産賃貸業を営むAさん(75歳)は、自宅で妻Bさん(70歳)と2人で暮らしている。Aさんは、所有する不動産について、自宅は妻Bさんに、賃貸マンション甲・乙は不動産業を手伝ってくれている長男Cさん(45歳)に相続させたいと考えている。一方、現預金については、昨年、妻Bさんとともに長女Dさん(42歳)に対してマンションの購入資金を贈与していることも考慮しつつ、各人の相続税の納税額を踏まえて相続させることや、孫への教育資金の贈与も検討している。

Aさんに関する資料および長女Dさんへの贈与に関する資料は、以下のとおりである。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

〈Aさんに関する資料〉

〈長女Dさんへの贈与に関する資料〉

長女Dさんは、2024年4月に、住宅取得資金として、Aさんから現金4,000万円、妻Bさんから現金3,000万円の贈与を受けてマンションを購入し、同年中に入居した。当該マンションは、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)における省エネ等住宅に該当する。長女Dさんは、Aさんから贈与を受けた住宅取得資金について、非課税限度額まで本特例の適用を受けるとともに、Aさんと妻Bさんから受けたいずれの贈与についても、初めて相続時精算課税の適用を受け、納期限までに所定の贈与税額を納付した。

なお、長女Dさんは、Aさんから受けた住宅取得資金の贈与について本特例の適用を受ける前に、本特例の適用を受けたことはない。

Aさんに関する資料および長女Dさんへの贈与に関する資料は、以下のとおりである。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

〈Aさんに関する資料〉

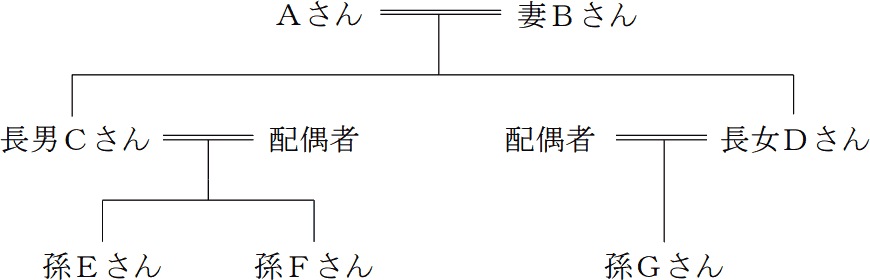

- Aさんの親族関係図

- Aさんが所有する主な財産(相続税評価額)

- 現預金:1億6,000万円

- 自宅

建物:1,000万円

敷地(231㎡):4,000万円 - 賃貸マンション甲

建物:2,000万円

敷地(410㎡):□□□円 - 賃貸マンション乙

建物:2,500万円

敷地(540㎡):□□□円

- 自宅および賃貸マンション甲・乙の敷地は、「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額である。

- 賃貸マンション甲・乙の敷地に関する資料

- 賃貸マンション甲

宅地面積:410㎡、自用地価額:8,000万円、借地権割合:60%、借家権割合:30%、賃貸割合:100% - 賃貸マンション乙

宅地面積:540㎡、自用地価額:1億800万円、借地権割合:70%、借家権割合:30%、賃貸割合:100%

- 賃貸マンション甲

〈長女Dさんへの贈与に関する資料〉

長女Dさんは、2024年4月に、住宅取得資金として、Aさんから現金4,000万円、妻Bさんから現金3,000万円の贈与を受けてマンションを購入し、同年中に入居した。当該マンションは、「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税」(以下、「本特例」という)における省エネ等住宅に該当する。長女Dさんは、Aさんから贈与を受けた住宅取得資金について、非課税限度額まで本特例の適用を受けるとともに、Aさんと妻Bさんから受けたいずれの贈与についても、初めて相続時精算課税の適用を受け、納期限までに所定の贈与税額を納付した。

なお、長女Dさんは、Aさんから受けた住宅取得資金の贈与について本特例の適用を受ける前に、本特例の適用を受けたことはない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

法定相続情報証明制度および教育資金の贈与に係る贈与税の非課税措置に関する以下の文章の空欄①~⑦に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈法定相続情報証明制度〉

「法定相続情報証明制度は、相続人が、被相続人の相続関係を表した図である(①)を、被相続人の出生から死亡までの戸籍謄本等とともに登記所に提出して申出を行うことにより、登記官が(①)に記載された相続関係の内容と戸籍謄本等の内容とが合致していることを確認し、認証文を付したその写しを交付する制度です。

(①)の写しは、被相続人の戸籍謄本等の代わりとして相続登記や未支給年金の請求手続等に利用することができます。なお、相続登記の申請においては、原則として、登記申請書に法定相続情報番号を記載することにより、その写しの添付を省略することができます。

(①)は、登記所において、当初の申出日の翌年から起算して(②)年間保存されるため、申出人となった相続人は、この間にその写しの再交付を受けることもできます」 - 〈直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税〉

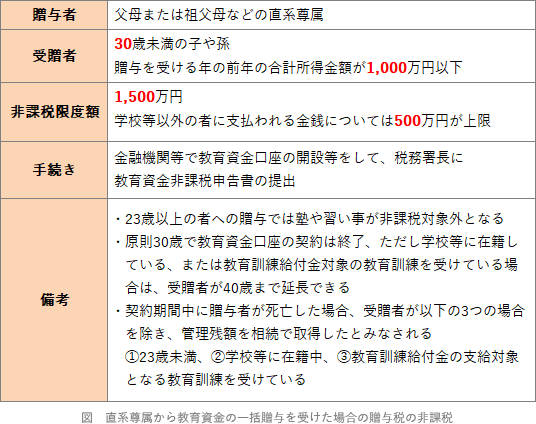

「『直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税』(以下、『本特例』という)は、(③)歳未満の者(受贈者)が、その直系尊属(贈与者)と金融機関等との間の教育資金管理契約に基づき、贈与者から信託受益権を取得した場合や書面による贈与により取得した金銭を銀行等に預入した場合等に、その信託受益権等の価額のうち、最高で(④)万円までの金額に相当する部分の価額について贈与税が非課税となる制度です。ただし、信託受益権等を取得した日の属する年の前年分の受贈者の所得税に係る合計所得金額が(⑤)万円を超える場合は、本特例の適用を受けることができません。

2025年中に贈与者から信託受益権を取得し、本特例の適用を受けた場合において、その後、教育資金管理契約の終了日までに贈与者が死亡したときは、原則として、その死亡日における非課税拠出額から教育資金支出額を控除した残額(管理残額)を、贈与者から相続等により取得したものとみなされます。ただし、その死亡日において、受贈者が(⑥)歳未満である場合や学校等に在学している場合、一定の教育訓練を受けている場合は、贈与者に係る相続税の課税価格の合計額(管理残額を加算する前の相続税の課税価格の合計額)が(⑦)円以下であれば、管理残額を相続等により取得したものとはみなされません。

教育資金管理契約は、受贈者が(③)歳に達したこと(学校等に在学している場合または教育訓練を受けている場合を除く)や受贈者が死亡したこと等の事由により終了します」

| ① |

| ②年間 |

| ③歳 |

| ④万円 |

| ⑤万円 |

| ⑥歳 |

| ⑦円 |

広告

広告

正解

| ① 法定相続情報一覧図 |

| ② 5(年間) |

| ③ 30(歳) |

| ④ 1,500(万円) |

| ⑤ 1,000(万円) |

| ⑥ 23(歳) |

| ⑦ 5億(円) |

分野

科目:F.相続・事業承継細目:3.相続と法律

解説

〔①について〕

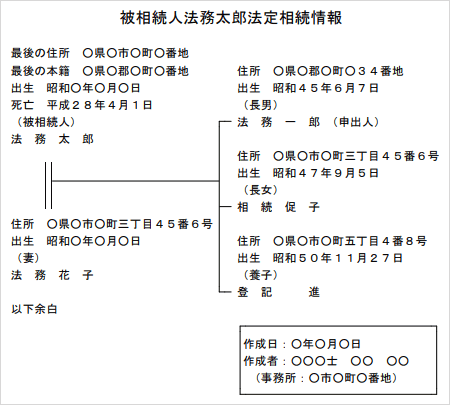

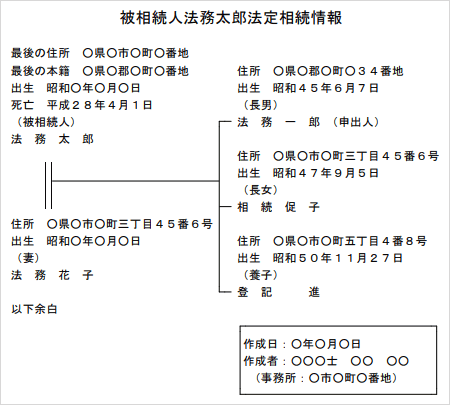

法定相続情報証明制度は、相続開始後に、相続人が相続関係を一覧に表した図(法定相続情報一覧図)とともに、戸除籍謄本等の束(故人の出生から死亡までの戸籍記録)を登記所に提出し、一覧図の内容が法定相続情報と合致していることを登記官が確認した上で、認証文付きの法定相続情報一覧図の写しを交付する制度です(利用料は無料)。一覧図の写しは、各種相続手続に求められる戸除籍謄本等の束の代わりに使用することができます。

本制度において登記官が認証文を付す法定相続情報一覧図は、次の情報を記載した図であり、申出人側で作成する必要があります。 〔②について〕

〔②について〕

申出人が提出した法定相続情報一覧図は、作成の年の翌年から5年間、登記所で保存されます。その間は何回でも法定相続情報一覧図の写しの再交付を申し出ることができます。

よって、正解は5(年間)となります。

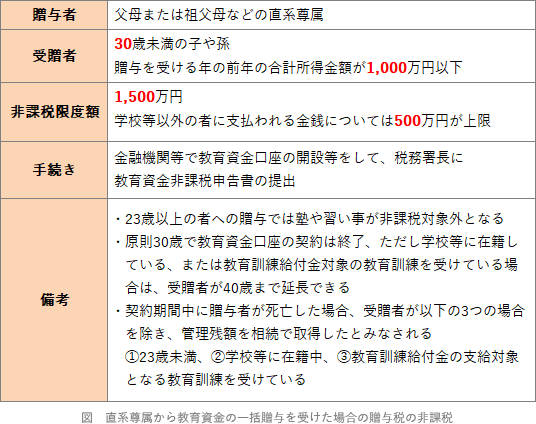

〔③、④、⑤について〕

教育資金の一括贈与の特例は、直系尊属が信託会社との間で教育資金管理契約を締結し、30歳未満の子や孫に対して教育資金の信託受益権を贈与したときに、最高1,500万円(学校等以外の者に支払われる金銭については500万円が限度)を非課税とする措置です。本特例の適用を受ける受贈者は、前年の合計所得金額が1,000万円以下でなければなりません。

よって、③は30(歳)、④は1,500(万円)、⑤は1,000(万円)が正解となります。

〔⑥、⑦について〕

教育資金管理契約の終了日までに贈与者が死亡した場合でも、①受贈者が23歳未満である、②学校等に在学している、③教育訓練給付金対象の教育訓練を受けている場合には、管理残額(非課税拠出額から教育資金支出額を控除した残額)を相続税の課税価格に含める必要はないのが原則です。

ただし、2023年1月以降に教育資金口座が設定されたものについては、その贈与者の死亡に係る相続税の課税価格の合計額が5億円を超えるときは、①~③に該当する場合であっても、管理残額は相続によって取得したとみなされます。

よって、⑥は23(歳)、⑦は5億(円)が正解となります。

法定相続情報証明制度は、相続開始後に、相続人が相続関係を一覧に表した図(法定相続情報一覧図)とともに、戸除籍謄本等の束(故人の出生から死亡までの戸籍記録)を登記所に提出し、一覧図の内容が法定相続情報と合致していることを登記官が確認した上で、認証文付きの法定相続情報一覧図の写しを交付する制度です(利用料は無料)。一覧図の写しは、各種相続手続に求められる戸除籍謄本等の束の代わりに使用することができます。

本制度において登記官が認証文を付す法定相続情報一覧図は、次の情報を記載した図であり、申出人側で作成する必要があります。

- 被相続人の氏名、生年月日、最後の住所及び死亡の年月日

- 相続開始時における同順位の相続人の氏名、生年月日、被相続人との続柄

申出人が提出した法定相続情報一覧図は、作成の年の翌年から5年間、登記所で保存されます。その間は何回でも法定相続情報一覧図の写しの再交付を申し出ることができます。

よって、正解は5(年間)となります。

〔③、④、⑤について〕

教育資金の一括贈与の特例は、直系尊属が信託会社との間で教育資金管理契約を締結し、30歳未満の子や孫に対して教育資金の信託受益権を贈与したときに、最高1,500万円(学校等以外の者に支払われる金銭については500万円が限度)を非課税とする措置です。本特例の適用を受ける受贈者は、前年の合計所得金額が1,000万円以下でなければなりません。

よって、③は30(歳)、④は1,500(万円)、⑤は1,000(万円)が正解となります。

〔⑥、⑦について〕

教育資金管理契約の終了日までに贈与者が死亡した場合でも、①受贈者が23歳未満である、②学校等に在学している、③教育訓練給付金対象の教育訓練を受けている場合には、管理残額(非課税拠出額から教育資金支出額を控除した残額)を相続税の課税価格に含める必要はないのが原則です。

ただし、2023年1月以降に教育資金口座が設定されたものについては、その贈与者の死亡に係る相続税の課税価格の合計額が5億円を超えるときは、①~③に該当する場合であっても、管理残額は相続によって取得したとみなされます。

よって、⑥は23(歳)、⑦は5億(円)が正解となります。

広告

広告