FP1級 2026年1月 応用編 問58

Aさん(60歳)は、2025年8月に37年5カ月勤めた会社を定年退職し、昔からの夢であった飲食店を2025年10月1日に開業した。開業前は不安もあったが、ランチタイムの客入りが好調で、上々の滑り出しとなった。

Aさんは、母Cさんの病気の治療に係る入院・通院に伴って支払った医療費等について、医療費控除の適用を受けたいと考えている。また、幼少期を過ごしたⅩ市に対して行ったふるさと納税に係る控除を受けたいと考えている。

Aさんの家族、2025年分の収入等、医療費等およびふるさと納税に関する資料は、以下のとおりである。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

〈Aさんが2025年中に支払った医療費等に関する資料〉

〈ふるさと納税に関する資料〉

Aさんは、2025年中に、自治体のX市に8万円のふるさと納税を行っており、返礼品としてX市内の商店で利用することができる2万円相当の商品券を受け取っている。

Aさんは、母Cさんの病気の治療に係る入院・通院に伴って支払った医療費等について、医療費控除の適用を受けたいと考えている。また、幼少期を過ごしたⅩ市に対して行ったふるさと納税に係る控除を受けたいと考えている。

Aさんの家族、2025年分の収入等、医療費等およびふるさと納税に関する資料は、以下のとおりである。

〈Aさんとその家族に関する資料〉

- Aさん(60歳)

- 白色申告者

- 妻Bさん(55歳)

- 専業主婦。2025年中の収入はない。

- 母Cさん(84歳)

- 2025年中に老齢基礎年金80万円を受け取っている。

〈Aさんの2025年分の収入等に関する資料〉

- 事業所得に関する事項

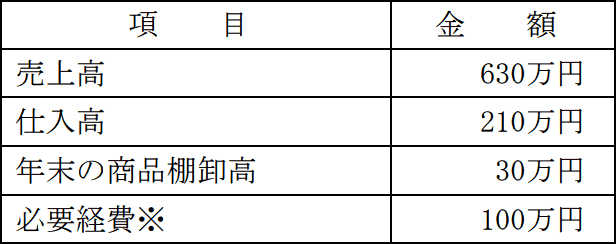

①売上高、仕入高等

- 上記の必要経費は適正に計上されている。なお、当該必要経費には、売上原価および下記②は含まれていない。

- 給与所得に関する事項

給与等の収入金額:860万円 - 退職所得に関する事項

- 退職手当等の収入金額

- 2,500万円

- 勤続期間

- 37年5カ月

- Aさんは支払者に「退職所得の受給に関する申告書」を提出している。

- 年金収入に関する事項

- 確定拠出年金の個人型年金の老齢給付金の年金額:70万円

- 2025年中に支払った掛金の額は14万円である。

- 変額個人年金保険の年金額:40万円(必要経費50万円)

- 契約者(=保険料負担者)はAさんである。

- 確定拠出年金の個人型年金の老齢給付金の年金額:70万円

〈Aさんが2025年中に支払った医療費等に関する資料〉

- 入院用の寝巻きや洗面具などの購入費:1万円

- 入院に伴って病院に支払った費用:28万円

- 母Cさんの希望により個室を使用したために支払った差額ベッド料6万円と入院時に病院から給付された食事に係る食事代1万2,000円を含んだ金額である。

- 入院治療費について、医療保険から入院給付金8万円が支払われている。

- 高額療養費は支給されていない。

- 通院に伴って病院に支払った診察料:3万円

- 通院に伴って支払った自家用車の駐車料金:4,000円

〈ふるさと納税に関する資料〉

Aさんは、2025年中に、自治体のX市に8万円のふるさと納税を行っており、返礼品としてX市内の商店で利用することができる2万円相当の商品券を受け取っている。

- 妻Bさんおよび母Cさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問58

《設例》の〈Aさんの2025年分の収入等に関する資料〉に基づいて、Aさんの2025年分の所得税における次の①~③をそれぞれ求めなさい。〔計算過程〕を示し、〈答〉は円単位とすること。なお、③の計算にあたっては、下記の〈資料〉を用いるものとする。

- 退職所得の金額

- 事業所得の金額

- 雑所得の金額

| ①円 |

| ②円 |

| ③円 |

広告

広告

正解

| ① 2,200,000(円) 8,000,000円+700,000円×(38年-20年)=20,600,000円 (25,000,000円-20,600,000円)×12=2,200,000円 |

| ② 3,389,900(円) 2,100,000円-300,000円=1,800,000円 1,200,000円×0.167×3月12月=50,100円 180,000円÷3=60,000円 6,300,000円-(1,800,000円+1,000,000円+50,100円+60,000円)=3,389,900円 |

| ③ 100,000(円) 700,000円-500,000円+(400,000円-500,000円)=100,000円

|

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

〔①について〕

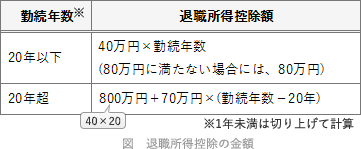

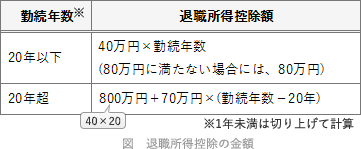

退職所得の金額は「(退職収入ー退職所得控除額)×1/2」で求めます。この式中の退職所得控除額は、勤続年数20年以下か20年超で計算方法が変わります。 Aさんの勤続年数は37年5カ月ですので切り上げて38年で計算します。

Aさんの勤続年数は37年5カ月ですので切り上げて38年で計算します。

退職所得控除額 800万円+70万円×(38年-20年)=2,060万円

退職所得の金額 (2,500万円-2,060万円)×1/2=220万円

よって、正解は2,200,000(円)となります。

〔②について〕

事業所得の金額は、1年間の事業所得に係る総収入金額から必要経費を控除して計算します。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できますが、本問はどれもないので売上高そのままです。

630万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

100万円+180万円+11万100円=2,910,100円 … (2)

(1)~(2)より、事業所得の金額は、

6,300,000円-2,910,100円=3,389,900円

よって、正解は3,389,900(円)となります。

〔③について〕

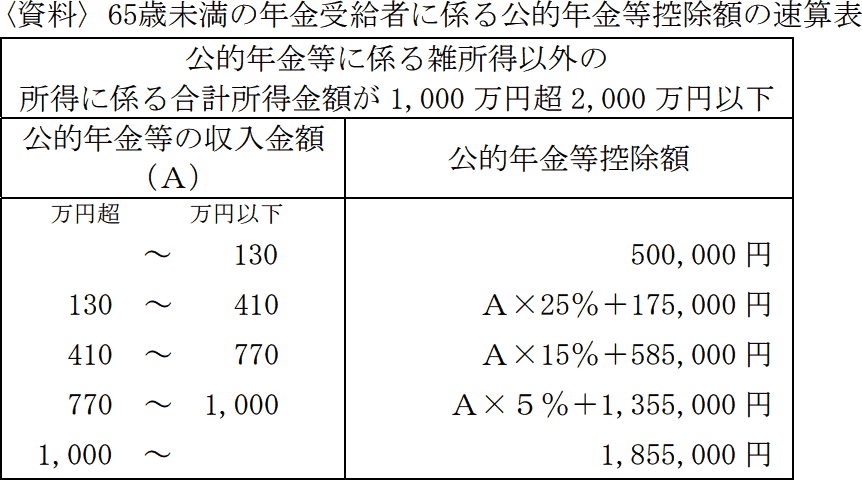

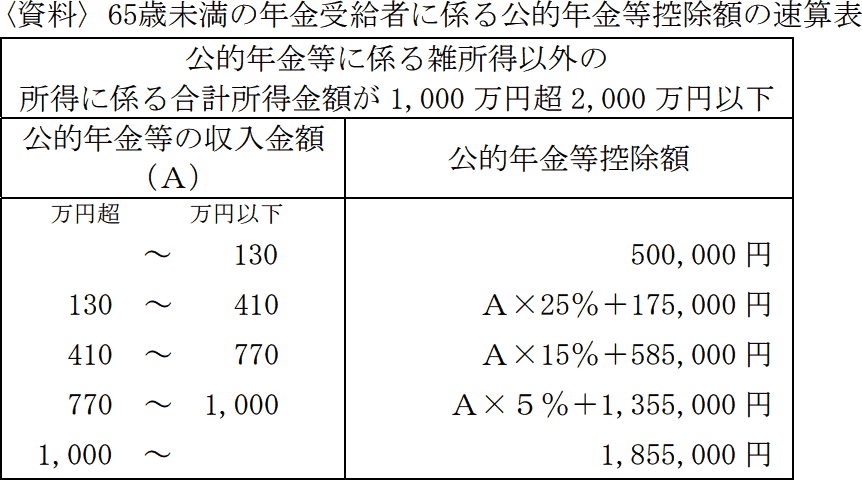

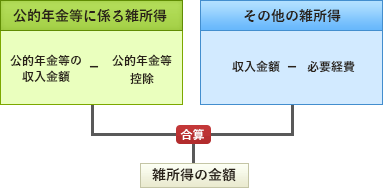

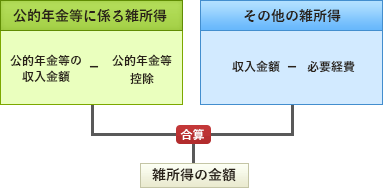

雑所得の金額は、公的年金等に係る雑所得とその他の雑所得に分けて各別の方法で所得を計算し、それを合算した額となります。 Aさんの収入のうち、個人型年金の老齢給付金が公的年金収入等に該当します。公的年金等収入は70万円、資料の速算表に当てはめると公的年金等控除額は50万円ですから、公的年金等に係る雑所得は「70万円-50万円=20万円」です。

Aさんの収入のうち、個人型年金の老齢給付金が公的年金収入等に該当します。公的年金等収入は70万円、資料の速算表に当てはめると公的年金等控除額は50万円ですから、公的年金等に係る雑所得は「70万円-50万円=20万円」です。

個人年金保険契約の年金は、その他の雑所得に該当します。その他の雑所得は、収入額から必要経費を控除して所得金額を計算します。収入額は40万円、必要経費は50万円ですから、その他の雑所得は「40万円-50万円=▲10万円」です。

上記2つの額の合計が雑所得の金額となります。雑所得の計算上生じた損失は、他の所得との損益通算はできませんが、雑所得内での内部通算はできる点に注意しましょう。

20万円+▲10万円=10万円

よって、正解は100,000(円)となります。

退職所得の金額は「(退職収入ー退職所得控除額)×1/2」で求めます。この式中の退職所得控除額は、勤続年数20年以下か20年超で計算方法が変わります。

退職所得控除額 800万円+70万円×(38年-20年)=2,060万円

退職所得の金額 (2,500万円-2,060万円)×1/2=220万円

よって、正解は2,200,000(円)となります。

〔②について〕

事業所得の金額は、1年間の事業所得に係る総収入金額から必要経費を控除して計算します。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できますが、本問はどれもないので売上高そのままです。

630万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

- 資料Ⅰ中に記載されている必要経費

100万円 - 売上原価

年初の商品棚卸高+年間の仕入高-年末の商品棚卸高で求めます。

0円+210万円-30万円=180万円 - 減価償却費

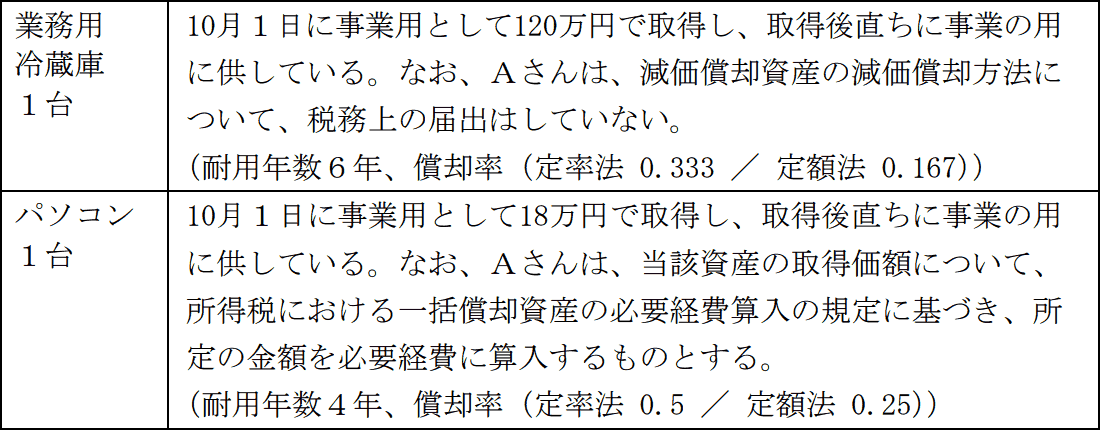

業務用冷蔵庫1台は10月1日から事業用として使われています。減価償却費は日割りではなく月割りで計算し、月の途中から使用開始したときはその月を1カ月分として考えるので、事業用に使用した10月~12月までの3ヶ月分に相当する減価償却費が必要経費となります。"償却方法について届出はしていない"とあるので、使用するのは法定償却方法である定額法です。

定額法では取得価額に償却率を乗じて毎年の償却費を求めます。取得価額は120万円、償却率は0.167、使用月数は3カ月なので、

120万円×0.167×3月12月=50,100円

パソコン1台の取得価額は18万円であり、一括償却資産の必要経費算入を用いるとしています。本制度は、取得価額が10万円以上20万円未満の減価償却資産について、使用可能期間にかかわらず、3年で均等償却ができる制度です(月割りもしません)。取得価額が18万円なので、1年分の減価償却費はその3分の1である「18万円÷3=6万円」です。

したがって減価償却費の合計額は「5万100円+6万円=11万100円」です。

100万円+180万円+11万100円=2,910,100円 … (2)

(1)~(2)より、事業所得の金額は、

6,300,000円-2,910,100円=3,389,900円

よって、正解は3,389,900(円)となります。

〔③について〕

雑所得の金額は、公的年金等に係る雑所得とその他の雑所得に分けて各別の方法で所得を計算し、それを合算した額となります。

個人年金保険契約の年金は、その他の雑所得に該当します。その他の雑所得は、収入額から必要経費を控除して所得金額を計算します。収入額は40万円、必要経費は50万円ですから、その他の雑所得は「40万円-50万円=▲10万円」です。

上記2つの額の合計が雑所得の金額となります。雑所得の計算上生じた損失は、他の所得との損益通算はできませんが、雑所得内での内部通算はできる点に注意しましょう。

20万円+▲10万円=10万円

よって、正解は100,000(円)となります。

広告

広告