FP1級 2026年1月 応用編 問64

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(70歳)の推定相続人は、妻Bさん(68歳)および長男Cさん(44歳)の2人である。

最近、健康面で不安を感じることが多くなったAさんは、X社の専務取締役である長男Cさんに早期に事業を承継したいと考えている。なお、X社は、人件費の高騰や同業他社との受注競争によって、ここ数年赤字が続いている。

X社の概要は、以下のとおりである。

〈X社の概要〉

最近、健康面で不安を感じることが多くなったAさんは、X社の専務取締役である長男Cさんに早期に事業を承継したいと考えている。なお、X社は、人件費の高騰や同業他社との受注競争によって、ここ数年赤字が続いている。

X社の概要は、以下のとおりである。

〈X社の概要〉

- 業種 電気工事業

- 資本金等の額 1,500万円(発行済株式総数30,000株、すべて普通株式で1株につき1個の議決権を有している)

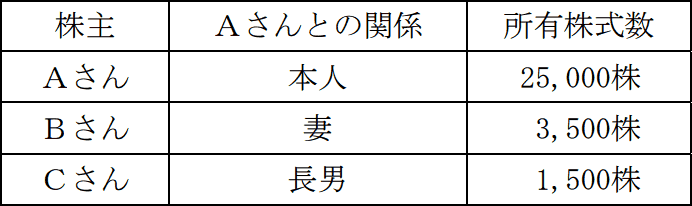

- 株主構成

- 株式の譲渡制限 あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の中」である。

- X社は「比準要素数1の会社」に該当している。

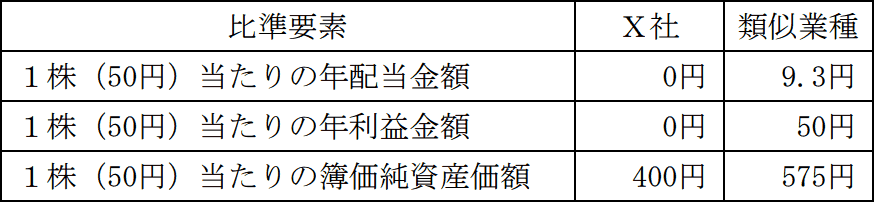

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 500円

課税時期の属する月の前月の平均株価 510円

課税時期の属する月の前々月の平均株価 520円

課税時期の前年の平均株価 490円

課税時期の属する月以前2年間の平均株価 470円

課税時期の属する月以前3年間の平均株価 450円

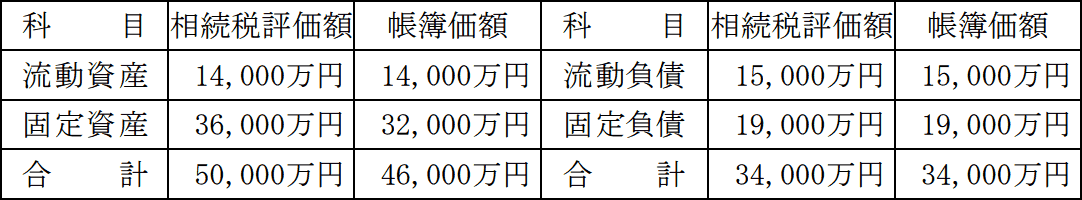

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

長男Cさんが、現時点(2026年1月25日)においてAさんの所有するX社株式を贈与により取得する場合、《設例》の〈X社の概要〉に基づき、①X社株式の1株当たりの類似業種比準価額および②X社株式の1株当たりの純資産価額(相続税評価額)をそれぞれ求めなさい。〔計算過程〕を示し、〈答〉は円単位とすること。

なお、端数処理については、①の計算上、各要素別比準割合および比準割合は小数点第2位未満を切り捨て、1株当たりの資本金等の額50円当たりの類似業種比準価額は10銭未満を切り捨て、X社株式の1株当たりの類似業種比準価額は円未満を切り捨てることとし、②の計算上、X社株式の1株当たりの純資産価額(相続税評価額)は円未満を切り捨てること。

また、X社株式の類似業種比準価額および純資産価額(相続税評価額)の算定にあたり、複数の方法がある場合は、最も低い価額となる方法を選択するものとする。

なお、端数処理については、①の計算上、各要素別比準割合および比準割合は小数点第2位未満を切り捨て、1株当たりの資本金等の額50円当たりの類似業種比準価額は10銭未満を切り捨て、X社株式の1株当たりの類似業種比準価額は円未満を切り捨てることとし、②の計算上、X社株式の1株当たりの純資産価額(相続税評価額)は円未満を切り捨てること。

また、X社株式の類似業種比準価額および純資産価額(相続税評価額)の算定にあたり、複数の方法がある場合は、最も低い価額となる方法を選択するものとする。

| ①円 |

| ②円 |

広告

広告

正解

| ① 648(円) 15,000,000円÷30,000株=500円 470円×0円9.3円+0円50円+400円575円3×0.6×500円50円 =470円×0+0+0.693×0.6×500円50円 =470円×0.23×0.6×10 =64.8円×10 =648円 |

| ② 4,840(円) {(500,000,000円-340,000,000円)-(460,000,000円-340,000,000円)}×37%=14,800,000円

500,000,000円-340,000,000円-14,800,000円30,000株=4,840円 |

分野

科目:F.相続・事業承継細目:5.相続財産の評価(不動産以外)

解説

〔①について〕

類似業種比準価額は、本問のように主として大会社・中会社である非上場会社の株式を同族株主が贈与・相続等により取得した場合、株式の算定に用いる方法です(財評通180~184)。

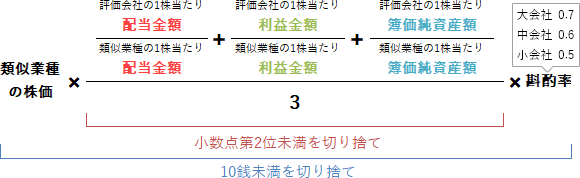

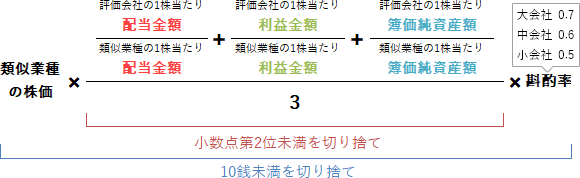

類似業種比準価額は、類似業種の1株当たりの価格を基礎として、次の算式により配当金額、利益金額、簿価純資産額の3つの要素を比較することで、非上場株式の価格を求めます。なお、計算式中ではすべて1株当たり資本金等の額を50円としたときの金額を用います。 類似業種比準価額では、配当金額や利益金額が□□□円になっていたり、複数の業種目の価額を比較するなどの問題も出題されますが、本問はどちらもないので素直な問題と言えます。

類似業種比準価額では、配当金額や利益金額が□□□円になっていたり、複数の業種目の価額を比較するなどの問題も出題されますが、本問はどちらもないので素直な問題と言えます。

まず、対象となる類似業種の株価を選びます。類似業種の株価は、①評価月、②前月、③前々月、④前年の平均、⑤直近2年間の平均のうち最も低いものを選択します。株価が6つ示されていますが、「直近3年間の平均株価」はダミーの数値で使うことはできません(トラップに注意!)。5つの株価のうち最も低いのは、直近2年間の平均株価470円なのでこれを使います。

斟酌率の基準となる会社の規模は中会社なので、斟酌率は0.6です。計算式に従って類似業種比準価額を求めます。

470円×0円9.3円+0円50円+400円575円3×0.6

=470円×0+0+0.693×0.6(小数点第2位未満切り捨て)

=470円×0.23×0.6(小数点第2位未満切り捨て)

=64.8円(10銭未満切り捨て)

この額は1株当たり50円としたときの価額なので、X社の実際の1株当たり資本金等の額に相当する額に還元します。X社の1株当たり資本金等の額は「1,500万円÷3万株=500円」なので、計算した金額に乗じる還元倍率は「500円÷50円=10倍」です。計算の意味としては50で割って1円当たりの金額を求め、それを500倍する形です。

64.8円×500円50円=64.8円×10倍=648円

よって、正解は648(円)となります。

〔②について〕

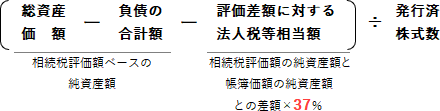

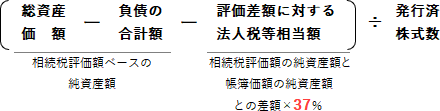

純資産価額方式は、相続税評価額ベースの総資産から負債の合計額と評価差額に対する法人税額等相当額を差し引いて正味の純資産額を求め、それを発行済株式数で除すること1株当たりの価額を求める方法です(財評通185~188)。 FP試験で問われるかどうかは未知数ですが、計算上、以下の注意点があります。

FP試験で問われるかどうかは未知数ですが、計算上、以下の注意点があります。

50,000万円-34,000万円=16,000万円

この額から「評価差額に対する法人税等額」を控除します。評価差額とは、相続税評価による純資産額と帳簿価額による純資産額の差額のことです。法人の解散に伴う残余財産の分配は時価で行われたと認識され、時価と帳簿価額の差額は益金・損金に算入されて法人税が課されるため、株式の評価上そのときに支払う法人税等相当額を負債として控除するというものです。なお、評価差額に乗じる37%は法人税率の改正などにより適宜見直されています。

帳簿価額ベースの純資産額 46,000万円-34,000万円=12,000万円

評価差額 16,000万円-12,000万円=4,000万円

評価差額に対する法人税等額 4,000万円×37%=1,480万円

X社の発行済株式数は3万株なので、1株当たりの純資産価額は、

(16,000万円-1,480万円)÷3万株=4,840円

よって、正解は4,840(円)となります。

類似業種比準価額は、本問のように主として大会社・中会社である非上場会社の株式を同族株主が贈与・相続等により取得した場合、株式の算定に用いる方法です(財評通180~184)。

類似業種比準価額は、類似業種の1株当たりの価格を基礎として、次の算式により配当金額、利益金額、簿価純資産額の3つの要素を比較することで、非上場株式の価格を求めます。なお、計算式中ではすべて1株当たり資本金等の額を50円としたときの金額を用います。

まず、対象となる類似業種の株価を選びます。類似業種の株価は、①評価月、②前月、③前々月、④前年の平均、⑤直近2年間の平均のうち最も低いものを選択します。株価が6つ示されていますが、「直近3年間の平均株価」はダミーの数値で使うことはできません(トラップに注意!)。5つの株価のうち最も低いのは、直近2年間の平均株価470円なのでこれを使います。

斟酌率の基準となる会社の規模は中会社なので、斟酌率は0.6です。計算式に従って類似業種比準価額を求めます。

470円×0円9.3円+0円50円+400円575円3×0.6

=470円×0+0+0.693×0.6(小数点第2位未満切り捨て)

=470円×0.23×0.6(小数点第2位未満切り捨て)

=64.8円(10銭未満切り捨て)

この額は1株当たり50円としたときの価額なので、X社の実際の1株当たり資本金等の額に相当する額に還元します。X社の1株当たり資本金等の額は「1,500万円÷3万株=500円」なので、計算した金額に乗じる還元倍率は「500円÷50円=10倍」です。計算の意味としては50で割って1円当たりの金額を求め、それを500倍する形です。

64.8円×500円50円=64.8円×10倍=648円

よって、正解は648(円)となります。

〔②について〕

純資産価額方式は、相続税評価額ベースの総資産から負債の合計額と評価差額に対する法人税額等相当額を差し引いて正味の純資産額を求め、それを発行済株式数で除すること1株当たりの価額を求める方法です(財評通185~188)。

- 課税時期前3年以内に取得した土地等や家屋等は時価で評価する

- 負債に計上されている各種引当金や準備金は負債から除く

- 事業年度開始から課税時期に対応する法人税額等は負債に入れる

- 被相続人の死亡により支給することが確定した退職手当金・功労金等は負債に入れる

50,000万円-34,000万円=16,000万円

この額から「評価差額に対する法人税等額」を控除します。評価差額とは、相続税評価による純資産額と帳簿価額による純資産額の差額のことです。法人の解散に伴う残余財産の分配は時価で行われたと認識され、時価と帳簿価額の差額は益金・損金に算入されて法人税が課されるため、株式の評価上そのときに支払う法人税等相当額を負債として控除するというものです。なお、評価差額に乗じる37%は法人税率の改正などにより適宜見直されています。

帳簿価額ベースの純資産額 46,000万円-34,000万円=12,000万円

評価差額 16,000万円-12,000万円=4,000万円

評価差額に対する法人税等額 4,000万円×37%=1,480万円

X社の発行済株式数は3万株なので、1株当たりの純資産価額は、

(16,000万円-1,480万円)÷3万株=4,840円

よって、正解は4,840(円)となります。

広告

広告