- HOME

- タックスプランニング

- 法人税

- No.13

法人税(全69問中13問目)

No.13

「給与等の支給額が増加した場合の法人税額の特別控除」(以下、「本控除」という)に関する次の記述のうち、最も適切なものはどれか。なお、本問においては、本控除における一定の中小企業者等を中小企業といい、中小企業者等以外の法人のうち常時使用する従業員の数が2,000人以下等の要件を満たす法人を中堅企業、それ以外の法人を大企業という。また、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。2023年5月試験 問31

- 大企業では、継続雇用者給与等支給額が前事業年度から3%増加した場合、控除対象雇用者給与等支給増加額の25%相当額を税額控除することができる。

- 中小企業では、雇用者給与等支給額が前事業年度から2%増加した場合、控除対象雇用者給与等支給増加額の30%相当額を税額控除することができる。

- 大企業では、教育訓練費の額が前事業年度から10%以上増加した場合、税額控除率に5%が加算され、中小企業では、教育訓練費の額が前事業年度から5%以上増加した場合、税額控除率に10%が加算される。

- 税額控除することができる金額は、大企業では、その事業年度の法人税額の10%相当額が限度になり、中小企業では、その事業年度の法人税額の20%相当額が限度になる。

広告

正解 3

問題難易度

肢113.5%

肢29.9%

肢357.3%

肢419.3%

肢29.9%

肢357.3%

肢419.3%

分野

科目:D.タックスプランニング細目:10.法人税

解説

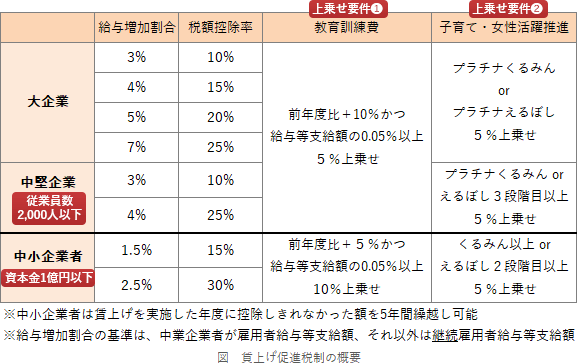

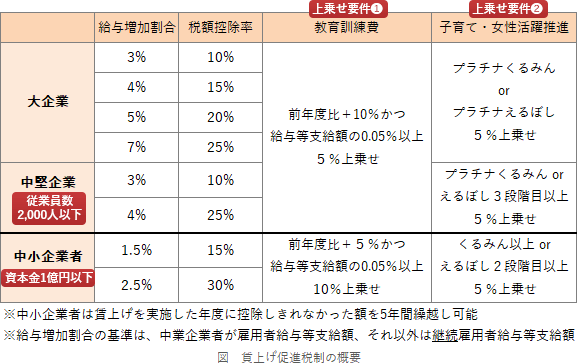

2024年(令和6年)4月1日から2027年(令和9年)3月31日までが適用年限になっている「賃上げ促進税制」の概要は以下のとおりです。

- 不適切。大企業で、継続雇用者給与等支給額が前事業年度から3%増加した場合、税額控除額は給与増加額の10%相当額です。雇用者給与等支給額が前事業年度から1%増加した場合、控除対象雇用者給与等支給増加額の15%相当額を本控除の適用年度の法人税額から控除することができる。(2024.9-29-1)中小企業では、雇用者給与等支給額が前事業年度から2%増加した場合、控除対象雇用者給与等支給増加額の30%相当額を税額控除することができる。(2023.5-31-2)本制度は、青色申告法人が、国内雇用者に対する給与等の支給額を前事業年度と比較して一定割合以上増加させた場合、その他の要件を満たすことを条件に最大で当該支給増加額の40%相当額を法人税額から控除することができる制度である。(2014.9-32-1)

- 不適切。中小企業で、雇用者給与等支給額が前事業年度から2%増加した場合、税額控除額は給与増加額の15%相当額です。雇用者給与等支給額が前事業年度から1%増加した場合、控除対象雇用者給与等支給増加額の15%相当額を本控除の適用年度の法人税額から控除することができる。(2024.9-29-1)大企業では、継続雇用者給与等支給額が前事業年度から3%増加した場合、控除対象雇用者給与等支給増加額の25%相当額を税額控除することができる。(2023.5-31-1)本制度は、青色申告法人が、国内雇用者に対する給与等の支給額を前事業年度と比較して一定割合以上増加させた場合、その他の要件を満たすことを条件に最大で当該支給増加額の40%相当額を法人税額から控除することができる制度である。(2014.9-32-1)

- [適切]。大企業では教育訓練費の額が前事業年度から10%以上増加した場合、税額控除率が5%上乗せされます。中小企業では教育訓練費の額が前事業年度から5%以上増加した場合、税額控除率が10%上乗せされます。

- 不適切。税額控除額は、大企業・中堅企業・中小企業にかかわらず、その事業年度の算出法人税額の20%が限度です。本控除により法人税額から控除することができる金額は、その事業年度の法人税額の30%相当額が限度になる。(2024.9-29-3)

広告