FP1級 2017年1月 応用編 問58

個人事業主であるAさんは、妻Bさんと卸売業を営むとともに、所有する賃貸マンションから賃貸収入を得ている。また、Aさんは、加入していた生命保険契約を2025年6月に解約し、1,580万円の解約返戻金を受け取った。

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

- Aさん(50歳)

- 青色申告者

- 妻Bさん(45歳)

- 2025年中に青色事業専従者として給与収入90万円を得ている。

- 長女Cさん(24歳)

- 大学院生。2025年中に収入はない。

- 二女Dさん(20歳)

- 大学生。2025年中にアルバイトにより給与収入75万円を得ている。

- 母Eさん(80歳)

- 2025年中に老齢基礎年金70万円を受け取っている。

〈Aさんの2025年分の収入等に関する資料〉

- 事業所得に関する事項

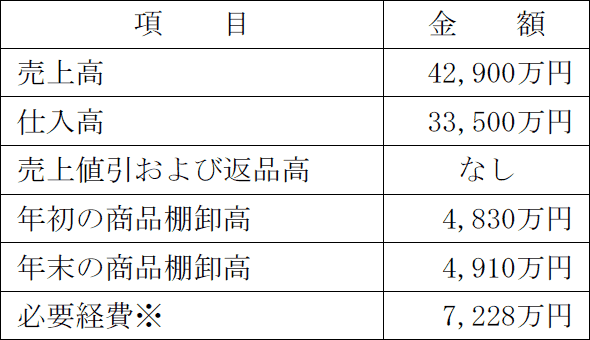

①2025年中における売上高、仕入高等

- 上記の必要経費は税務上適正に計上されている。なお、青色事業専従者給与は

含まれているが、売上原価および下記②の減価償却費は含まれていない。

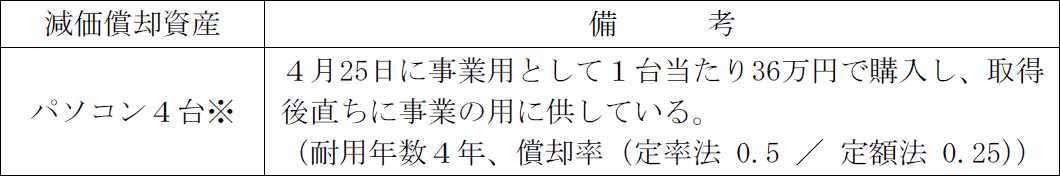

- 償却方法は法定償却方法とする。

- 上記の必要経費は税務上適正に計上されている。なお、青色事業専従者給与は

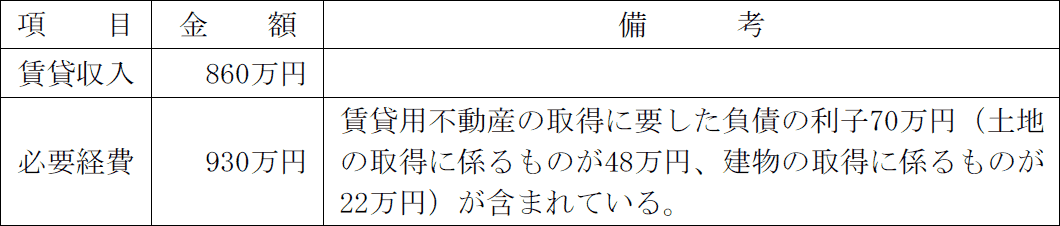

- 不動産所得に関する事項

- Aさんが2025年中に解約した生命保険に関する事項

①一時払終身保険の解約返戻金- 契約年月

- 2022年9月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 940万円

- 正味払込済保険料

- 1,000万円

- 契約年月

- 2017年6月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 640万円

- 正味払込済保険料

- 500万円

- 妻Bさん、長女Cさん、二女Dさんおよび母Eさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問58

Aさんの2025年分の事業所得の金額を求めなさい。〔計算過程〕を示し、〈答〉は円単位とすること。なお、Aさんは、正規の簿記の原則(複式簿記)に従って記帳し、それに基づき作成した貸借対照表および損益計算書等を確定申告書に添付して、e-Taxによって確定申告期限内に提出するものとし、事業所得の金額の計算上、青色申告特別控除額を控除すること。

| 円 |

広告

広告

正解

| 21,600,000(円) 4,830万円+33,500万円-4,910万円=33,420万円

36万円×0.25×9月12月×4台=27万円 42,900万円-(7,228万円+33,420万円+27万円)-65万円=21,600,000円 |

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

事業所得の金額は、1年間の事業所得に係る総収入金額から必要経費を控除して計算します。また、本問の条件より、青色申告特別控除額も控除する必要があります。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できますが、本問はどれもないので売上高そのままです。

42,900万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

7,228万円+33,420万円+27万円=40,675万円 … (2)

【青色申告特別控除額】

Aさんは青色申告者であり、複式簿記に基づいて作成した貸借対照表・損益計算書を確定申告期限内に提出し、さらにe-Taxによる申告を行うため、(3)65万円の青色申告特別控除額を適用できます。

(1)~(3)より、事業所得の金額は、

42,900万円-40,675万円-65万円=2,160万円

よって、正解は21,600,000(円)となります。

【総収入金額】

売上高が収入金額となります。売上値引・返品高・売上割戻がある場合、売上高から直接控除できますが、本問はどれもないので売上高そのままです。

42,900万円 … (1)

【必要経費】

必要経費として控除できるのは、収入を得るために要した費用および事業用資産に生じた損失などであり、売上原価、減価償却費、青色事業専従者給与、事業専従者控除などが含まれます。

- 資料①中に記載されている必要経費

7,228万円(青色事業専従者給与含む) - 売上原価

年初の商品棚卸高+年間の仕入高-年末の商品棚卸高で求めます。

4,830万円+33,500万円-4,910万円=33,420万円 - 減価償却費

パソコン4台は4月25日から事業用として使われています。減価償却費は日割りではなく月割りで計算し、月の途中から使用開始したときはその月を1カ月分として考えるので、事業用に使用した4月~12月までの9ヶ月分に相当する減価償却費が必要経費となります。"償却方法は法定償却方法"とあるので用いるのは定額法です。定額法では取得価額に償却率を乗じて毎年の償却費を求めます。取得価額は「36万円×4台=144万円」、償却率は0.25、使用月数は9カ月なので、

144万円×0.25×9月12月=27万円

7,228万円+33,420万円+27万円=40,675万円 … (2)

【青色申告特別控除額】

Aさんは青色申告者であり、複式簿記に基づいて作成した貸借対照表・損益計算書を確定申告期限内に提出し、さらにe-Taxによる申告を行うため、(3)65万円の青色申告特別控除額を適用できます。

(1)~(3)より、事業所得の金額は、

42,900万円-40,675万円-65万円=2,160万円

よって、正解は21,600,000(円)となります。

広告

広告