FP1級過去問題 2019年1月学科試験 問46

問46

相続税の税額控除等に関する次の記述のうち、最も不適切なものはどれか。

- 被相続人の配偶者が「配偶者に対する相続税額の軽減」の適用を受けた場合、原則として、配偶者が相続または遺贈により取得した財産の額が1億6,000万円と配偶者の法定相続分相当額とのいずれか多い金額までであるときは、配偶者が納付すべき相続税額は算出されない。

- 相続税額の計算上、未成年者控除の適用を受ける未成年者が相続税額の2割加算の対象となる場合、未成年者控除額は、その者の相続税額にその相続税額の100分の20に相当する金額を加算した後の金額から控除する。

- 障害者控除額は、相続人が特別障害者に該当する場合、20万円にその者が85歳に達するまでの年数を乗じて算出され、85歳に達するまでの年数に1年未満の端数があるときは、これを1年として計算する。

- 父の相続により財産を取得して相続税を納付した子が、父の相続開始後10年以内に開始した母の相続により財産を取得して相続税を納付する場合、相次相続控除の適用を受けることにより、相続税額の計算上、父の相続時に子が納付した相続税額の一部を控除することができる。

広告

広告

正解 4

問題難易度

肢19.0%

肢221.4%

肢317.6%

肢452.0%

肢221.4%

肢317.6%

肢452.0%

分野

科目:F.相続・事業承継細目:4.相続と税金

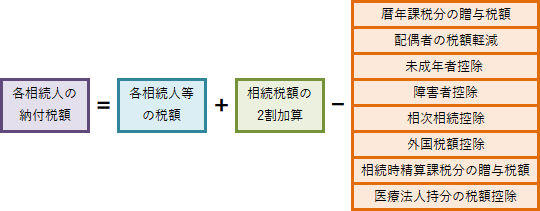

解説

- 適切。「配偶者に対する相続税額の軽減」の制度では、被相続人の配偶者が相続または遺贈により取得した財産の額が、①1億6,000万円と②配偶者の法定相続分相当額とのいずれか多い金額までは相続税はかかりません。被相続人の子が相続の放棄をして相続人が配偶者と直系尊属となった場合、配偶者は、相続または遺贈により取得した財産の額が1億6,000万円または相続税の課税価格の合計額の3分の2相当額のいずれか多い金額までであれば、「配偶者に対する相続税額の軽減」の適用を受けることにより、納付すべき相続税額は算出されない。(2019.9-45-2)被相続人の配偶者は、配偶者に対する相続税額の軽減の適用を受けることにより、相続または遺贈により取得した財産の額が1億6,000万円と配偶者の法定相続分相当額とのいずれか少ない金額を超えない場合に限り、納付すべき相続税額は算出されない。(2016.1-47-1)

- 適切。相続税額の計算上、相続人が2割加算の対象となる場合は、その者の相続税額の20%に相当する金額を加算した後に、未成年者控除などの税額控除を行います。

- 適切。障害者控除の控除額は「(85歳-年齢)×10万円」で計算します(1年未満切り上げ)。なお、相続人が特別障害者に該当する場合は「×20万円」となります。

- [不適切]。相次相続控除は、相続開始前10年以内に被相続人が相続等によって財産を取得し相続税を納付していた場合に、その被相続人から相続等によって財産を取得した人の相続税から一定金額を控除するものです。したがって、相次相続控除の適用対象になるのは、父の相続時に子が納付した相続税額ではなく、父の相続時に母が納付した相続税額です。

広告

広告