FP1級 2019年5月 応用編 問62

Aさん(66歳)は、妻Bさん(60歳)とともに、15年前に父親から相続により取得した自宅で暮らしている。Aさんが暮らしている自宅は、Aさんの父親が45年前に建築したものであり、老朽化が進んでいる。

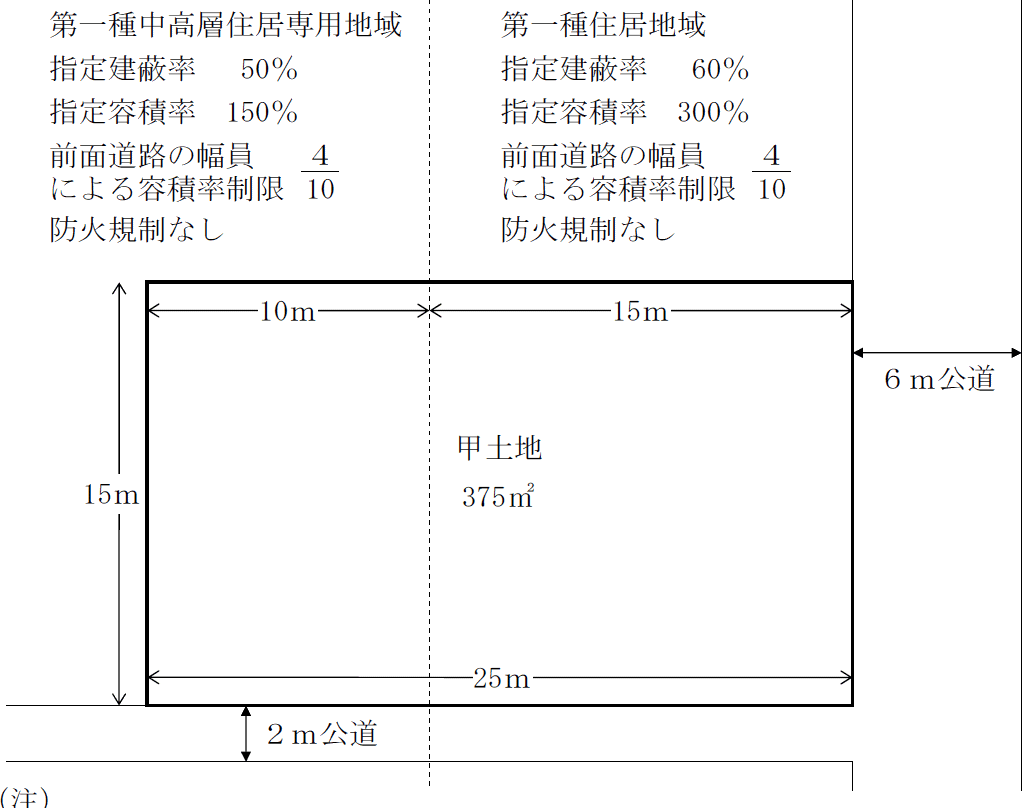

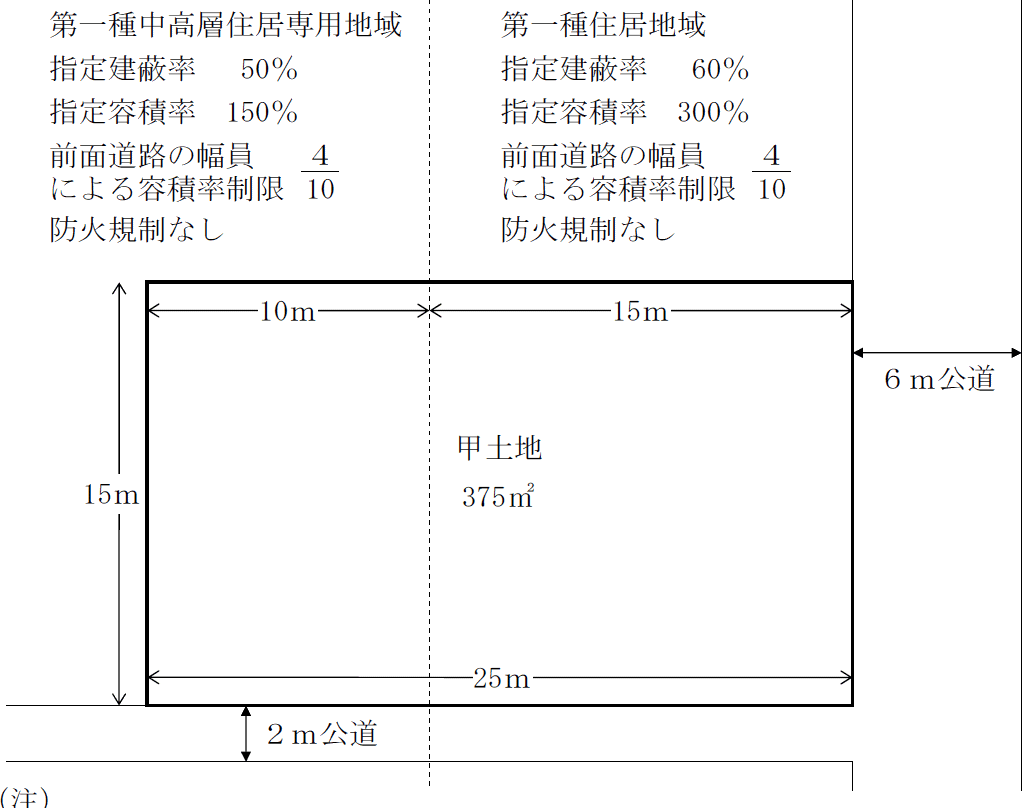

そこで、Aさんは、老朽化した自宅の建物(床面積150㎡)について、バリアフリー化を含めた改築を行うか、建て替えるか、その敷地である甲土地とともに売却して新たな戸建て住宅を購入して移り住むかを検討している。甲土地の概要は、以下のとおりである。

〈甲土地の概要〉

そこで、Aさんは、老朽化した自宅の建物(床面積150㎡)について、バリアフリー化を含めた改築を行うか、建て替えるか、その敷地である甲土地とともに売却して新たな戸建て住宅を購入して移り住むかを検討している。甲土地の概要は、以下のとおりである。

〈甲土地の概要〉

- 甲土地は375㎡の長方形の土地であり、第一種中高層住居専用地域に属する部分は150㎡、第一種住居地域に属する部分は225㎡である。

- 幅員2mの公道は、建築基準法第42条第2項により特定行政庁の指定を受けた道路である。2m公道の道路中心線は、当該道路の中心部分にある。また、2m公道の甲土地の反対側は宅地であり、がけ地や川等ではない。

- 甲土地は、建蔽率の緩和に関する角地の指定は受けていない。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問62

Aさんが、下記の〈譲渡資産(自宅)および買換資産に関する資料〉に基づき、自宅の建物とその敷地を買い換えた場合、次の①および②に答えなさい。〔計算過程〕を示し、〈答〉は100円未満を切り捨てて円単位とすること。なお、本問の譲渡所得以外の所得や所得控除等は考慮しないものとする。

- 「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けた場合の譲渡所得の金額に係る所得税額および復興特別所得税額、住民税額の合計額はいくらか。

- 「居住用財産を譲渡した場合の3,000万円の特別控除」および「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」の適用を受けた場合の譲渡所得の金額に係る所得税額および復興特別所得税額、住民税額の合計額はいくらか。

- 譲渡資産の譲渡価額

- 1億円

- 譲渡資産の取得費

- 不明

- 譲渡費用

- 300万円

- 買換資産の取得価額

- 6,500万円

| ①円 |

| ②円 |

広告

広告

正解

| ① 6,541,400(円) 100,000,000円-65,000,000円=35,000,000円 35,000,000円-(100,000,000円×5%+3,000,000円)×35,000,000円100,000,000円=32,200,000円 32,200,000円×15%=4,830,000円 4,830,000円×2.1%=101,400円(100円未満切り捨て) 4,830,000円+101,400円=4,931,400円 32,200,000円×5%=1,610,000円 4,931,400円+1,610,000円=6,541,400円 |

| ② 8,932,300(円) 100,000,000円-(100,000,000円×5%+3,000,000円)-30,000,000円=62,000,000円

60,000,000円×10%+(62,000,000円-60,000,000円)×15%=6,300,000円 6,300,000円×2.1%=132,300円 6,300,000円+132,300円=6,432,300円 60,000,000円×4%+(62,000,000円-60,000,000円)×5%=2,500,000円 6,432,300円+2,500,000円=8,932,300円 |

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

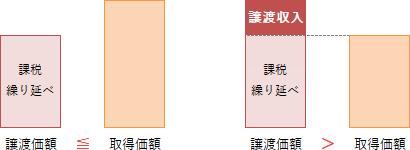

「居住用財産の買換えの場合の長期譲渡所得の課税の特例」は、所有期間10年超、居住期間10年以上、譲渡対価1億円以下などの要件を満たす家屋やその敷地を売って、所定の期間内に買い換えた場合に、譲渡した居住用財産に対する譲渡課税を繰り延べることができる制度です。譲渡課税の趣旨からいえば買換えも資産の譲渡ですので、譲渡益が実現したとして課税の対象となりますが、実質的には引き続き居住しているようなものですので、一定の要件を満たす場合には譲渡資産の取得費を引き継ぐことで、キャピタルゲインへの課税を繰り延べできる措置が講じられています。

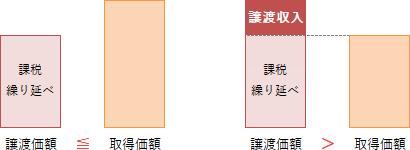

本特例の適用を受けると、譲渡資産の価額が買換資産の価額以下であるときは譲渡がなかったものとされます。これに対して、譲渡資産の価額が買換資産の価額を上回るときは、その上回る部分が譲渡収入として譲渡課税が行われます。FP試験で譲渡所得金額が問われるのは後者の場面です。 本問では、買換資産と譲渡資産の差額である「1億円-6,500万円=3,500万円」が、譲渡収入として譲渡課税の対象となります。取得費と譲渡費用は、譲渡資産の価額のうち譲渡収入の割合である「3,500万円÷1億円=35%」だけを計上できます。

本問では、買換資産と譲渡資産の差額である「1億円-6,500万円=3,500万円」が、譲渡収入として譲渡課税の対象となります。取得費と譲渡費用は、譲渡資産の価額のうち譲渡収入の割合である「3,500万円÷1億円=35%」だけを計上できます。

譲渡所得の計算に必要な収入金額、取得費、譲渡費用を整理します。

3,500万円-(500万円+300万円)×35%

=3,500万円-280万円=3,220万円

所有期間5年を超える土地建物の譲渡所得は長期譲渡所得に該当し、所得税15%、復興特別所得税0.315%(所得税額に対して2.1%)、住民税5%の税率で課税されます。

〔②について〕

買換え特例ではなく、3,000万円特別控除と軽減税率の特例を受ける場合、譲渡資産の譲渡価額である6,000万円が譲渡収入となり、取得費と譲渡費用は全額を計上することができます。

1億円-(500万円+300万円)

=1億円-800万円=9,200万円

3,000万円特別控除により上記の金額から3,000万円が控除されるので、課税長期譲渡所得金額は、

9,200万円-3,000万円=6,200万円

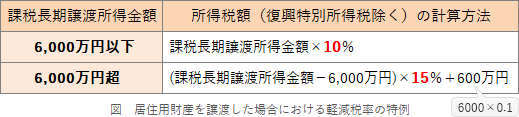

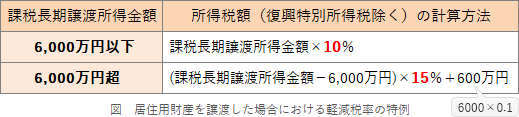

軽減税率の特例は、課税譲渡所得金額のうち6,000万円以下の部分の税率が、所得税等10.21%、住民税4%に軽減される特例です。 本問では譲渡所得の金額が6,000万円超なので、6,000万円以下の部分と6,000万円を超える部分に分けて税額を計算します。

本問では譲渡所得の金額が6,000万円超なので、6,000万円以下の部分と6,000万円を超える部分に分けて税額を計算します。

【①6,000万円以下の部分】

8,526,000円+406,300円=8,932,300円

よって、正解は8,932,300(円)となります。

「居住用財産の買換えの場合の長期譲渡所得の課税の特例」は、所有期間10年超、居住期間10年以上、譲渡対価1億円以下などの要件を満たす家屋やその敷地を売って、所定の期間内に買い換えた場合に、譲渡した居住用財産に対する譲渡課税を繰り延べることができる制度です。譲渡課税の趣旨からいえば買換えも資産の譲渡ですので、譲渡益が実現したとして課税の対象となりますが、実質的には引き続き居住しているようなものですので、一定の要件を満たす場合には譲渡資産の取得費を引き継ぐことで、キャピタルゲインへの課税を繰り延べできる措置が講じられています。

本特例の適用を受けると、譲渡資産の価額が買換資産の価額以下であるときは譲渡がなかったものとされます。これに対して、譲渡資産の価額が買換資産の価額を上回るときは、その上回る部分が譲渡収入として譲渡課税が行われます。FP試験で譲渡所得金額が問われるのは後者の場面です。

譲渡所得の計算に必要な収入金額、取得費、譲渡費用を整理します。

- 収入金額 3,500万円

- 取得費(不明なので概算取得費)1億円×5%=500万円

- 譲渡費用 300万円

3,500万円-(500万円+300万円)×35%

=3,500万円-280万円=3,220万円

所有期間5年を超える土地建物の譲渡所得は長期譲渡所得に該当し、所得税15%、復興特別所得税0.315%(所得税額に対して2.1%)、住民税5%の税率で課税されます。

- 所得税等

- 所得税 32,200,000円×15%=4,830,000円

復興特別所得税 4,830,000円×2.1%=101,430円

小計 4,830,000円+101,430円=4,931,400円(100円未満切捨て) - 住民税

- 32,200,000円×5%=1,610,000円

- 合計

- 4,931,400円+1,610,000円=6,541,400円

〔②について〕

買換え特例ではなく、3,000万円特別控除と軽減税率の特例を受ける場合、譲渡資産の譲渡価額である6,000万円が譲渡収入となり、取得費と譲渡費用は全額を計上することができます。

- 収入金額 1億円

- 取得費(不明なので概算取得費)1億円×5%=500万円

- 譲渡費用 300万円

1億円-(500万円+300万円)

=1億円-800万円=9,200万円

3,000万円特別控除により上記の金額から3,000万円が控除されるので、課税長期譲渡所得金額は、

9,200万円-3,000万円=6,200万円

軽減税率の特例は、課税譲渡所得金額のうち6,000万円以下の部分の税率が、所得税等10.21%、住民税4%に軽減される特例です。

【①6,000万円以下の部分】

- 所得税等

- 所得税 60,000,000円×10%=6,000,000円

復興特別所得税 6,000,000円×2.1%=126,000円

小計 6,000,000円+126,000円=6,126,000円 - 住民税

- 60,000,000円×4%=2,400,000円

- 合計

- 6,126,000円+2,400,000円=8,526,000円

- 所得税等

- 所得税 2,000,000円×15%=300,000円

復興特別所得税 300,000円×2.1%=6,300円

小計 300,000円+6,300円=306,300円 - 住民税

- 2,000,000円×5%=100,000円

- 合計

- 306,300円+100,000円=406,300円

8,526,000円+406,300円=8,932,300円

よって、正解は8,932,300(円)となります。

広告

広告