FP1級 2019年5月 応用編 問64

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であったAさんが2026年3月に死亡した。Aさんの死亡後、X社では、専務取締役を務めていたAさんの長男Cさんが事業を引き継いでおり、Aさんが所有していたX社株式はすべて長男Cさんが相続により取得する予定である。長男Cさんは、X社株式の相続にあたり、2018年度税制改正により創設された「非上場株式等についての相続税の納税猶予及び免除の特例」の適用を受けることを検討している。

X社の概要およびAさんに関する資料は、以下のとおりである。なお、長女Dさんは、5年前に病気により死亡している。また、Aさんは、孫Gさんと普通養子縁組(特別養子縁組ではない養子縁組)をしている。

〈X社の概要〉

X社の概要およびAさんに関する資料は、以下のとおりである。なお、長女Dさんは、5年前に病気により死亡している。また、Aさんは、孫Gさんと普通養子縁組(特別養子縁組ではない養子縁組)をしている。

〈X社の概要〉

- 業種:食料品製造業

- 資本金等の額:7,500万円(発行済株式総数150,000株、すべて普通株式で1株につき1個の議決権を有している)

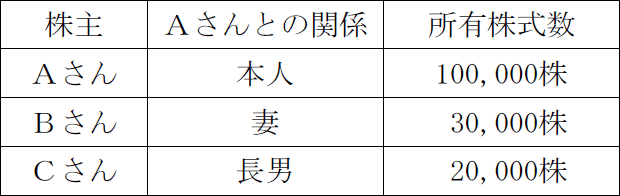

- 株主構成

- 株式の譲渡制限:あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の中」である。

- X社は、特定の評価会社には該当しない。

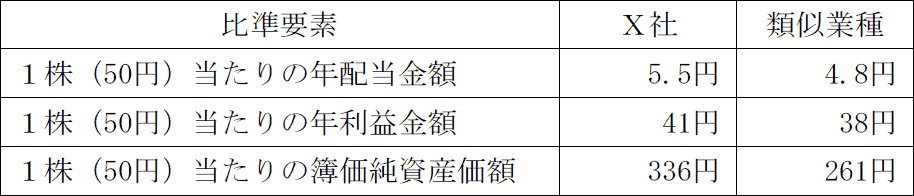

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価:372円

課税時期の属する月の前月の平均株価:359円

課税時期の属する月の前々月の平均株価:363円

課税時期の前年の平均株価:336円

課税時期の属する月以前2年間の平均株価:326円

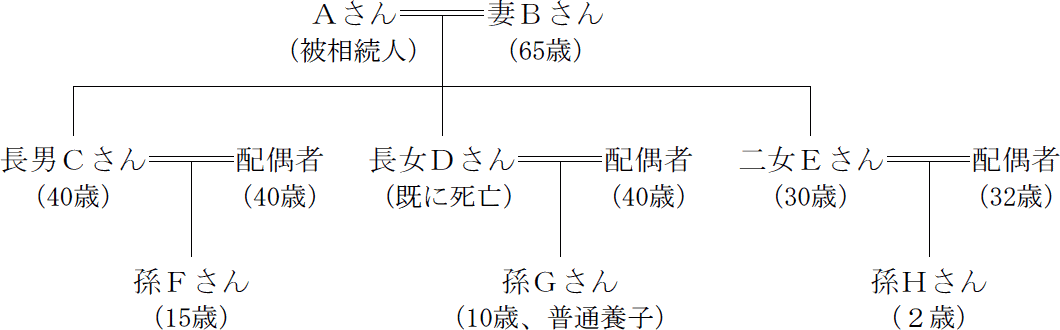

- Aさんの親族関係図

- Aさんが所有していた相続財産(相続税評価額)

- 現預金

- 7,000万円

- X社株式

- 2億8,000万円

- 自宅の建物

- 500万円

- 自宅の敷地(300㎡)

- 6,000万円

- X社本社の建物

- 3,000万円

- X社本社の敷地(500㎡)

- 7,500万円

- X社は、相当の対価を支払い、Aさんから本社建物を賃借していた。

- X社本社の建物および敷地は、貸家および貸家建付地として評価した金額である。

- 敷地はいずれも「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額である。

- Aさんが加入していた生命保険から支払われた死亡保険金

- 保険の種類

- 終身保険

- 契約年月

- 1990年4月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 6,000万円

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

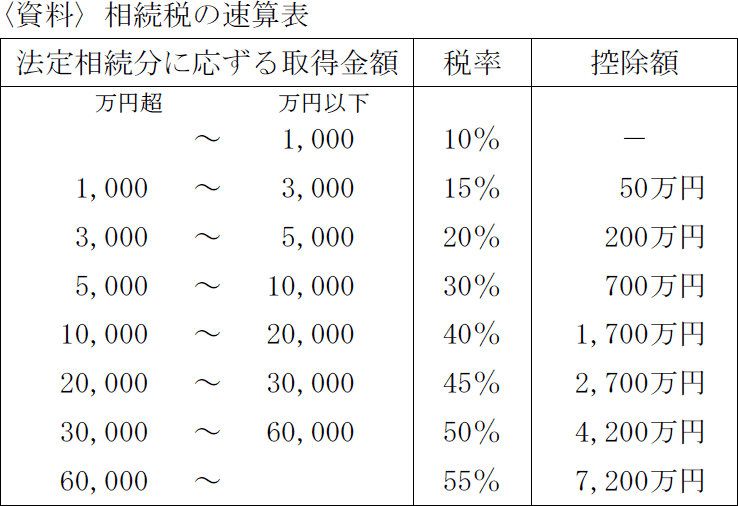

《設例》の〈Aさんに関する資料〉に基づき、Aさんの相続における相続税の総額を求めなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。

なお、長男Cさんは葬儀費用200万円を支払っており、その全額が債務控除の対象となるものとする。また、自宅の敷地は特定居住用宅地等に該当し、X社本社の敷地は特定同族会社事業用宅地等に該当するものとして「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けるものとし、相続税の総額が最も少なくなるように計算すること。

なお、長男Cさんは葬儀費用200万円を支払っており、その全額が債務控除の対象となるものとする。また、自宅の敷地は特定居住用宅地等に該当し、X社本社の敷地は特定同族会社事業用宅地等に該当するものとして「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けるものとし、相続税の総額が最も少なくなるように計算すること。

| 万円 |

広告

広告

正解

| 10,520(万円) 6,000万円-(6,000万円×300㎡300㎡×80%)=1,200万円

7,500万円-(7,500万円×400㎡500㎡×80%)=2,700万円 6,000万円-(500万円×4人)=4,000万円 7,000万円+2億8,000万円+500万円+1,200万円+3,000万円+2,700万円+4,000万円-200万円=4億6,200万円 3,000万円+(600万円×4人)=5,400万円 4億6,200万円-5,400万円=4億800万円 4億800万円×1/2×45%-2,700万円=6,480万円 4億800万円×1/8×30%-700万円=830万円 4億800万円×1/8×30%-700万円=830万円 4億800万円×1/4×40%-1,700万円=2,380万円 6,480万円+830万円+830万円+2,380万円=1億520万円(10,520万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

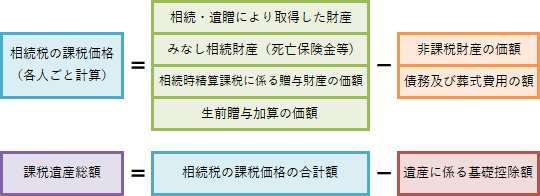

相続税の総額を求める手順は次のとおりです。

課税価格の合計額は、相続や遺贈により財産を取得した各人ごとに計算した課税価格を全員分合計して求めます。遺産に係る基礎控除額は引かないので注意しましょう。 Aさんの本来の相続財産とみなし相続財産である死亡保険金を単純に合計すると5億8,000万円になりますが、自宅の敷地については特定居住用宅地等、X社本社の敷地については特定同族会社事業用宅地等に該当し、死亡保険金については「500万円×法定相続人の数」までが非課税となるので、この3つの減額分を差し引く必要があります。

Aさんの本来の相続財産とみなし相続財産である死亡保険金を単純に合計すると5億8,000万円になりますが、自宅の敷地については特定居住用宅地等、X社本社の敷地については特定同族会社事業用宅地等に該当し、死亡保険金については「500万円×法定相続人の数」までが非課税となるので、この3つの減額分を差し引く必要があります。

【小規模宅地等の評価減の特例】

特定居住用宅地等と特定同族会社事業用宅地等を併用する場合、限度面積の調整がないので、それぞれの限度面積まで適用を受けることができます。

親族関係図より、Aさんの死亡に係る法定相続人は、妻B・長男C、二女E・孫Gの4人です。孫Gさんは普通養子であり長女Dさんの代襲相続人である二重相続資格者ですが、相続税法上の法定相続人の数の算定上は実子1人してカウントします。したがって、非課税限度額は「500万円×4人=2,000万円」です。

上記の3つの非課税金額および債務控除に該当する葬儀費用200万円を相続財産から差し引くと、課税価格の合計額は、

5億8,000万円-4,800万円-4,800万円-2,000万円-200万円=4億6,200万円

前述のとおり、法定相続人は妻B・長男C・二男D・三男Eの4人で、各人の法定相続分は次のとおりです。このときの法定相続分は、相続税法上の法定相続人とされる人が相続人だったときの民法上の法定相続分をいうので、二重相続資格者は代襲相続人としての相続分と養子としての相続分の双方を有する者とする点に注意が必要です。

4億6,200万円-5,400万円=4億800万円

この課税遺産総額を法定相続分に従って配分します。

6,480万円+830万円×2人+2,380万円=10,520万円(1億520万円)

よって、正解は1億520(万円)です(10,520でも可)。

- 相続税法上の法定相続人となるべき人、その法定相続人による法定相続分を考える

- 相続税の課税価格の合計額から遺産に係る基礎控除額を差し引いて、課税遺産総額を求める

- 課税遺産総額を法定相続分で各人に配分する

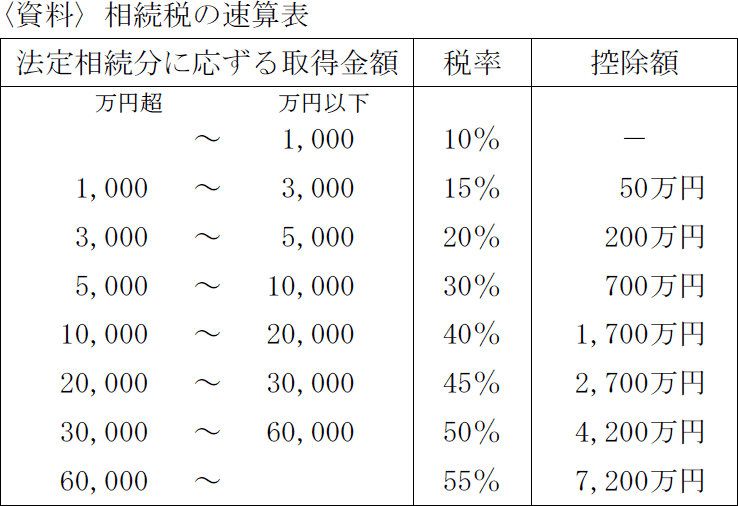

- 各人の取得金額を速算表に当てはめて、法定相続分に応ずる税額を計算する

- 全員分の税額を計算して、相続税の税額とする

課税価格の合計額は、相続や遺贈により財産を取得した各人ごとに計算した課税価格を全員分合計して求めます。遺産に係る基礎控除額は引かないので注意しましょう。

【小規模宅地等の評価減の特例】

特定居住用宅地等と特定同族会社事業用宅地等を併用する場合、限度面積の調整がないので、それぞれの限度面積まで適用を受けることができます。

- 自宅の敷地の減額分

330㎡以下なので全部について80%減額されます。

6,000万円×80%=4,800万円 - X社本社の敷地の減額分

500㎡のうち400㎡の部分について80%減額されます。

7,500万円×400㎡500㎡×80%=4,800万円

親族関係図より、Aさんの死亡に係る法定相続人は、妻B・長男C、二女E・孫Gの4人です。孫Gさんは普通養子であり長女Dさんの代襲相続人である二重相続資格者ですが、相続税法上の法定相続人の数の算定上は実子1人してカウントします。したがって、非課税限度額は「500万円×4人=2,000万円」です。

上記の3つの非課税金額および債務控除に該当する葬儀費用200万円を相続財産から差し引くと、課税価格の合計額は、

5億8,000万円-4,800万円-4,800万円-2,000万円-200万円=4億6,200万円

前述のとおり、法定相続人は妻B・長男C・二男D・三男Eの4人で、各人の法定相続分は次のとおりです。このときの法定相続分は、相続税法上の法定相続人とされる人が相続人だったときの民法上の法定相続分をいうので、二重相続資格者は代襲相続人としての相続分と養子としての相続分の双方を有する者とする点に注意が必要です。

- 妻B … 1/2

- 長男C・二女E … 1/2×1/4=1/8

- 孫G(子2人分) 1/2×1/4×2=1/4

4億6,200万円-5,400万円=4億800万円

この課税遺産総額を法定相続分に従って配分します。

- 妻B … 4億800万円×1/2=2億400万円

- 長男C・二女E … 4億800万円×1/8=5,100万円

- 孫G(子2人分) … 4億800万円×1/4=1億200万円

- 妻B … 2億400万円×45%-2,700万円=6,480万円

- 長男C・二女E … 5,100万円×30%-700万円=830万円

- 孫G … 1億200万円×40%-1,700万円=2,380万円

6,480万円+830万円×2人+2,380万円=10,520万円(1億520万円)

よって、正解は1億520(万円)です(10,520でも可)。

広告

広告