FP1級 2019年9月 応用編 問63

Aさん(68歳)は、個人で営んでいた事業(製造業)を5年前に長男Cさん(42歳)に承継した。現在、Aさんは、妻Bさん(68歳)とともに年金収入と青空駐車場からの賃貸収入により暮らしている。長男Cさんは、Aさんから使用貸借により借り受けた建物およびその敷地で引き続き事業を営んでおり、Aさんと生計を一にしていない。

Aさんは、先日参加した不動産会社が主催の相続セミナーにおいて、青空駐車場として使用している土地に賃貸物件を建築することが相続対策の一環となるとの話を聞き、興味を持っている。また、自身の相続時に子どもたちが遺産分割でもめないように遺言を作成しておきたいと考えている。

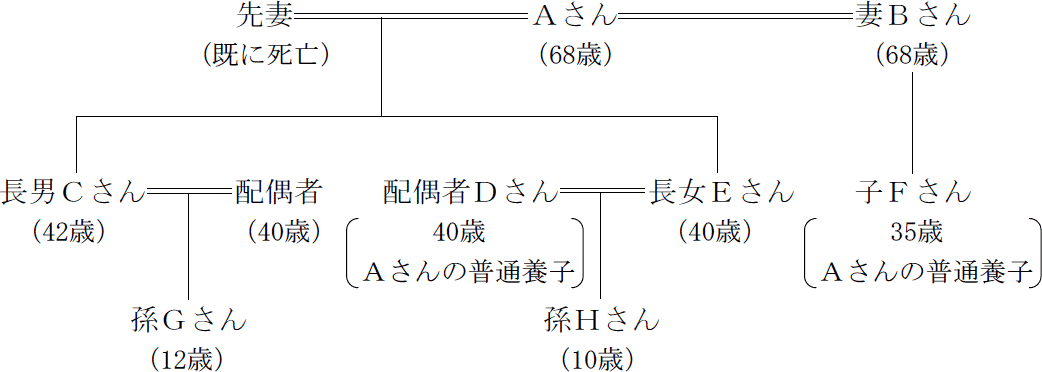

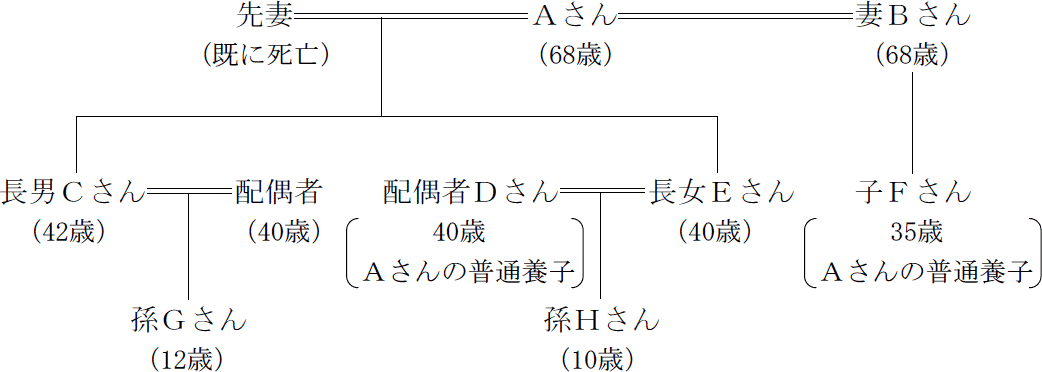

Aさんの親族関係図およびAさんが所有している土地に関する資料等は、以下のとおりである。なお、Aさんは、長女Eさんの配偶者であるDさんおよび後妻である妻Bさんの子Fさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉 〈Aさんが所有している土地に関する資料〉

〈Aさんが所有している土地に関する資料〉

長男Cさんは、5年前の2020にAさんから事業を承継する際、Aさんから機械設備などの事業用資産2,800万円(相続税評価額)の贈与を受けた。その際、初めて相続時精算課税の適用を受け、贈与税を納付している。

Aさんは、先日参加した不動産会社が主催の相続セミナーにおいて、青空駐車場として使用している土地に賃貸物件を建築することが相続対策の一環となるとの話を聞き、興味を持っている。また、自身の相続時に子どもたちが遺産分割でもめないように遺言を作成しておきたいと考えている。

Aさんの親族関係図およびAさんが所有している土地に関する資料等は、以下のとおりである。なお、Aさんは、長女Eさんの配偶者であるDさんおよび後妻である妻Bさんの子Fさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉

- 甲土地(Aさんが所有している自宅の敷地)

宅地面積:198㎡ 自用地評価額:5,000万円 - 乙土地(Aさんが所有している事業用建物の敷地、長男Cさんが無償で使用)

宅地面積:400㎡ 自用地評価額:9,000万円 借地権割合:60% - 丙土地(構築物のない青空駐車場として使用)

宅地面積:250㎡ 自用地評価額:6,000万円

長男Cさんは、5年前の2020にAさんから事業を承継する際、Aさんから機械設備などの事業用資産2,800万円(相続税評価額)の贈与を受けた。その際、初めて相続時精算課税の適用を受け、贈与税を納付している。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問63

Aさんの相続に関する以下の文章の空欄①~⑦に入る最も適切な語句または数値を、解答用紙に記入しなさい。

Aさんがいわゆる青空駐車場として使用している丙土地は、相続税の課税価格の計算上、自用地として評価するが、丙土地上に賃貸物件を建築し、貸付事業を始めた場合には、(①)として評価することになる。仮に借地権割合が60%、借家権割合が30%、賃貸割合が100%であるとすると、(①)として評価した丙土地の相続税評価額は、自用地評価額の(②)%相当額となる。また、丙土地上に建築した賃貸物件については、貸家として評価することになり、仮に借地権割合が60%、借家権割合が30%、賃貸割合が100%であるとすると、その相続税評価額は、固定資産税評価額の(③)%相当額となる。

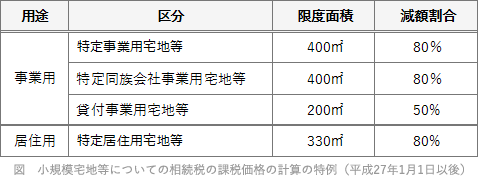

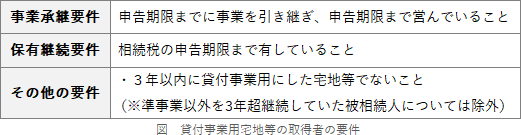

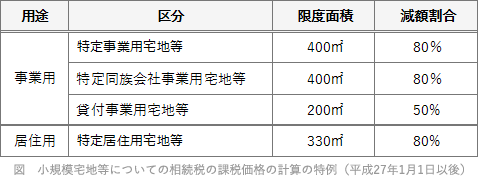

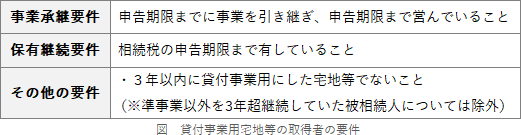

さらに、貸付事業の用に供することになる丙土地は、所定の要件を満たせば、貸付事業用宅地等として「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)の適用を受けることができ、相続税の課税価格の計算上、(④)㎡を限度面積として評価額の(⑤)%を減額することができる。ただし、Aさんが所有する甲土地の全部について、特定居住用宅地等として本特例の適用を受ける場合、丙土地に対する本特例の適用面積は最大(⑥)㎡となる。

なお、相続の開始前(⑦)年以内に新たに貸付事業の用に供された宅地等については、被相続人が相続開始前(⑦)年を超えて事業的規模で貸付事業を行っていた場合等を除き、本特例の適用対象とならない。

Aさんがいわゆる青空駐車場として使用している丙土地は、相続税の課税価格の計算上、自用地として評価するが、丙土地上に賃貸物件を建築し、貸付事業を始めた場合には、(①)として評価することになる。仮に借地権割合が60%、借家権割合が30%、賃貸割合が100%であるとすると、(①)として評価した丙土地の相続税評価額は、自用地評価額の(②)%相当額となる。また、丙土地上に建築した賃貸物件については、貸家として評価することになり、仮に借地権割合が60%、借家権割合が30%、賃貸割合が100%であるとすると、その相続税評価額は、固定資産税評価額の(③)%相当額となる。

さらに、貸付事業の用に供することになる丙土地は、所定の要件を満たせば、貸付事業用宅地等として「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)の適用を受けることができ、相続税の課税価格の計算上、(④)㎡を限度面積として評価額の(⑤)%を減額することができる。ただし、Aさんが所有する甲土地の全部について、特定居住用宅地等として本特例の適用を受ける場合、丙土地に対する本特例の適用面積は最大(⑥)㎡となる。

なお、相続の開始前(⑦)年以内に新たに貸付事業の用に供された宅地等については、被相続人が相続開始前(⑦)年を超えて事業的規模で貸付事業を行っていた場合等を除き、本特例の適用対象とならない。

| ① |

| ②% |

| ③% |

| ④㎡ |

| ⑤% |

| ⑥㎡ |

| ⑦年 |

広告

広告

正解

| ① 貸家建付地 |

| ② 82(%) |

| ③ 70(%) |

| ④ 200(㎡) |

| ⑤ 50(%) |

| ⑥ 80(㎡) |

| ⑦ 3(年) |

分野

科目:F.相続・事業承継細目:6.相続財産の評価(不動産)

解説

〔①について〕

所有する土地の上に、土地所有者が所有する賃貸用建物が建っている場合、その敷地は貸家建付地として評価します。

よって、正解は貸家建付地となります。

〔②について〕

貸家建付地の評価額は以下の算式で求めます。

自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

借地権割合が60%、借家権割合が30%、賃貸割合が100%であった場合、

自用地評価額×(1-60%×30%×100%)

=自用地評価額×(1-18%)

=自用地評価額×82%

よって、正解は82(%)となります。

〔③について〕

貸家の評価額は以下の算式で求めます。

自用家屋評価額×(1-借家権割合×賃貸割合)

借家権割合が30%、賃貸割合が100%であるとすると、

自用家屋評価額×(1-30%×100%)

=自用家屋評価額×(1-30%)

=自用家屋評価額×70%

よって、正解は70(%)となります。

〔④、⑤について〕

貸付事業用宅地等について本特例の適用を受けた場合、敷地面積200㎡を限度に50%の減額を受けることができます。

よって、④は200(㎡)、50(%)が正解となります。 〔⑥について〕

〔⑥について〕

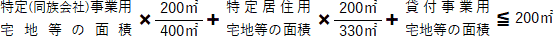

小規模宅等の評価減の特例において、貸付事業用宅地等とそれ以外の区分の宅地についてともに適用を受ける場合には、適用限度面積が以下の式に従って算出される面積までに制限されます。 甲土地(198㎡)の全部について特定居住用宅地等として適用を受ける場合、丙土地の適用可能面積Sは、

甲土地(198㎡)の全部について特定居住用宅地等として適用を受ける場合、丙土地の適用可能面積Sは、

198㎡×200㎡330㎡+S≦200㎡

120㎡+S≦200㎡

S=80㎡

したがって、丙土地(250㎡)のうち80㎡の部分について貸付事業用宅地等の適用を受けることができます。

よって、正解は80(㎡)となります。

〔⑦について〕

その相続の開始前3年以内に新たに貸付事業の用に供された宅地等は「3年以内貸付宅地等」といわれ、本特例の適用対象とはなりません。ただし、相続の開始前3年以内に新たに貸付事業の用に供された宅地等であっても、被相続人が相続開始前3年を超えて事業的規模で貸付事業の用に供された宅地等については除きます。

よって、正解は3(年)となります。

所有する土地の上に、土地所有者が所有する賃貸用建物が建っている場合、その敷地は貸家建付地として評価します。

よって、正解は貸家建付地となります。

〔②について〕

貸家建付地の評価額は以下の算式で求めます。

自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

借地権割合が60%、借家権割合が30%、賃貸割合が100%であった場合、

自用地評価額×(1-60%×30%×100%)

=自用地評価額×(1-18%)

=自用地評価額×82%

よって、正解は82(%)となります。

〔③について〕

貸家の評価額は以下の算式で求めます。

自用家屋評価額×(1-借家権割合×賃貸割合)

借家権割合が30%、賃貸割合が100%であるとすると、

自用家屋評価額×(1-30%×100%)

=自用家屋評価額×(1-30%)

=自用家屋評価額×70%

よって、正解は70(%)となります。

〔④、⑤について〕

貸付事業用宅地等について本特例の適用を受けた場合、敷地面積200㎡を限度に50%の減額を受けることができます。

よって、④は200(㎡)、50(%)が正解となります。

小規模宅等の評価減の特例において、貸付事業用宅地等とそれ以外の区分の宅地についてともに適用を受ける場合には、適用限度面積が以下の式に従って算出される面積までに制限されます。

198㎡×200㎡330㎡+S≦200㎡

120㎡+S≦200㎡

S=80㎡

したがって、丙土地(250㎡)のうち80㎡の部分について貸付事業用宅地等の適用を受けることができます。

よって、正解は80(㎡)となります。

〔⑦について〕

その相続の開始前3年以内に新たに貸付事業の用に供された宅地等は「3年以内貸付宅地等」といわれ、本特例の適用対象とはなりません。ただし、相続の開始前3年以内に新たに貸付事業の用に供された宅地等であっても、被相続人が相続開始前3年を超えて事業的規模で貸付事業の用に供された宅地等については除きます。

よって、正解は3(年)となります。

広告

広告