FP1級 2020年1月 応用編 問57

個人事業主であるAさんは、妻Bさんと小売業を営むとともに、所有する賃貸マンションから賃貸収入を得ている。Aさんは、営んでいる事業が軌道に乗り、さらなる拡大を企図して、将来的に法人化することを検討している。

Aさんは、2025年中に、非上場株式の配当金を受け取った。この配当金については、総合課税により配当控除の適用を受ける予定である。また、加入していた生命保険契約を解約し、解約返戻金を受け取った。

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんは、2025年中に、非上場株式の配当金を受け取った。この配当金については、総合課税により配当控除の適用を受ける予定である。また、加入していた生命保険契約を解約し、解約返戻金を受け取った。

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

- Aさん(50歳)

- 青色申告者

- 妻Bさん(50歳)

- 2025年中に青色事業専従者として給与収入80万円を得ている。

- 長女Cさん(24歳)

- 大学院生。2025年中の収入はない。

- 長男Dさん(20歳)

- 大学生。2025年中にアルバイトにより給与収入100万円を得ている。

〈Aさんの2025年分の収入等に関する資料〉

- 事業所得に関する事項

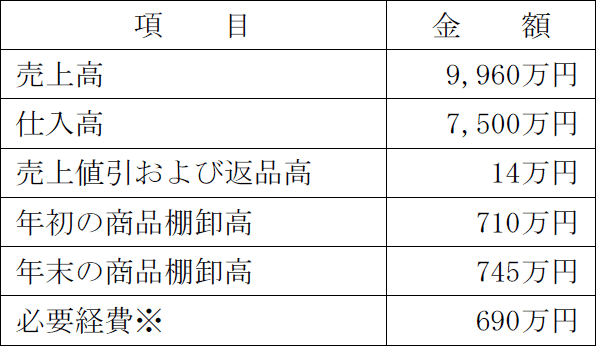

①2025年中における売上高、仕入高等

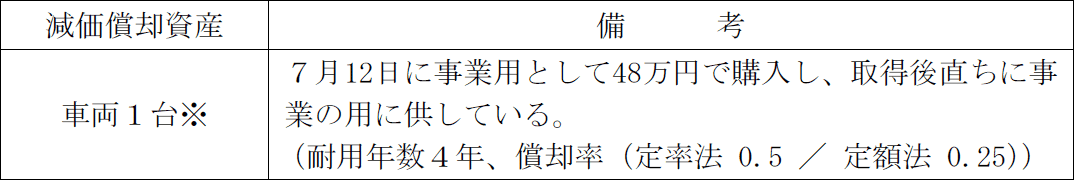

- 上記の必要経費は税務上適正に計上されている。なお、当該必要経費には、青色事業専従者給与は含まれているが、売上原価および下記②の減価償却費は含まれていない。

- 償却方法は法定償却方法とする。

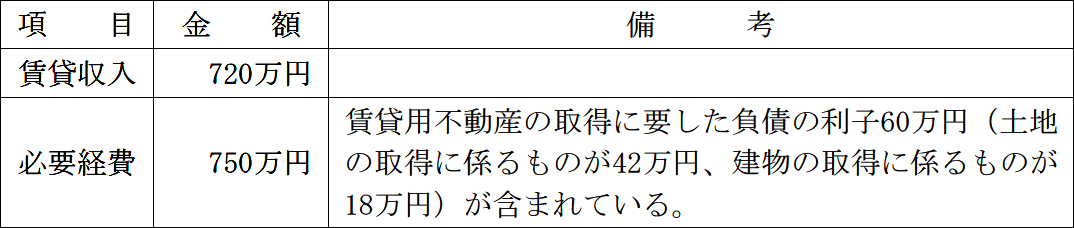

- 不動産所得に関する事項

- Aさんが2025年中に受け取った非上場株式の配当金に関する事項

配当金額:60万円(源泉所得税控除前)- その支払の際に、所定の所得税および復興特別所得税が源泉徴収されている。

- 当該非上場株式を取得するための負債の利子はない。

- Aさんが2025年中に解約した生命保険に関する事項

- 保険の種類

- 一時払変額個人年金保険(10年確定年金)

- 契約年月

- 2016年8月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 解約返戻金額

- 370万円

- 正味払込済保険料

- 300万円

- 妻Bさん、長女Cさん、長男Dさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問57

個人事業の法人成りに関する以下の文章の空欄①~⑥に入る最も適切な数値を、解答用紙に記入しなさい。

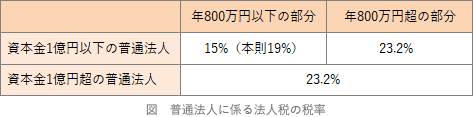

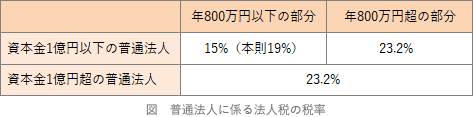

- 個人事業の場合、通常、利益は事業所得として他の所得と合算して最高45%の超過累進税率による所得税の課税対象となるが、法人に課される法人税は、会社の形態を問わず、原則として比例税率となる。2025年4月1日以後に開始する事業年度において、資本金の額が1億円以下の中小法人(一定の大法人に完全支配されている法人等を除く)に対する法人税の税率は、年800万円以下の所得金額からなる部分の金額については(①)%とされ、年800万円超の所得金額からなる部分の金額については(②)%とされる。また、法人成りは、法人と個人の所得分散により、税制面で有利となる場合がある。

他方、個人事業の場合、支出した交際費のうち、業務の遂行上直接必要と認められるものについては、事業所得の金額の計算上、その支出額の全額を必要経費に算入することができるが、法人税においては、損金の額に算入することができる限度額が設けられている。資本金の額が1億円以下の中小法人(一定の大法人に完全支配されている法人等を除く)の場合には、その事業年度において支出した交際費のうち、一定の接待飲食費の額の(③)%相当額または年(④)万円を限度として損金の額に算入することができる。 - 株式会社(内国法人である普通法人)を設立する場合、設立の登記をして初めて法人格を得ることができる。また、設立の日以後(⑤)カ月以内に、定款等の写し等を添付した「法人設立届出書」を納税地の所轄税務署長に提出する必要があり、設立第1期目から青色申告の承認を受けようとする場合には、設立の日以後(⑥)カ月を経過した日と設立第1期の事業年度終了の日とのうちいずれか早い日の前日までに、「青色申告の承認申請書」を納税地の所轄税務署長に提出する必要がある。

| ①% |

| ②% |

| ③% |

| ④万円 |

| ⑤カ月 |

| ⑥カ月 |

広告

広告

正解

| ① 15.0(%) |

| ② 23.2(%) |

| ③ 50(%) |

| ④ 800(万円) |

| ⑤ 2(カ月) |

| ⑥ 3(カ月) |

分野

科目:D.タックスプランニング細目:10.法人税

解説

〔①、②について〕

法人税率は比例税率で23.2%です。ただし、資本金等が1億円以下の中小企業は、所得金額800万円以下の部分について15%の軽減税率が適用されます。 よって、①が15.0(%)、②が23.2(%)が正解となります。

よって、①が15.0(%)、②が23.2(%)が正解となります。

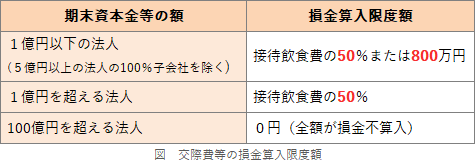

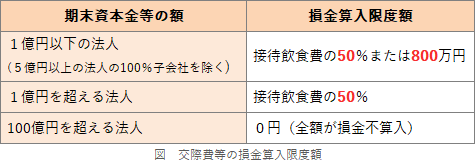

〔③、④について〕

交際費等の損金算入限度額は、中小法人と大規模法人で異なります。資本金の額が1億円以下の中小法人は、接待飲食費の50%と800万円のいずれか高いほうが損金算入限度額です。

よって、①が50(%)、②が800(万円)が正解となります。 〔⑤について〕

〔⑤について〕

法人等を設立した場合は、設立の日以後2カ月以内に、定款等の写しを添付した法人設立届出書を納税地の所轄税務署長に提出しなければなりません。

よって、正解は2(カ月)となります。

〔⑥について〕

新設法人が初年度から青色申告の適用を受ける場合には、「会社設立から3カ月を経過した日」と「第1期目の事業年度の終了日」のうち、いずれか早い日の前日までに青色申告の承認申請書を所轄の税務署長に提出し、承認を受ける必要があります。

よって、正解は3(カ月)となります。

法人税率は比例税率で23.2%です。ただし、資本金等が1億円以下の中小企業は、所得金額800万円以下の部分について15%の軽減税率が適用されます。

〔③、④について〕

交際費等の損金算入限度額は、中小法人と大規模法人で異なります。資本金の額が1億円以下の中小法人は、接待飲食費の50%と800万円のいずれか高いほうが損金算入限度額です。

よって、①が50(%)、②が800(万円)が正解となります。

法人等を設立した場合は、設立の日以後2カ月以内に、定款等の写しを添付した法人設立届出書を納税地の所轄税務署長に提出しなければなりません。

よって、正解は2(カ月)となります。

〔⑥について〕

新設法人が初年度から青色申告の適用を受ける場合には、「会社設立から3カ月を経過した日」と「第1期目の事業年度の終了日」のうち、いずれか早い日の前日までに青色申告の承認申請書を所轄の税務署長に提出し、承認を受ける必要があります。

よって、正解は3(カ月)となります。

広告

広告