FP1級 2020年1月 応用編 問59

個人事業主であるAさんは、妻Bさんと小売業を営むとともに、所有する賃貸マンションから賃貸収入を得ている。Aさんは、営んでいる事業が軌道に乗り、さらなる拡大を企図して、将来的に法人化することを検討している。

Aさんは、2025年中に、非上場株式の配当金を受け取った。この配当金については、総合課税により配当控除の適用を受ける予定である。また、加入していた生命保険契約を解約し、解約返戻金を受け取った。

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

〈Aさんの2025年分の収入等に関する資料〉

Aさんは、2025年中に、非上場株式の配当金を受け取った。この配当金については、総合課税により配当控除の適用を受ける予定である。また、加入していた生命保険契約を解約し、解約返戻金を受け取った。

Aさんの家族構成および2025年分の収入等に関する資料は、以下のとおりである。なお、Aさんは、2025年は消費税について免税事業者であり、税込経理を行っている。

〈Aさんとその家族に関する資料〉

- Aさん(50歳)

- 青色申告者

- 妻Bさん(50歳)

- 2025年中に青色事業専従者として給与収入80万円を得ている。

- 長女Cさん(24歳)

- 大学院生。2025年中の収入はない。

- 長男Dさん(20歳)

- 大学生。2025年中にアルバイトにより給与収入100万円を得ている。

〈Aさんの2025年分の収入等に関する資料〉

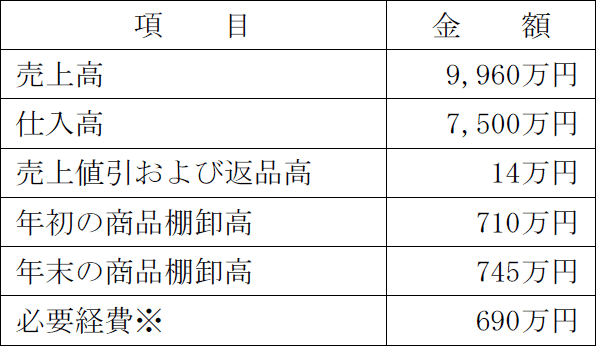

- 事業所得に関する事項

①2025年中における売上高、仕入高等

- 上記の必要経費は税務上適正に計上されている。なお、当該必要経費には、青色事業専従者給与は含まれているが、売上原価および下記②の減価償却費は含まれていない。

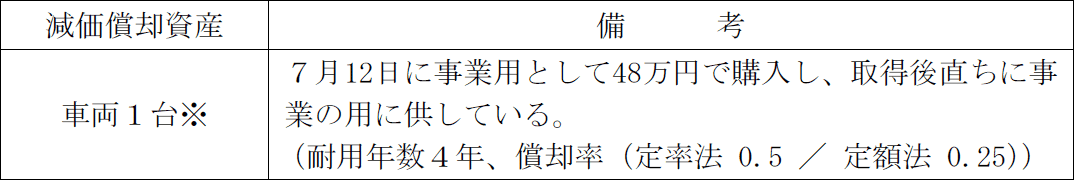

- 償却方法は法定償却方法とする。

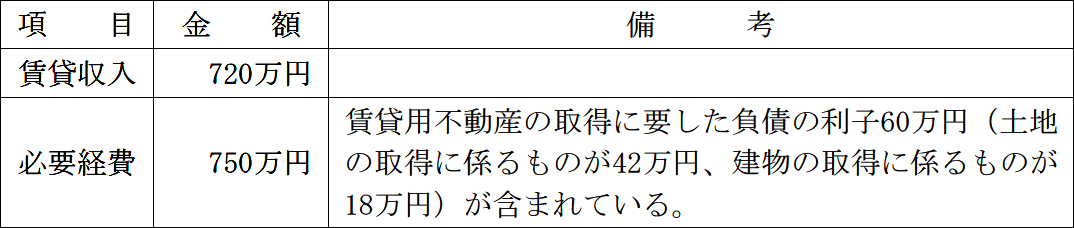

- 不動産所得に関する事項

- Aさんが2025年中に受け取った非上場株式の配当金に関する事項

配当金額:60万円(源泉所得税控除前)- その支払の際に、所定の所得税および復興特別所得税が源泉徴収されている。

- 当該非上場株式を取得するための負債の利子はない。

- Aさんが2025年中に解約した生命保険に関する事項

- 保険の種類

- 一時払変額個人年金保険(10年確定年金)

- 契約年月

- 2016年8月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 解約返戻金額

- 370万円

- 正味払込済保険料

- 300万円

- 妻Bさん、長女Cさん、長男Dさんは、Aさんと同居し、生計を一にしている。

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問59

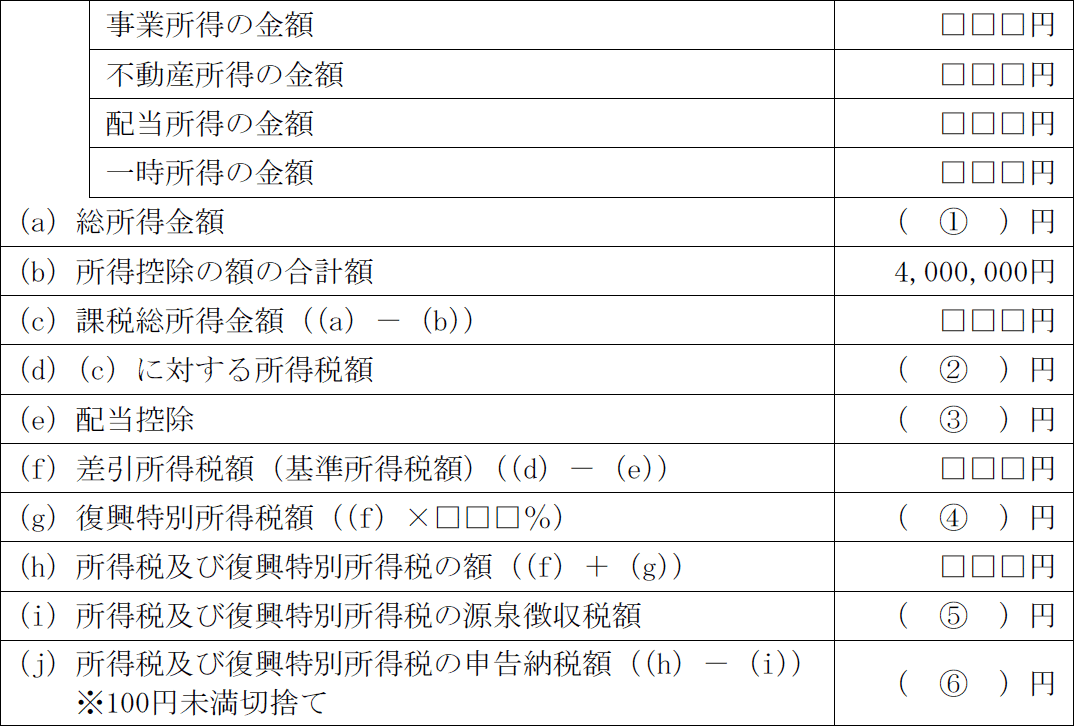

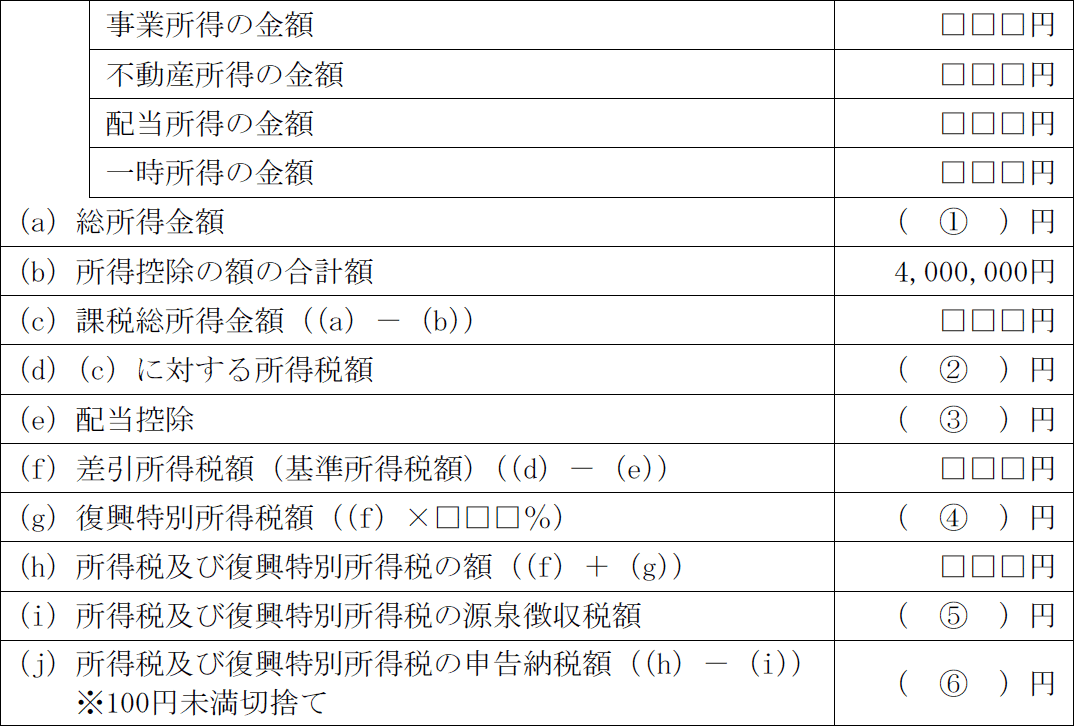

前問《問58》を踏まえ、Aさんの2025年分の所得税および復興特別所得税の申告納税額を計算した下記の表の空欄①~⑥に入る最も適切な数値を求めなさい。空欄⑥については、100円未満を切り捨てること。

なお、Aさんの2025年分の所得控除の合計額を400万円とし、配当控除の適用を受けるものとする。また、記載のない事項については考慮しないものとし、問題の性質上、明らかにできない部分は「□□□」で示してある。

なお、Aさんの2025年分の所得控除の合計額を400万円とし、配当控除の適用を受けるものとする。また、記載のない事項については考慮しないものとし、問題の性質上、明らかにできない部分は「□□□」で示してある。

| ①円 |

| ②円 |

| ③円 |

| ④円 |

| ⑤円 |

| ⑥円 |

広告

広告

正解

| ① 17,900,000(円) |

| ② 3,051,000(円) |

| ③ 30,000(円) |

| ④ 63,441(円) |

| ⑤ 122,520(円) |

| ⑥ 2,961,900(円) |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

〔①について〕

総所得金額は、事業所得・不動産所得・配当所得・一時所得の金額の合計です。

【事業所得】

(問58より)1,720万円

【不動産所得】

総収入金額-必要経費で計算します。

720万円-750万円=▲30万円

【配当所得】

配当収入-負債利子で計算します。

負債利子はないのでそのまま60万円です。

【解約返戻金 … 一時所得】

契約から5年を経過した後に受け取っているので、一時所得に該当します。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の370万円、支出金額は正味払込済保険料の300万円なので、

一時所得の金額 370万円-300万円-50万円=20万円

総所得金額に算入する額 20万円×1/2=10万円

【損益通算】

不動産所得の必要経費には土地の取得に係るものが42万円含まれているので、この額は損益通算の対象となりません。よって、不動産所得の損失のうち損益通算できる額は「30万円-42万円=▲12万円 ⇒ 0円」です。

総所得金額は、事業所得・配当所得・一時所得を合計した「1,720万円+60万円=1,790万円」となります。

よって、正解は17,900,000(円)です。

〔②について〕

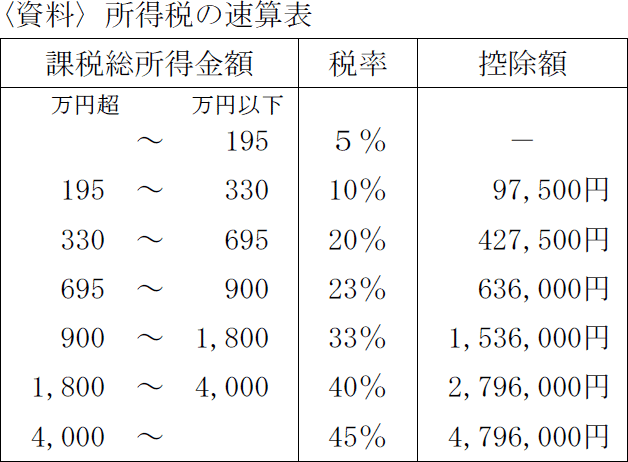

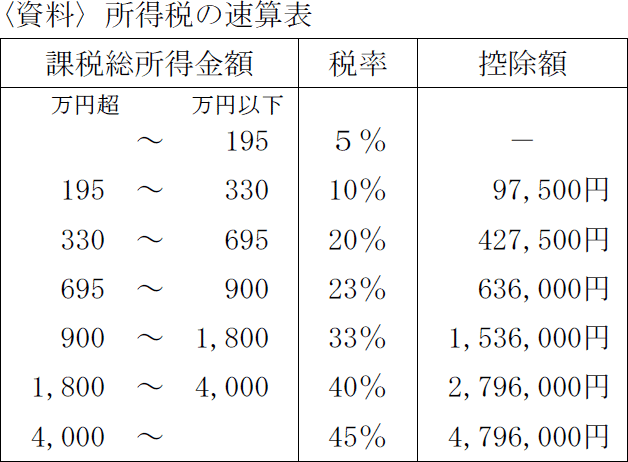

所得金額に対応する所得税額は、総所得金額から所得控除の合計額を引いて課税総所得金額を求め、課税総所得金額を所得税の速算表に当てはめて計算します。

(a)総所得金額は①の1,790万円、(b)所得控除の合計額は400万円なので、課税総所得金額(a-b)は「1,790万円-400万円=1,390万円」となります。課税総所得金額を<資料>所得税の速算表に当てはめると、所得金額に対応する所得税額は、

13,900,000円×33%-1,536,000円=3,051,000円

よって、正解は3,051,000(円)です。

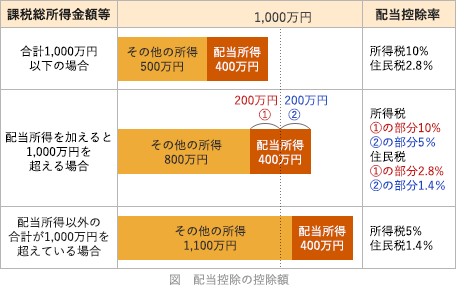

〔③について〕

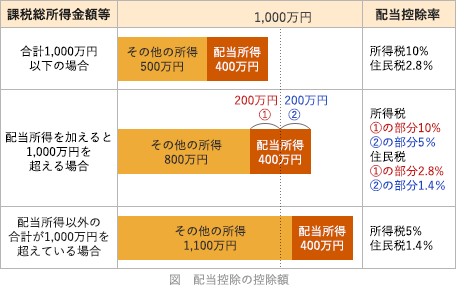

配当控除額は、配当所得以外の所得の金額によって以下のように異なります。 Aさんは配当所得以外の所得合計が1,000万円を超えているので、全部について配当控除率5%が適用されます。したがって配当控除額は「60万円×5%=3万円」です。

Aさんは配当所得以外の所得合計が1,000万円を超えているので、全部について配当控除率5%が適用されます。したがって配当控除額は「60万円×5%=3万円」です。

よって、正解は30,000(円)となります。

〔④について〕

(g)復興特別所得税額は(f)差引所得税額に2.1%を乗じて求めます。(f)差引所得税額は、(d)所得金額に対応する所得税額から、(e)税額控除額を引いた額です。

3,051,000円-30,000円=3,021,000円

3,021,000円×2.1%=63,441円

よって、正解は63,441(円)です。

〔⑤について〕

Aさんは非上場株式の配当金60万円を受け取っています。非上場株式の配当金は受取時に20.42%(所得税20%、復興特別所得税0.42%)が源泉徴収されて支払われるので、60万円に係る源泉徴収税額は、

60万円×20.42%=122,520円

よって、正解は122,520(円)となります。

〔⑦について〕

(f)差引所得税額に(g)復興特別所得税を加え、(i)源泉徴収税額を差し引いた額となります。

3,021,000円+63,441円-122,520円=2,961,921円

(100円未満を切り捨て)2,961,900円

よって、正解は2,961,900(円)です。

総所得金額は、事業所得・不動産所得・配当所得・一時所得の金額の合計です。

【事業所得】

(問58より)1,720万円

【不動産所得】

総収入金額-必要経費で計算します。

720万円-750万円=▲30万円

【配当所得】

配当収入-負債利子で計算します。

負債利子はないのでそのまま60万円です。

【解約返戻金 … 一時所得】

契約から5年を経過した後に受け取っているので、一時所得に該当します。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の370万円、支出金額は正味払込済保険料の300万円なので、

一時所得の金額 370万円-300万円-50万円=20万円

総所得金額に算入する額 20万円×1/2=10万円

【損益通算】

不動産所得の必要経費には土地の取得に係るものが42万円含まれているので、この額は損益通算の対象となりません。よって、不動産所得の損失のうち損益通算できる額は「30万円-42万円=▲12万円 ⇒ 0円」です。

総所得金額は、事業所得・配当所得・一時所得を合計した「1,720万円+60万円=1,790万円」となります。

よって、正解は17,900,000(円)です。

〔②について〕

所得金額に対応する所得税額は、総所得金額から所得控除の合計額を引いて課税総所得金額を求め、課税総所得金額を所得税の速算表に当てはめて計算します。

(a)総所得金額は①の1,790万円、(b)所得控除の合計額は400万円なので、課税総所得金額(a-b)は「1,790万円-400万円=1,390万円」となります。課税総所得金額を<資料>所得税の速算表に当てはめると、所得金額に対応する所得税額は、

13,900,000円×33%-1,536,000円=3,051,000円

よって、正解は3,051,000(円)です。

〔③について〕

配当控除額は、配当所得以外の所得の金額によって以下のように異なります。

よって、正解は30,000(円)となります。

〔④について〕

(g)復興特別所得税額は(f)差引所得税額に2.1%を乗じて求めます。(f)差引所得税額は、(d)所得金額に対応する所得税額から、(e)税額控除額を引いた額です。

3,051,000円-30,000円=3,021,000円

3,021,000円×2.1%=63,441円

よって、正解は63,441(円)です。

〔⑤について〕

Aさんは非上場株式の配当金60万円を受け取っています。非上場株式の配当金は受取時に20.42%(所得税20%、復興特別所得税0.42%)が源泉徴収されて支払われるので、60万円に係る源泉徴収税額は、

60万円×20.42%=122,520円

よって、正解は122,520(円)となります。

〔⑦について〕

(f)差引所得税額に(g)復興特別所得税を加え、(i)源泉徴収税額を差し引いた額となります。

3,021,000円+63,441円-122,520円=2,961,921円

(100円未満を切り捨て)2,961,900円

よって、正解は2,961,900(円)です。

広告

広告