FP1級 2020年1月 応用編 問64

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(66歳)の推定相続人は、妻Bさん(68歳)、長男Cさん(42歳)および長女Dさん(40歳)の3人である。Aさんは、今後数年のうちに、所有するX社株式をX社の専務取締役である長男Cさんに移転して、勇退することを考えており、X社株式の移転にあたって、その評価額を引き下げる方策を検討している。

また、Aさんは、X社本社建物の敷地(本社建物はX社が所有)を所有しており、「土地の無償返還に関する届出書」を納税地の所轄税務署長に提出しているが、X社に無償で使用させ、地代はいっさい収受していない。当該敷地については、自身の相続が開始した際に長男Cさんが取得するように遺言を残しておくことを考えている。

X社の概要は、以下のとおりである。

〈X社の概要〉

また、Aさんは、X社本社建物の敷地(本社建物はX社が所有)を所有しており、「土地の無償返還に関する届出書」を納税地の所轄税務署長に提出しているが、X社に無償で使用させ、地代はいっさい収受していない。当該敷地については、自身の相続が開始した際に長男Cさんが取得するように遺言を残しておくことを考えている。

X社の概要は、以下のとおりである。

〈X社の概要〉

- 業種 繊維工業

- 資本金等の額 6,000万円(発行済株式総数120,000株、すべて普通株式で1株につき1個の議決権を有している)

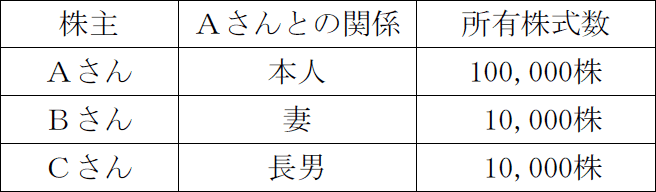

- 株主構成

- 株式の譲渡制限 あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の中」である。

- X社は、特定の評価会社には該当しない。

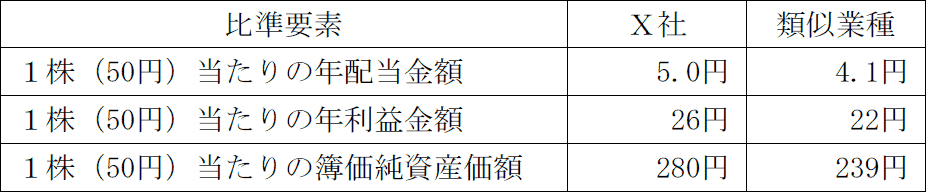

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 289円

課税時期の属する月の前月の平均株価 280円

課税時期の属する月の前々月の平均株価 266円

課税時期の前年の平均株価 259円

課税時期の属する月以前2年間の平均株価 251円

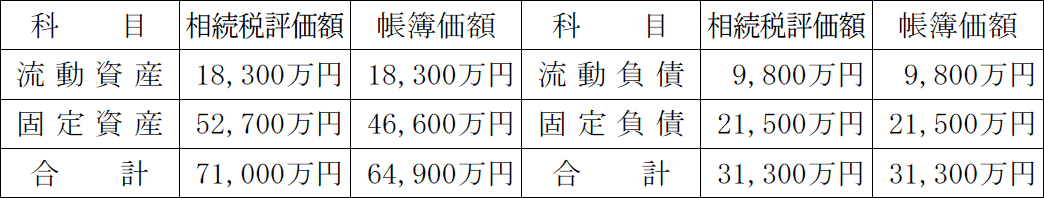

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

《設例》の〈X社の概要〉に基づき、X社株式の1株当たりの①純資産価額と②類似業種比準方式と純資産価額方式の併用方式による価額を、それぞれ求めなさい(計算過程の記載は不要)。〈答〉は円未満を切り捨てて円単位とすること。

なお、X社株式の相続税評価額の算定にあたり、複数の方法がある場合は、できるだけ低い価額となる方法を選択するものとする。

なお、X社株式の相続税評価額の算定にあたり、複数の方法がある場合は、できるだけ低い価額となる方法を選択するものとする。

| ①円 |

| ②円 |

広告

広告

正解

| ① 3,120(円) |

| ② 2,112(円) |

分野

科目:F.相続・事業承継細目:5.相続財産の評価(不動産以外)

解説

〔①について〕

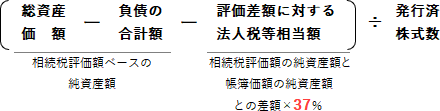

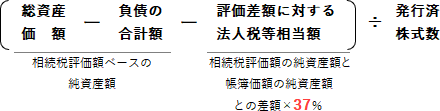

純資産価額方式は、相続税評価額ベースの総資産から負債の合計額と評価差額に対する法人税額等相当額を差し引いて正味の純資産額を求め、それを発行済株式数で除すること1株当たりの価額を求める方法です(財評通185~188)。 FP試験で問われるかはわかりませんが、計算上の注意点として以下のようなものがあるので注意しておきましょう。

FP試験で問われるかはわかりませんが、計算上の注意点として以下のようなものがあるので注意しておきましょう。

71,000万円-31,300万円=39,700万円

この額から「評価差額に対する法人税等額」を控除します。評価差額とは、相続税評価による純資産額と帳簿価額による純資産額の差額のことです。法人の解散に伴う残余財産の分配は時価で行われたと認識され、時価と帳簿価額の差額は益金・損金に算入されて法人税が課されるため、株式の評価上そのときに支払う法人税等相当額を負債として控除するというものです。なお、評価差額に乗じる37%は法人税率の改正などにより適宜見直されています。

帳簿価額ベースの純資産額 64,900万円-31,300万円=33,600万円

評価差額 39,700万円-33,600万円=6,100万円

評価差額に対する法人税等額 6,100万円×37%=2,257万円

X社の発行済株式数は設例より12万株なので、1株当たりの純資産価額は、

(39,700万円-2,257万円)÷12万株=3,120.25円

(円未満切り捨て)3,120円

よって、正解は3,120(円)となります。

〔②について〕

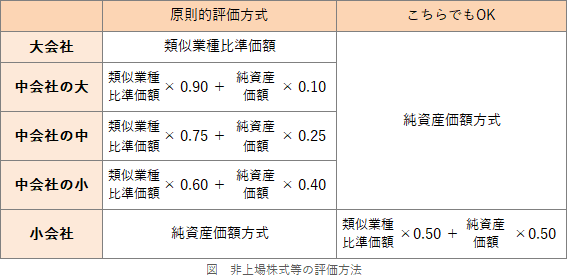

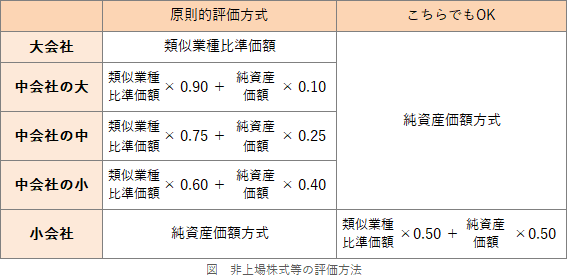

X社のような中会社は、原則として類似業種比準方式と純資産価額方式の併用方式で評価しますが、純資産価額が低い場合にはそちらを評価額とすることもできます。併用方式は、両方の価格を所定の繰入割合で按分計算する方法で、繰入割合は会社規模によって以下のように決まっています。 X社は「中会社の中」ですので、類似業種比準価額の75%と純資産価額の25%の合計が、併用方式による価額となります。類似業種比準価額は問63で求めた1,777円、純資産価額は①で求めた3,120円なので、

X社は「中会社の中」ですので、類似業種比準価額の75%と純資産価額の25%の合計が、併用方式による価額となります。類似業種比準価額は問63で求めた1,777円、純資産価額は①で求めた3,120円なので、

1,777円×0.75+3,120円×0.25

=1,332.75円+780円=2,112.75円

(円未満切り捨て)2,112円

純資産価額3,120円>併用方式2,112円なので、より低いほうの併用方式の価額を選択します。

よって、正解は2,112(円)となります。

純資産価額方式は、相続税評価額ベースの総資産から負債の合計額と評価差額に対する法人税額等相当額を差し引いて正味の純資産額を求め、それを発行済株式数で除すること1株当たりの価額を求める方法です(財評通185~188)。

- 課税時期前3年以内に取得した土地等や家屋等は時価で評価する

- 負債に計上されている各種引当金や準備金は負債から除く

- 事業年度開始から課税時期に対応する法人税額等は負債に入れる

- 被相続人の死亡により支給することが確定した退職手当金・功労金等は負債に入れる

71,000万円-31,300万円=39,700万円

この額から「評価差額に対する法人税等額」を控除します。評価差額とは、相続税評価による純資産額と帳簿価額による純資産額の差額のことです。法人の解散に伴う残余財産の分配は時価で行われたと認識され、時価と帳簿価額の差額は益金・損金に算入されて法人税が課されるため、株式の評価上そのときに支払う法人税等相当額を負債として控除するというものです。なお、評価差額に乗じる37%は法人税率の改正などにより適宜見直されています。

帳簿価額ベースの純資産額 64,900万円-31,300万円=33,600万円

評価差額 39,700万円-33,600万円=6,100万円

評価差額に対する法人税等額 6,100万円×37%=2,257万円

X社の発行済株式数は設例より12万株なので、1株当たりの純資産価額は、

(39,700万円-2,257万円)÷12万株=3,120.25円

(円未満切り捨て)3,120円

よって、正解は3,120(円)となります。

〔②について〕

X社のような中会社は、原則として類似業種比準方式と純資産価額方式の併用方式で評価しますが、純資産価額が低い場合にはそちらを評価額とすることもできます。併用方式は、両方の価格を所定の繰入割合で按分計算する方法で、繰入割合は会社規模によって以下のように決まっています。

1,777円×0.75+3,120円×0.25

=1,332.75円+780円=2,112.75円

(円未満切り捨て)2,112円

純資産価額3,120円>併用方式2,112円なので、より低いほうの併用方式の価額を選択します。

よって、正解は2,112(円)となります。

広告

広告