FP1級 2020年9月 応用編 問60(改題)

Aさん(65歳)は、15年前に父から相続により取得した貸駐車場用地(500㎡)を2024年10月に売却した。その売却資金と銀行借入金によって、2025年中に甲土地を取得し、甲土地の上に賃貸アパートを建築して、貸付事業を開始する予定である。土地の買換えにあたっては、「特定の事業用資産の買換えの場合の譲渡所得の課税の特例」の適用を受けるための所定の手続を行っている。

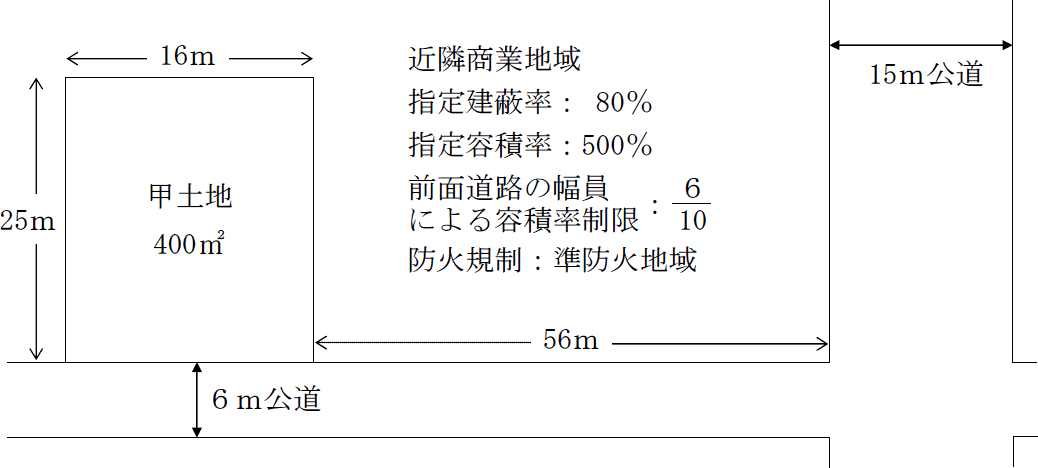

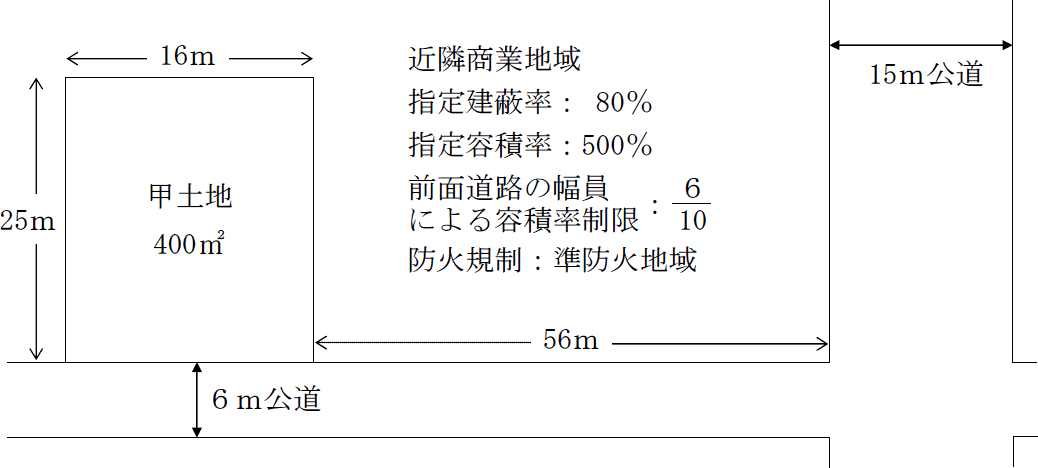

Aさんが購入する予定の甲土地の概要は、以下のとおりである。

〈甲土地の概要〉

Aさんが購入する予定の甲土地の概要は、以下のとおりである。

〈甲土地の概要〉

- 甲土地は400㎡の長方形の土地である。

- 幅員15mの公道は、建築基準法第52条第9項の特定道路であり、特定道路から甲土地までの延長距離は56mである。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問60

「特定の事業用資産の買換えの場合の譲渡所得の課税の特例」および「小規模宅地等についての相続税の課税価格の計算の特例」に関する以下の文章の空欄①~⑧に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈特定の事業用資産の買換えの場合の譲渡所得の課税の特例〉

「特定の事業用資産の買換えの場合の譲渡所得の課税の特例」(以下、「本特例」という)は、個人が事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得して事業の用に供したときは、所定の要件のもと、譲渡益の一部に対する課税を将来に繰り延べることができる特例である。

譲渡資産および買換資産がいずれも土地である場合、買い換えた土地の面積が譲渡した土地の面積の(①)倍を超えるときは、原則として、その超える部分について本特例の対象とならない。また、本特例のうち、いわゆる長期所有資産の買換えの場合、譲渡した土地の所有期間が譲渡した日の属する年の1月1日において(②)年を超えていなければならず、買い換えた土地の面積が(③)㎡以上でなければならない。

なお、本特例による課税の繰延割合は、原則として80%であるが、いわゆる長期所有資産の買換えで、譲渡資産が地域再生法に規定する集中地域以外の地域内に所在し、かつ、買換資産が東京都の特別区の存する区域または集中地域内に所在するときは、(④)%または60%となる。 - 〈小規模宅地等についての相続税の課税価格の計算の特例〉

Aさんが取得した甲土地(宅地)上に賃貸アパートを建築し、貸付事業を行う場合、将来のAさんの相続開始時、相続税の課税価格の計算上、原則として、当該宅地は(⑤)として評価することになり、賃貸アパートは貸家として評価することになる。また、Aさんが甲土地の取得や賃貸アパートの建築に銀行借入金を利用した場合に、将来のAさんの相続開始時における当該借入金の残高は、相続税の課税価格の計算上、(⑥)の対象となる。

さらに、甲土地は、所定の要件を満たせば、貸付事業用宅地等として「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)の適用を受けることができる。仮に、甲土地の(⑤)としての評価額が4,000万円である場合に、貸付事業用宅地等として当該宅地のみに本特例の適用を受けたときは、相続税の課税価格に算入すべき当該宅地の価額は(⑦)万円となる。

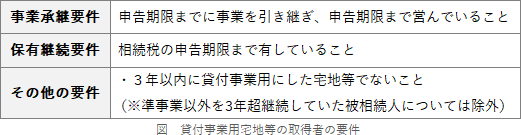

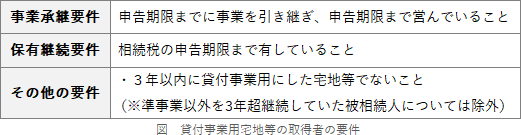

なお、相続の開始前(⑧)年以内に新たに貸付事業の用に供された宅地等については、被相続人が相続開始前(⑧)年を超えて事業的規模で貸付事業を行っていた場合等を除き、本特例の適用対象とならない。

| ①倍 |

| ②年 |

| ③㎡ |

| ④% |

| ⑤ |

| ⑥ |

| ⑦万円 |

| ⑧年 |

広告

広告

正解

| ① 5(倍) |

| ② 10(年) |

| ③ 300(㎡) |

| ④ 70(%) |

| ⑤ 貸家建付地 |

| ⑥ 債務控除 |

| ⑦ 3,000(万円) |

| ⑧ 3(年) |

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

特定の事業用資産の買換えの場合の譲渡所得の課税の特例の共通条件として、買換資産が土地であるときは、取得する土地等の面積が譲渡した土地等の面積の5倍以内でなければなりません。5倍を超える部分は、原則として本特例の対象となりません。

よって、正解は5(倍)となります。

〔②について〕

長期所有資産の買換え(3号買換え)は、事業用資産にも「居住用財産の買換え特例」と同じく、課税の繰り延べを認める制度です。このため「居住用財産の買換え特例」と同じく、譲渡した年の1月1日において、所有期間が10年を超えている事業用資産の譲渡である必要があります。

よって、正解は10(年)となります。

〔③について〕

長期所有資産の買換え(3号買換え)における買換資産は、国内にある事務所や事業所等の敷地や駐車場に供される300㎡以上の土地等、建物または構築物である必要があります。

よって、正解は300(㎡)となります。

〔④について〕

本特例の適用を受けることで、譲渡による収入金額の80%または買換資産の取得価額の80%相当部分についての課税が繰り延べられますが、譲渡資産が地方などの集中地域以外の地域にあり、買換資産が東京都の特別区の存する地域や集中地域内に所在する場合は、繰延割合は70%または60%に引き下げられます。

よって、正解は70(%)となります。

〔⑤について〕

Aさんの所有する土地上に、Aさんの所有する賃貸アパートが建つことになります。土地の上に自ら所有する貸付用家屋が建っている場合、その敷地は、相続税評価上、貸家建付地として評価されます。

よって、正解は貸家建付地となります。

〔⑥について〕

金融機関からの借入金や個人からの借入金は、相続が開始したときに現に存在する債務で確実と認められるため、相続税の課税価格の計算上、債務控除の対象となり、相続財産から差し引くことができます。

よって、正解は債務控除となります。

〔⑦について〕

本特例の貸付事業用宅地等に該当する場合、敷地面積のうち200㎡を限度に相続税の課税価格に算入すべき価額が50%減額されます。甲土地の自用地価額は4,000万円、面積は400㎡なので、

減額分 4,000万円×200㎡400㎡×50%=1,000万円

課税価格 4,000万円-1,000万円=3,000万円

よって、正解は3,000(万円)となります。

〔⑧について〕

その相続の開始前3年以内に新たに貸付事業の用に供された宅地等は「3年以内貸付宅地等」といわれ、本特例の適用対象とはなりません。ただし、相続の開始前3年以内に新たに貸付事業の用に供された宅地等であっても、被相続人が相続開始前3年を超えて事業的規模で貸付事業の用に供された宅地等については除きます。

よって、正解は3(年)となります。

特定の事業用資産の買換えの場合の譲渡所得の課税の特例の共通条件として、買換資産が土地であるときは、取得する土地等の面積が譲渡した土地等の面積の5倍以内でなければなりません。5倍を超える部分は、原則として本特例の対象となりません。

よって、正解は5(倍)となります。

〔②について〕

長期所有資産の買換え(3号買換え)は、事業用資産にも「居住用財産の買換え特例」と同じく、課税の繰り延べを認める制度です。このため「居住用財産の買換え特例」と同じく、譲渡した年の1月1日において、所有期間が10年を超えている事業用資産の譲渡である必要があります。

よって、正解は10(年)となります。

〔③について〕

長期所有資産の買換え(3号買換え)における買換資産は、国内にある事務所や事業所等の敷地や駐車場に供される300㎡以上の土地等、建物または構築物である必要があります。

よって、正解は300(㎡)となります。

〔④について〕

本特例の適用を受けることで、譲渡による収入金額の80%または買換資産の取得価額の80%相当部分についての課税が繰り延べられますが、譲渡資産が地方などの集中地域以外の地域にあり、買換資産が東京都の特別区の存する地域や集中地域内に所在する場合は、繰延割合は70%または60%に引き下げられます。

よって、正解は70(%)となります。

〔⑤について〕

Aさんの所有する土地上に、Aさんの所有する賃貸アパートが建つことになります。土地の上に自ら所有する貸付用家屋が建っている場合、その敷地は、相続税評価上、貸家建付地として評価されます。

よって、正解は貸家建付地となります。

〔⑥について〕

金融機関からの借入金や個人からの借入金は、相続が開始したときに現に存在する債務で確実と認められるため、相続税の課税価格の計算上、債務控除の対象となり、相続財産から差し引くことができます。

よって、正解は債務控除となります。

〔⑦について〕

本特例の貸付事業用宅地等に該当する場合、敷地面積のうち200㎡を限度に相続税の課税価格に算入すべき価額が50%減額されます。甲土地の自用地価額は4,000万円、面積は400㎡なので、

減額分 4,000万円×200㎡400㎡×50%=1,000万円

課税価格 4,000万円-1,000万円=3,000万円

よって、正解は3,000(万円)となります。

〔⑧について〕

その相続の開始前3年以内に新たに貸付事業の用に供された宅地等は「3年以内貸付宅地等」といわれ、本特例の適用対象とはなりません。ただし、相続の開始前3年以内に新たに貸付事業の用に供された宅地等であっても、被相続人が相続開始前3年を超えて事業的規模で貸付事業の用に供された宅地等については除きます。

よって、正解は3(年)となります。

広告

広告