FP1級 2021年5月 応用編 問64

Aさんは、甲土地と乙土地を所有している。甲土地はAさんが所有する3階建ての賃貸アパートの敷地であり、Aさんはその賃貸アパートの3階部分を自宅として居住の用に供し、1階および2階部分は賃貸の用に供している。乙土地はAさんが所有する事業用建物の敷地であり、長女Cさんがその事業用建物をAさんから使用貸借により借り受けて雑貨店を営んでいる。

Aさんは、最近、健康に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。Aさんは、自身の相続が発生した後も、妻Bさんが引き続き自宅に住み続けられるように、かつ、子たちが遺産分割でもめないように遺言書を作成しておきたいと考えている。

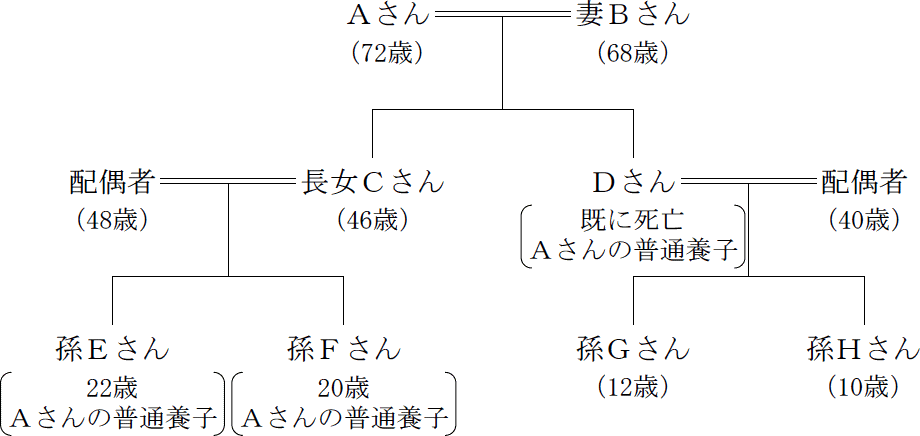

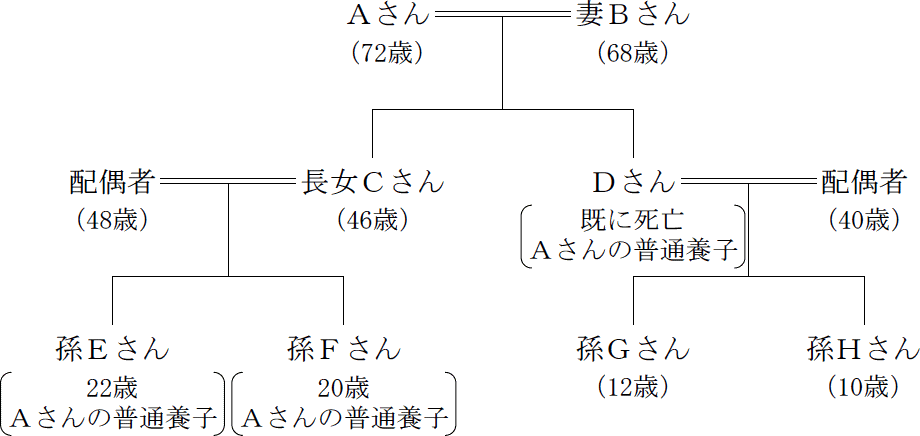

Aさんの親族関係図およびAさんが所有している土地に関する資料は、以下のとおりである。なお、Aさんは、Dさん、孫Eさんおよび孫Fさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしているが、Dさんは病気により既に他界している。また、孫Gさんおよび孫Hさんは、AさんとDさんの普通養子縁組後に誕生している。

〈Aさんの親族関係図〉 〈Aさんが所有している甲土地および乙土地に関する資料〉

〈Aさんが所有している甲土地および乙土地に関する資料〉

Aさんは、最近、健康に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。Aさんは、自身の相続が発生した後も、妻Bさんが引き続き自宅に住み続けられるように、かつ、子たちが遺産分割でもめないように遺言書を作成しておきたいと考えている。

Aさんの親族関係図およびAさんが所有している土地に関する資料は、以下のとおりである。なお、Aさんは、Dさん、孫Eさんおよび孫Fさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしているが、Dさんは病気により既に他界している。また、孫Gさんおよび孫Hさんは、AさんとDさんの普通養子縁組後に誕生している。

〈Aさんの親族関係図〉

- 甲土地(Aさんが所有している自宅兼賃貸アパートの敷地)

- 宅地面積

- 198㎡

- 自用地評価額

- 3,600万円

- 借地権割合

- 60%

- 借家権割合

- 30%

- 甲土地上にある賃貸アパートは3階建て(300㎡)であり、各階の床面積は同一である(各階100㎡)

- 3階部分はAさんが妻Bさんおよび長女Cさん家族とともに自宅として使用し、1階および2階部分は第三者に賃貸している(入居率100%)

- 乙土地(Aさんが所有している事業用建物の敷地)

- 宅地面積

- 188㎡

- 自用地評価額

- 4,000万円

- 借地権割合

- 60%

- 乙土地上にある事業用建物は長女Cさんが無償で貸与を受けて使用している。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問64

仮に、Aさんが現時点(2026年5月23日)において死亡し、孫Eさんに係る相続税の課税価格が600万円、相続税の課税価格の合計額が1億2,000万円である場合、①相続税の総額および②孫Eさんの納付すべき相続税額をそれぞれ求めなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。

| ①万円 |

| ②万円 |

広告

広告

正解

| ① 700(万円) 3,000万円+(600万円×5人)=6,000万円 1億2,000万円-6,000万円=6,000万円 6,000万円×1/2×15%-50万円=400万円 6,000万円×1/6×10%=100万円 6,000万円×1/6×10%=100万円 6,000万円×1/12×10%=50万円 6,000万円×1/12×10%=50万円 400万円+100万円+100万円+50万円+50万円=700万円 |

| ② 42(万円) 700万円×600万円1億2,000万円=35万円

35万円+35万円×0.2=42万円 |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

相続税の総額を求める手順は次のとおりです。

1億2,000万円-6,000万円=6,000万円

この課税遺産総額を法定相続分に従って配分します。

400万円+100万円×2人+50万円×2人=700万円

よって、正解は700(万円)です。

〔②について〕

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は1億2,000万円、孫Eに係る相続税の課税価格は600万円なので、孫Eの相続税額は、

700万円×600万円1億2,000万円=35万円

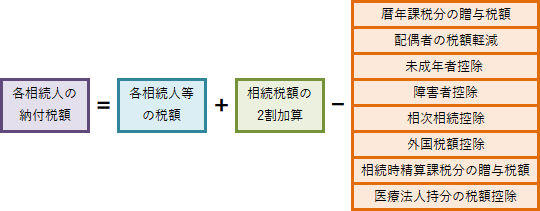

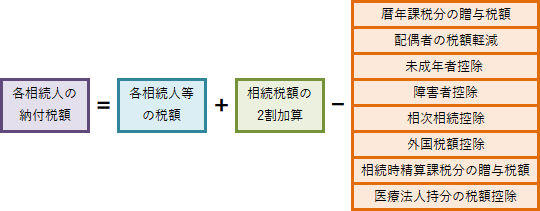

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。 上記のうち孫Eに関係するのは「相続税額の2割加算」です。孫養子は法律上では被相続人の子ですが、例外的に相続税の2割加算の対象です。このため孫Eの算出税額に20%相当額が加算されます。税額控除に該当する項目がないため、この額が孫Eの納付すべき相続税額となります。

上記のうち孫Eに関係するのは「相続税額の2割加算」です。孫養子は法律上では被相続人の子ですが、例外的に相続税の2割加算の対象です。このため孫Eの算出税額に20%相当額が加算されます。税額控除に該当する項目がないため、この額が孫Eの納付すべき相続税額となります。

35万円×1.2=42万円

よって、正解は42(万円)です。

相続税の総額を求める手順は次のとおりです。

- 相続税法上の法定相続人となるべき人、その法定相続人による法定相続分を考える

- 相続税の課税価格の合計額から遺産に係る基礎控除額を差し引いて、課税遺産総額を求める

- 課税遺産総額を法定相続分で各人に配分する

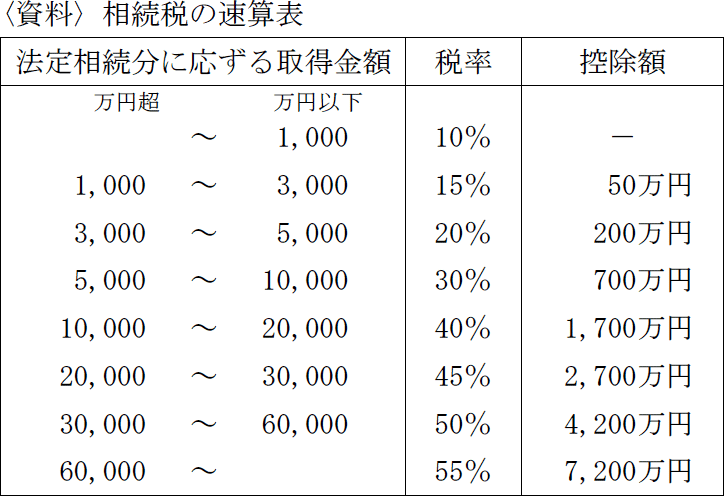

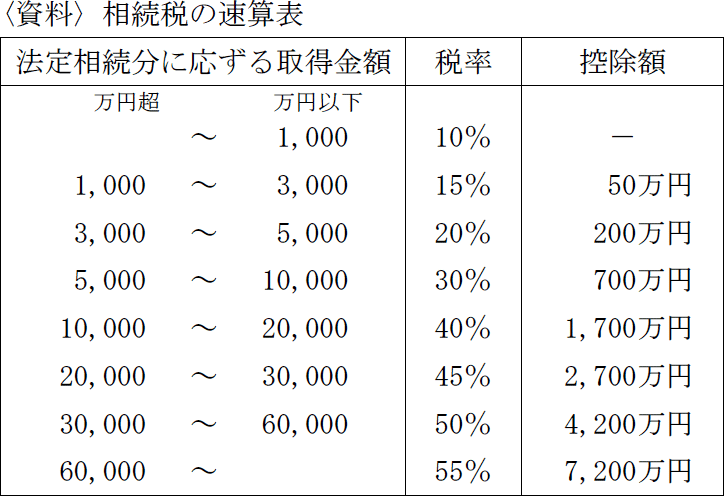

- 各人の取得金額を速算表に当てはめて、法定相続分に応ずる税額を計算する

- 全員分の税額を計算して、相続税の税額とする

- 代襲相続人である養子

- 特別養子縁組による養子

- 被相続人の配偶者の実子である養子

- 養子を代襲相続する被相続人の直系卑属(養子縁組後に生まれた子)

- 妻B … 1/2

- 長女C・養子1人 … 各1/2×1/3=1/6

- 孫G・孫H … 各1/2×1/3×1/2=1/12

1億2,000万円-6,000万円=6,000万円

この課税遺産総額を法定相続分に従って配分します。

- 妻B … 6,000万円×1/2=3,000万円

- 長女C・養子1人 … 6,000万円×1/6=1,000万円

- 孫G・孫H… 6,000万円×1/12=500万円

- 妻B … 3,000万円×15%-50万円=400万円

- 長女C・養子1人 … 1,000万円×10%=100万円

- 孫G・孫H … 500万円×10%=50万円

400万円+100万円×2人+50万円×2人=700万円

よって、正解は700(万円)です。

〔②について〕

各人ごとの相続税額は、相続税の総額にその相続人が取得した課税価格の割合を乗じて得た額となります。

相続税の総額×各人の課税価格課税価格の合計額

課税価格の合計額は1億2,000万円、孫Eに係る相続税の課税価格は600万円なので、孫Eの相続税額は、

700万円×600万円1億2,000万円=35万円

実際に納付する税額は、上記の額に相続税額の2割加算を加え、未成年者控除、障害者控除、暦年課税の贈与税額控除、相続時精算課税の贈与税額控除等を適用した額となります。

35万円×1.2=42万円

よって、正解は42(万円)です。

広告

広告