FP1級過去問題 2022年1月学科試験 問23

問23

個人(居住者)が購入等する外貨建金融商品の課税関係に関する次の記述のうち、最も適切なものはどれか。

- 国内の地方銀行に預け入れた米ドル建ての定期預金の利子は、利子所得として源泉分離課税の対象となり、為替予約のない場合、満期時に生じた為替差益は雑所得として総合課税の対象となる。

- 国内のX銀行に預け入れた米ドル建ての定期預金が満期となり、満期日にその元本部分を国内のY銀行に米ドルのまま預け入れた場合、X銀行の当該定期預金の元本部分における為替差益に係る雑所得の金額は、原則として、満期日においてX銀行が公表する対顧客直物電信買相場(TTB)により邦貨換算して計算する。

- 国内の証券会社を通じて交付を受ける上場外国株式の配当については、確定申告不要制度を選択することができない。

- 国内の証券会社を通じて交付を受ける外国利付債券(国外特定公社債)の利子は、申告分離課税の対象となり、確定申告不要制度を選択することができない。

広告

広告

正解 1

問題難易度

肢146.0%

肢229.3%

肢310.7%

肢414.0%

肢229.3%

肢310.7%

肢414.0%

分野

科目:C.金融資産運用細目:10.金融商品と税金

解説

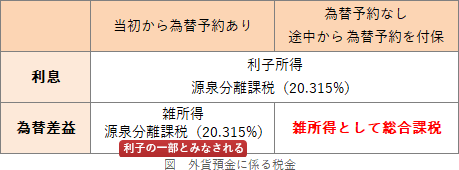

- [適切]。預貯金の利子のうち国内において支払われるものは、源泉分離課税の対象となりますこのため、国内銀行・外国銀行の在日支店に預け入れた外貨預金の利子は、利子所得として源泉分離課税の対象となります。また為替差益は、為替予約のない場合は雑所得として総合課税の対象となり、為替予約のある場合は雑所得として源泉分離課税の対象となります。

日本国内に所在する銀行に預け入れた外貨定期預金の満期による為替差益は、一時所得として総合課税の対象となる。(2015.1-23-4)

日本国内に所在する銀行に預け入れた外貨定期預金の満期による為替差益は、一時所得として総合課税の対象となる。(2015.1-23-4) - 不適切。外貨建て預金として預け入れていた元本部分の金銭について、同一の外国通貨で、同一または別の金融機関に引き続いて預貯金として預け入れた場合は、為替差益の発生原因となる外貨建取引に該当しないものとされています(所得税法令167条の6)。為替差益が認識されるのは外貨建取引を行ったときなので、本ケースでは元本部分に係る為替差損益が認識されることはありません。同一の外国通貨で預入および払出が行われる限り、その金額に増減はなく、実質的には外貨を保有し続けている場合と変わりはないためです。

参考URL: 外貨建預貯金の預入及び払出に係る為替差損益の取扱い

https://www.nta.go.jp/law/shitsugi/shotoku/02/39.htm国内のX銀行に預け入れた米ドル建ての定期預金が満期となり、満期日にその元本部分を国内のY銀行に米ドルのまま預け入れた場合、X銀行の当該定期預金の元本部分における為替差益に係る雑所得の金額は、原則として、満期日においてX銀行が公表する対顧客直物電信買相場(TTB)により邦貨換算して計算する。(2024.9-23-2)国内に所在するX銀行に預け入れた米ドル建ての定期預金が満期となり、満期日にその元本部分を国内のY銀行に米ドルのまま預け入れた場合、その元本部分に係る為替差益は認識しないでよいとされる。(2023.9-22-2) - 不適切。国内の証券会社を通じて受け取る上場外国株式の配当は、交付される際に源泉徴収されるので、国内上場株式の申告方法と同じく、総合課税・申告分離課税・確定申告不要のいずれかを選択をすることができます。証券会社を介さずに直接配当を受け取る場合、源泉徴収がされないので確定申告不要制度を利用することはできません。日本国内に所在する証券会社を通じて支払を受ける外国上場株式の配当金は、申告不要制度や配当控除の適用を受けることができる。(2015.1-23-2)

- 不適切。国内の証券会社を通じて受け取る外国利付債券の利子は、交付される際に源泉徴収されるので、国内特定公社債の利子と同じく、申告分離課税・確定申告不要のいずれかを選択をすることができます。なお、証券会社を介さずに直接利子を受け取る場合、源泉徴収がされないので確定申告不要制度を利用することはできません。国内の証券会社を通じて交付を受ける外国利付債券(国外特定公社債)の利子は、利子所得として申告分離課税の対象となり、確定申告不要制度を選択することはできない。(2024.9-23-4)国内に所在する証券会社を通じて支払われた外国利付債券(国外特定公社債)の利子は、利子所得として申告分離課税の対象となり、外国所得税が課されている場合は、確定申告により外国税額控除の適用を受けることができる。(2023.9-22-4)日本国内に所在する証券会社を通じて支払を受ける外国利付債券の利子は、申告分離課税の対象となる。(2015.1-23-1)

広告

広告