FP1級 2022年5月 応用編 問62

Aさん(53歳)は、東京都内の賃貸マンションに居住している。Aさんの父親Bさん(80歳)は、N市内(三大都市圏)の甲土地(Aさんの実家の敷地、地積:600㎡)および乙土地(アスファルト敷きのコインパーキングの敷地、地積:1,350㎡)を所有している。Bさんは、妻(Aさんの母親)の他界後、1年間は甲土地の自宅(Aさんの実家)で1人暮らしをしていたが、2年前に老人ホームに転居した。それ以降、自宅は空き家のままである。Bさんは、介護保険の要介護・要支援認定を受けたことはなく、心身ともに良好で、老人ホームでの暮らしを満喫している。

甲土地・乙土地の周辺では開発が進んでおり、築55年の実家の建物は、周りの建物に比べると場違いな存在となっている。Aさんは、建物の換気や庭木の手入れなどを定期的に行っている。また、コインパーキングは、10年前から大手の駐車場運営会社に賃貸している。

Aさんは、老人ホームの高額な入居一時金と月額利用料により、Bさんの預金残高が3,000万円まで減少していることに一抹の不安を感じている。推定相続人は、Aさんと妹Cさん(50歳)の2人である。

Aさんは、先日、大手ドラッグストアのX社から、「甲土地と乙土地を一体とした土地での新規出店を考えています。契約形態は、建設協力金方式または事業用定期借地権方式のどちらでも構いません」との提案を受けた。Aさんは、実家の管理を負担に感じていたことから、Bさんと相談のうえ、その提案を前向きに検討している。

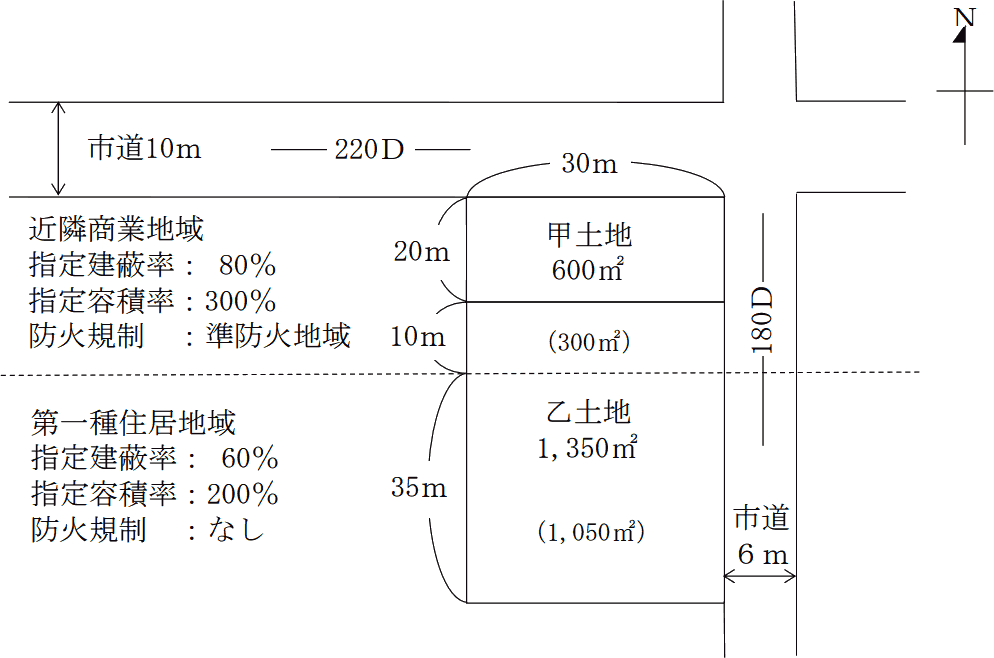

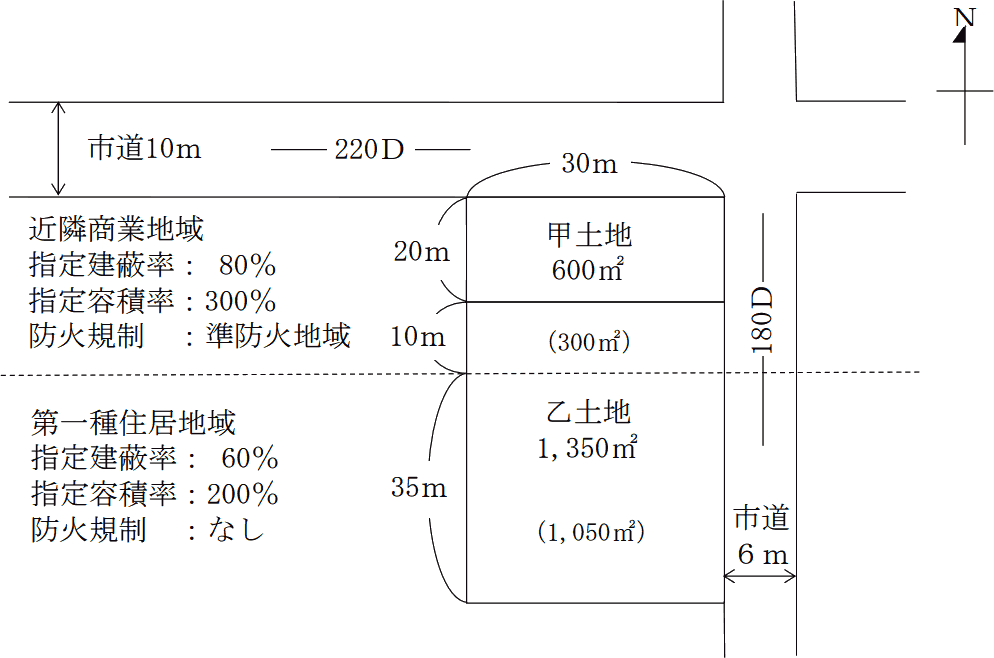

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

甲土地・乙土地の周辺では開発が進んでおり、築55年の実家の建物は、周りの建物に比べると場違いな存在となっている。Aさんは、建物の換気や庭木の手入れなどを定期的に行っている。また、コインパーキングは、10年前から大手の駐車場運営会社に賃貸している。

Aさんは、老人ホームの高額な入居一時金と月額利用料により、Bさんの預金残高が3,000万円まで減少していることに一抹の不安を感じている。推定相続人は、Aさんと妹Cさん(50歳)の2人である。

Aさんは、先日、大手ドラッグストアのX社から、「甲土地と乙土地を一体とした土地での新規出店を考えています。契約形態は、建設協力金方式または事業用定期借地権方式のどちらでも構いません」との提案を受けた。Aさんは、実家の管理を負担に感じていたことから、Bさんと相談のうえ、その提案を前向きに検討している。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

- 甲土地は600㎡の長方形の土地である。乙土地は1,350㎡の長方形の土地であり、

近隣商業地域に属する部分は300㎡、第一種住居地域に属する部分は1,050㎡である。 - 甲土地および乙土地の用途地域等は図に記載のとおりである。なお、点線は用途地域の境を示しており、点線の北側が近隣商業地域で、点線の南側が第一種住居地域である。

- 甲土地、甲土地と乙土地を一体とした土地は、建蔽率の緩和について特定行政庁が指定する角地である。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 甲土地および乙土地は、市街化区域内にあり、普通商業・併用住宅地区に所在する。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問62

甲土地および乙土地の有効活用に関する以下の文章の空欄①~⑤に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈建設協力金方式〉

「建設協力金方式は、建設する建物を借り受ける予定の事業者(テナント)から、地主が建設資金を借り受けて、事業者の要望に沿った店舗等の建物を建設し、その建物を事業者に賃貸する手法です。賃貸期間中の撤退リスク、中途解約時の建設協力金残債務の取扱い、賃料の減額など、契約内容を事前に精査しておくことが重要となります。

仮に、甲土地と乙土地を一体とした土地に店舗等の建物を建設し、賃貸した後にBさんの相続が開始した場合、当該一体の土地の自用地価額を4億円、借地権割合(①)%、借家権割合30%、賃貸割合100%とすると、貸家建付地としての相続税評価額は(②)万円となります。なお、当該一体の土地は、貸付事業用宅地等として小規模宅地等についての相続税の課税価格の計算の特例の対象となります。

また、建設協力金残債務は、相続税の課税価格の計算上、(③)の対象となります」 - 〈事業用定期借地権方式〉

「事業用定期借地権方式は、事業者である借主が土地を契約で一定期間賃借し、借主が建物を建設する手法です。存続期間が10年以上(④)年未満の事業用定期借地権と(④)年以上50年未満の事業用定期借地権に区別されます。本方式のメリットとして、土地を手放さずに安定した地代収入を得ることができること、期間満了後は土地が更地となって返還されることなどが挙げられます。X社との交渉により、年間地代とは別に、前払地代を受け取ることができれば、まとまった資金を得ることも可能となります。

本方式により甲土地と乙土地を一体とした土地を賃貸した後、Bさんの相続が開始した場合、相続税の課税価格の計算上、その敷地は(⑤)として評価します。

なお、当該敷地は、貸付事業用宅地等として小規模宅地等についての相続税の課税価格の計算の特例の対象となります」

| ①% |

| ②万円 |

| ③ |

| ④年 |

| ⑤ |

広告

広告

正解

| ① 60(%) |

| ② 32,800(万円) |

| ③ 債務控除 |

| ④ 30(年) |

| ⑤ 貸宅地 |

分野

科目:E.不動産細目:7.不動産の有効活用

解説

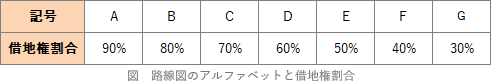

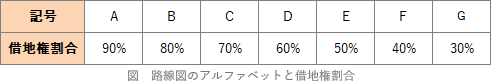

〔①について〕

路線価に付されたアルファベットは借地権割合を表し、地域などによりA~Gの7区分に分かれます。"D"は借地権割合60%を表します。

よって、正解は60(%)となります。 〔②について〕

〔②について〕

建設協力金方式は、入居予定のテナントから建設資金を借り受けて建物を建築し、当該建物をテナントに賃貸する方式です。自らが所有する賃貸物件の敷地である土地なので、貸家建付地として評価します。貸家建付地の評価額は、以下の算式で計算します。

自用地価額×(1-借地権割合×借家権割合×賃貸割合)

自用地価額4億円、借地権割合60%、借地権割合30%、賃貸割合100%とすると、貸家建付地としての相続税評価額は、

40,000万円×(1-60%×30%×100%)

=40,000万円×(1-0.18)

=40,000万円×0.82

=32,800万円(3億2,800万円)

よって、正解は32,800(万円)となります。

〔③について〕

建設協力金方式では、テナントから借り受けた建設資金を賃貸料を相殺する形で返済していきます。建設協力金残債務は被相続人の借入金なので、相続人の相続税の課税価格の算定上、債務控除として控除することができます。

よって、正解は債務控除となります。

〔④について〕

事業用定期借地権等は、10年以上30年未満の事業用借地権と、30年以上50年未満の事業用定期借地権に区別されます。10年以上30年未満では、❶法定更新、❷建物買取請求権、❸建物築造による存続期間の延長、の3点セットが自動的に適用外になるのに対して、30年以上50年未満では特約によって適用を排除するという違いがあります。

よって、正解は30(年)となります。

〔⑤について〕

借地権を設定して貸している土地を相続することになります。借地権の目的となっている土地は、借りている側は借地権、貸している側は貸宅地として評価します。

よって、正解は貸宅地となります。

路線価に付されたアルファベットは借地権割合を表し、地域などによりA~Gの7区分に分かれます。"D"は借地権割合60%を表します。

よって、正解は60(%)となります。

建設協力金方式は、入居予定のテナントから建設資金を借り受けて建物を建築し、当該建物をテナントに賃貸する方式です。自らが所有する賃貸物件の敷地である土地なので、貸家建付地として評価します。貸家建付地の評価額は、以下の算式で計算します。

自用地価額×(1-借地権割合×借家権割合×賃貸割合)

自用地価額4億円、借地権割合60%、借地権割合30%、賃貸割合100%とすると、貸家建付地としての相続税評価額は、

40,000万円×(1-60%×30%×100%)

=40,000万円×(1-0.18)

=40,000万円×0.82

=32,800万円(3億2,800万円)

よって、正解は32,800(万円)となります。

〔③について〕

建設協力金方式では、テナントから借り受けた建設資金を賃貸料を相殺する形で返済していきます。建設協力金残債務は被相続人の借入金なので、相続人の相続税の課税価格の算定上、債務控除として控除することができます。

よって、正解は債務控除となります。

〔④について〕

事業用定期借地権等は、10年以上30年未満の事業用借地権と、30年以上50年未満の事業用定期借地権に区別されます。10年以上30年未満では、❶法定更新、❷建物買取請求権、❸建物築造による存続期間の延長、の3点セットが自動的に適用外になるのに対して、30年以上50年未満では特約によって適用を排除するという違いがあります。

よって、正解は30(年)となります。

〔⑤について〕

借地権を設定して貸している土地を相続することになります。借地権の目的となっている土地は、借りている側は借地権、貸している側は貸宅地として評価します。

よって、正解は貸宅地となります。

広告

広告