FP1級過去問題 2022年9月学科試験 問26

問26

居住者に係る所得税の利子所得と配当所得に関する次の記述のうち、最も適切なものはどれか。なお、記載のない事項については考慮しないものとする。

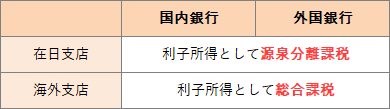

- 外国銀行の在日支店に預け入れた外貨預金の利子は、利子所得として源泉分離課税の対象となり、外国銀行の海外支店に預け入れた外貨預金の利子は、利子所得として総合課税の対象となる。

- 同一年中に受け取った複数の上場株式の配当について確定申告を行う場合、1銘柄ごとに総合課税または申告分離課税を選択することができる。

- 同一年中にX社株式の配当金20万円とY社株式の配当金20万円を受け取り、X社株式を取得するために要した負債の利子30万円を支払った者が、当該配当について確定申告を行う場合、配当所得の金額は20万円となる。

- 内国法人から支払を受ける上場株式の配当について、確定申告において申告分離課税を選択した場合、配当控除の適用を受けることができる。

広告

広告

正解 1

問題難易度

肢139.7%

肢226.2%

肢313.4%

肢420.7%

肢226.2%

肢313.4%

肢420.7%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- [適切]。預金の利子は、預け入れられた支店の所在地によって課税関係が異なります。国内支店であれば利子所得として源泉分離課税、海外支店であれば利子所得として総合課税の対象(海外で源泉徴収されていれば外国税額控除の適用あり)となります。在日支店で発生した収入は国内源泉所得、海外支店で発生した収入は国外源泉所得であるという違いから、源泉徴収義務の有無が決まっています。

- 不適切。上場株式等の配当について確定申告をする場合、総合課税もしくは申告分離課税を選択することができます。その年中に複数の配当を受け取っているときはどちらかに統一して申告しなければなりません。同一年中に受け取った複数の上場株式の配当について確定申告を行う場合、1銘柄ごとに総合課税または申告分離課税を選択することができる。(2016.1-26-2)個人(発行済株式総数等の3%未満を有する者)が受け取る上場株式の配当について、納税者は、確定申告不要制度、総合課税または申告分離課税のいずれかを選択することができる。(2014.1-27-1)

- 不適切。配当所得の金額は「収入金額-負債の利子」で計算します。負債の利子とは株式等を取得するために要した借入金の利子のことで、負債の利子がある場合、その額を受取配当金総額から控除することが可能です。よって、受け取った配当金の合計額「20万円+20万円=40万円」から負債の利子30万円を差し引いた10万円が配当所得の金額となります。同一年中にX社株式の配当20万円とY社株式の配当20万円を受け取り、確定申告において、それぞれの配当金額とあわせてX社株式を取得するために要した負債の利子30万円を申告した場合、配当所得の金額は20万円となる。(2024.9-25-3)同一年中にX社株式の配当金20万円とY社株式の配当金20万円を受け取り、X社株式を取得するために要した負債の利子30万円(その年中におけるX社株式の所有期間に対応して計算された金額)を支払った者が、確定申告において総合課税を選択した場合、配当所得の金額は20万円となる。(2016.1-26-3)

- 不適切。上場株式の配当について配当控除の適用を受けるには総合課税を選択しなければなりません。申告分離課税や申告不要制度を選択した場合は、配当所得の適用を受けることはできません。J-REIT(上場不動産投資信託)の分配金に係る配当所得は、総合課税や申告分離課税を選択することができ、総合課税を選択した場合、配当控除の適用を受けることができる。(2024.9-25-4)ETF(上場投資信託)やJ-REIT(上場不動産投資信託)の分配金に係る配当所得は、上場株式の配当と同様に、総合課税や申告分離課税を選択することができ、総合課税を選択した場合は配当控除の適用を受けることができる。(2021.1-25-4)内国法人から支払を受ける非上場株式の配当に係る配当所得については、確定申告による総合課税を選択したとしても、配当控除の適用を受けることはできない。(2017.9-25-4)

広告

広告